מדוע אנחנו מתעלמים מדו"חות הפנסיה?

מרבית האנשים מקדישים זמן רב יותר לבחירת טלוויזיה מאשר לקריאת הדו"ח הפנסיוני שלהם. אפילו סמנכ"לי כספים. מומחים מסבירים מדוע - וכיצד ניתן לשנות זאת

ד"ר שחר אייל מבית הספר לפסיכולוגיה במרכז הבינתחומי. "בוחרים בברירת המחדל" צילום: אלדד רפאלי

ד"ר שחר אייל מבית הספר לפסיכולוגיה במרכז הבינתחומי. "בוחרים בברירת המחדל" צילום: אלדד רפאלי ההחלטה כיצד לנהל את כספי החיסכון לפנסיה היא אחת ההחלטות הכלכליות החשובות ביותר בחיינו, ועם זאת היא החלטה שמתקבלת בחמש דקות, ואנחנו לא בודקים אותה אחר כך במשך שנים. אנשים משקיעים זמן ומחשבה רבים יותר בהחלטה איזה מקרר לקנות או איזה מסלול סלולרי לבחור. "זה לא בגלל שזו החלטה קלה, זה בגלל שזו החלטה מאוד מורכבת", אומר ד"ר שחר אייל מבית הספר לפסיכולוגיה במרכז הבינתחומי הרצליה, החוקר קבלת החלטות ומתמחה בהחלטות כלכליות. "מחקרים בקבלת החלטות מראים שבהחלטות שהן מאוד כבדות, הרבה מאוד פעמים הולכים על ברירת המחדל", אומר אייל. "כלומר אם בתוכנית הפנסיה חובה שיש לאירגון שלך יש איזושהי ברירת מחדל, אתה אומר 'נשאיר את זה ככה', לא משנה כלום כי אתה מפחד להחליט החלטה שאחרי זה תתחרט עליה".

נקודה נוספת שמציין אייל היא שאנשים נוטים לפזר סיכונים כדי "לא לשים את כל הביצים בסל אחד". פיזור הסיכונים תלוי באופן הצגת הדברים. "לאנשים יש אינטואיציה של לפזר את הביצים, אבל הם לא יודעים את המשתנים הכלכליים כדי לבצע פיזור נכון. לכן הרבה פעמים הם עושים פיזור שנתפס כפיזור נכון, אבל למעשה הוא לא משמעותי כי הם לוקחים למשל מניות שקשורות אחת לשנייה בקורלציה חיובית, ואז הם לא באמת מפזרים את הסיכון. הרעיון הוא לשים את הכסף בערוצים שונים שאינם קשורים. כאשר נותנים שמות שונים לתוכניות מאוד דומות, אנשים מפזרים ביניהן, ובעצם זה כאילו ששמו את כל הביצים בסל אחד כאשר לתפיסתם הם פיזרו את הסיכון", הוא אומר.

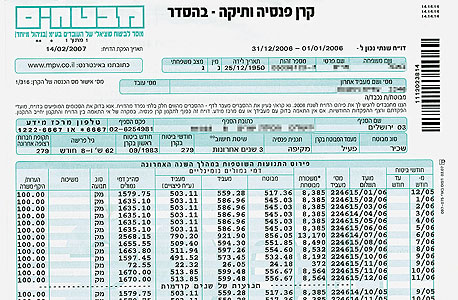

דו"ח פנסיה

דו"ח פנסיה

את ההחלטה על הפנסיה משווה אייל להחלטה איפה לקחת משכנתא, כי גם היא אחת מההחלטות הכלכליות החשובות ביותר בחיים, אך אנשים מקבלים אותה די מהר ומנהלים משא ומתן קצר עם הבנקים. לעומת זאת, הוא אומר, לפני שרוכשים אוטו אותם אנשים בודקים את כל המכוניות, ואם מדובר ביד שנייה הם גם מנהלים משא ומתן מקיף, ומשווים בין עסקאות. לדבריו, דווקא כשההחלטה משמעותית פחות, אנשים יודעים כיצד להחליט. בעת השוואה בין שתי טלוויזיות, למשל, הרוכשים יודעים להעריך איכות ומחיר ולהשוות בין חברות. "כשזה מגיע למשכנתא, לעומת זאת, מתחילים להפציץ אותם בריביות והצמדות שהם לא מבינים, וגם אם הם מבינים - הם לא יכולים לדמיין את זה", הוא אומר.

בעיה נוספת בניהול החיסכון לפנסיה היא בחוסר ההבנה של כמה כסף אנחנו יכולים לחסוך על דמי ניהול. "אנשים אומרים מה בעצם ההבדל בין דמי ניהול של 1.5% או 1.4%, מדובר בסכומים שנראים לכאורה מאוד קטנים, ואנשים לא מבינים שלאורך השנים הם משלמים בעצם מאות אלפי שקלים בדמי ניהול", אומר אייל.

מולי הורוביץ, מנהל המטה המקצועי במבטח סימון. "צריך להפוך את הדו"ח לבעל חשיבות" צילום: BY הפקות

מולי הורוביץ, מנהל המטה המקצועי במבטח סימון. "צריך להפוך את הדו"ח לבעל חשיבות" צילום: BY הפקות עם זאת, לא תמיד הבעיה היא חוסר ידע או הבנה של החוסך. מולי הורוביץ מספר על לקוח בכיר שלו, מישהו בתחום התקשורת הפיננסית שמבין את התחום, אך ברגע שהוא מקבל את הדו"ח השנתי של הפנסיה, הוא נהיה היסטרי. "בכל שנה זה חוזר על עצמו, הוא מקבל את הדו"ח ומרים טלפון ואנחנו נפגשים ומסבירים כל פעם מחדש", הוא אומר. זאת בנוסף ללקוחות בכירים אחרים שפשוט לא קוראים את הדו"ח. לכן, לדעתו, צריך לחול שינוי רגולטורי באופן הצגת הדו"חות.

"אם הייתי היום במשרד האוצר, הייתי עושה קבוצות חשיבה ובודק מה אנשים היו רוצים לראות בדו"ח השנתי. כשאדם מקבל היום דו"ח שנתי ובעמוד הראשון הוא מקבל את רשימות התשלומים - הוא כבר מיד מכניס את זה למגירה. לכן צריך לשאול את הלקוחות איזה ערך הם רוצים לקבל, מה יגרום להם כן להסתכל ולהפוך את הדו"ח הזה לבעל חשיבות", אומר הורוביץ.

"אם פשוט מופיעה רשימת התשלומים בעמוד הראשון, הלקוח לא יודע איך להסתכל על זה. אם יש לו ביטוח מנהלים כאן וקרן פנסיה שם ועוד קרן השתלמות במקום אחר, הוא לא יודע לרכז ולעשות אינטגרציה של כל הנתונים", הוא אומר.

הדברים שעליהם יש לחוסך השפעה ושחשוב לבדוק אחת לשנה שנתיים, אומר הורוביץ, הם "האם החיסכון שלי נמצא במקום המתאים? האם הכיסוי שלי במקרה של אובדן כושר עבודה באמת מתאים לשכר שלי? והאם התשלומים שהמעסיק מעביר לי נכונים". לדבריו, כל הנתונים האלו קיימים בדו"ח השנתי כיום, אבל הם מפוזרים, כתובים באותיות קטנות, וצריך לחפש אותם.

לכן מציע הורוביץ שהדו"ח השנתי יכיל עמוד פתיחה שירכז את המידע החשוב ללקוח – כמה כסף הוא חסך, כמה כסף יש לו במקרה של אובדן כושר עבודה או מוות וכל כיסוי ביטוחי אחר, מי המוטבים ומתי נקבעו המוטבים והאם יש בעיה בתשלומים.