בגדי הפנסיה החדשים: הרפורמה שהיא צעד ראשון בדרך ללקיחת אחריות על העתיד

אתם רגע לפני הפנסיה, החיסכון מושקע במניות ואז הבורסה צונחת. בו ברגע רמת החיים העתידית שלכם יורדת. כדי לספק מענה לתרחישים כאלו, האוצר החליט לחלק מחדש את רשת הביטחון שהמדינה מספקת לחוסכים. אלא שהמודל יוצר חלוקה שלא פותרת את הסיכון לחלוטין

מה שקרה אתמול במשרד האוצר הוא כמעט ליקוי מאורות. באורח פלאי ישבו פקידים בכירים מכל אגפי המשרד, בשיתוף עם בנק ישראל והמועצה הלאומית לכלכלה במשרד ראש הממשלה, והסכימו על נושא שלרוב לא מעניין אף אחד בפוליטיקה. הם הסכימו על מה צריך לעשות עם הפנסיה בשביל להתמודד עם אחת הבעיות שמאיימות עליה - סביבת הריבית הנמוכה עד אפסית שמתקיימת מאז 2008.

- רפורמת האג"ח המיועדות יוצאת לדרך: הפנסיונרים יזכו ל-60% סובסידיה

- בג"צ למדינה: הסבירו מדוע לא מוקצות אג"ח מיועדות לקופות הגמל

- מהפכה בפנסיה: האוצר יגדיל את רשת הביטחון למבוגרים

הצוות בראשות מנכ"ל האוצר שי באב"ד המליץ לשר האוצר משה כחלון על רפורמה מרחיקת לכת, שליבתה מצויה באג"ח מיועדות, שצפויה לצאת לדרך החל מסוף הרבעון הראשון של 2016.

לפני שנעסוק בהמלצות, הנה הבעיה: המטרה של קרן הפנסיה, הגוף שמקבל כל חודש כסף שיורד מהמשכורת של החוסך, היא להגדיל כמה שיותר את הסכום שהחוסך צובר, משום שהסכום המופרש מדי חודש לא יספיק לו לבדו כדי לשמור על רמת חייו בגיל שבו הוא לא יוכל לעבוד. לכן משקיעים את כספי החיסכון בבורסה, בנדל"ן ובאפיקים אחרים במטרה שההשקעות האלו יניבו תשואה שתגדיל את היקף החיסכון.

ככל שתוחלת החיים מתארכת, המשימה של מנהלי הפנסיה הופכת לקשה וחשובה יותר. כל עוד הריביות גבוהות, הכל בסדר והיכולת להגדיל את הסכום בשיעורים ניכרים היא פשוטה. אם משקיעים את הכסף בצורה סולידית ומשיגים תשואה של 5% מדי שנה, הכל טוב.

אבל ברגע שהריביות צוללות, היכולת להשיג תשואות כאלה בהשקעה סולידית נטולת סיכון כמעט ולא קיימת. זה דוחף את מנהלי הקרנות להשקעות באפיקים מסוכנים. בדיקת "כלכליסט" הראתה כי בעשור האחרון כספי הפנסיה הושקעו במניות בהיקף גדול פי שניים מהיקף ההשקעה בעשור שקדם לו. ככל שהריבית יורדת, זה מה שקורה.

לחוסכים בני 65 שעוד רגע יוצאים לפנסיה, ש־40% מכספי החיסכון שלהם מושקעים במניות בזמן שמתרחשת מפולת של 25% בבורסה, פירוש הדבר הוא פרידה מ־10% מרמת החיים העתידית שלהם בעת הפרישה, בלי שום אפשרות תיקון. זו הבעיה שהאוצר ניסה למצוא לה פתרון.

המהות היא מה שחשוב

צריך לומר: אין חשיבות מהותית לכלי הספציפי שדרכו האוצר בחר להתמודד עם הבעיה הזאת. החשיבות של המהלך נעוצה במהות - בכך שמשרד האוצר הודיע שהוא מעוניין לקחת יותר אחריות על רמת החיים העתידית של החוסכים.

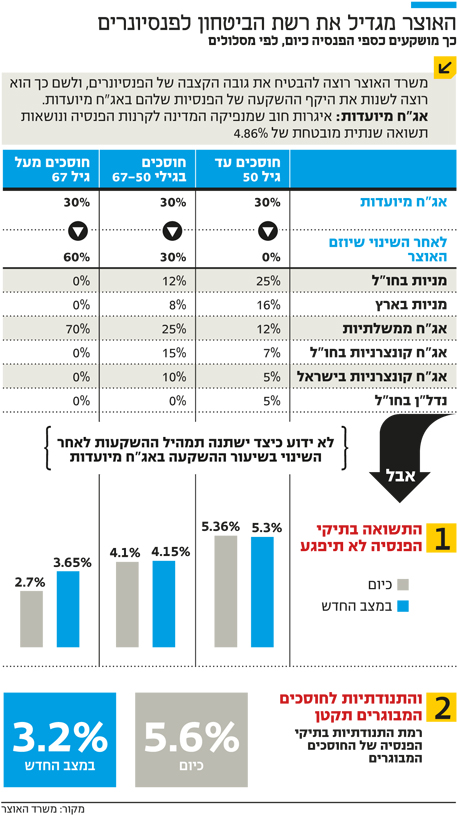

אז מה הפתרון? כבר היום המדינה מעניקה הגנה ל־30% מהכסף של החוסכים בקרנות הפנסיה באמצעות אג"ח שנקראות אג"ח מיועדות שמונפקות רק לקרנות הפנסיה ונושאות תשואה שנתית מובטחת של 4.86%. הצוות של האוצר המליץ לכחלון לשנות את המצב שבו כל החוסכים — צעירים ומבוגרים כאחד - מקבלים את אותה ההגנה, כך שהמבוגרים יקבלו הגנה גדולה יותר, באופן הדרגתי.

בסופו של התהליך, אי שם ב־2044, כספי החיסכון של החוסכים הצעירים, עד גיל 50, לא יושקעו כלל באג"ח מיועדות. כלומר, הם יקבלו אפס הגנה מהמדינה. החוסכים בגילי 50 עד גיל הפרישה (67) יקבלו הגנה של 30%, כלומר כשליש מכספי הפנסיה שלהם יושקעו באג"ח מיועדות, והפנסיונרים יקבלו הגנה של 60% על החיסכון שלהם שכבר מתורגם לקבצה חודשית. המטרה היא להבטיח שאם החוסכים כבר שרדו את תלאות החיים והגיעו לגיל הפנסיה, הם ייהנו מיציבות וביטחון יחסיים בזכות זה שכספם לא ייעלם בבורסה.

בגלל שהמודל שמשרד האוצר בנה הוא מודל ארוך טווח, סביר להניח שיתגלו בו טעויות וסטיות מהנחות היסוד במהלך הדרך. למשל, ייתכן שהריבית האפסית במשק תישאר איתנו עוד עשורים רבים (כמו ביפן), ולתרחיש כזה יש כבר השלכות קטסטרופליות, כי עלות הסבסוד תהיה גבוהה מאוד למדינה. ייתכנו גם סטיות אחרות מהסימולציות. למשל, שהיחס בין החוב של ישראל לבין התוצר שלה יפחת במידה משמעותית, מה שיחייב פתיחה מחדש של כל המודל כי רשת ההגנה לפנסיה תפריע למדינה לנהל את החוב שלה.

ולכן, מה שחשוב כאן הוא פחות המודל המדויק, ויותר העיקרון שמשרד האוצר צריך לעמוד מאחוריו עכשיו: שזהו תפקידה של המדינה ושל החברה הישראלית להקצות יותר משאבים לפנסיונרים. לא משנה אם זה ייעשה דרך תקציב המדינה ישירות או דרך המנגנון של אג"ח מיועדות כפי שזה נעשה היום.

מימין: הממונה על שוק ההון דורית סלינגר, החשבת הכללית מיכל עבאדי־בויאנג'ו, מנכ"ל האוצר שי באב"ד, שר האוצר משה כחלון והכלכלן הראשי יואל נוה, אתמול בעת מסירת ההמלצות

מימין: הממונה על שוק ההון דורית סלינגר, החשבת הכללית מיכל עבאדי־בויאנג'ו, מנכ"ל האוצר שי באב"ד, שר האוצר משה כחלון והכלכלן הראשי יואל נוה, אתמול בעת מסירת ההמלצות

מכירים בבעיה אך אין פתרון

במודל שהאוצר הציע יש בעיה שחברי הצוות מודעים לה. בגלל שהמודל יוצר שלוש תחנות גיל שונות, ייתכן מצב שבו שנים ספורות לפני המעבר לתחנת הגיל הבאה תתרחש מפולת איומה בבורסה. במקרה כזה, מה שעלול לקרות הוא שהחיסכון יצטמק בצורה ניכרת, ומיד לאחר מכן החוסכים יעברו לתחנת גיל שבה המדינה נותנת להם הגנה על חלק גדול יותר מהכסף. רק שההגנה הזו תהיה כבר לרעתם.

לדוגמה: חוסך בן 48 שהצליח לצבור 500 אלף שקל שמושקעים כולם בבורסה. נניח שהבורסה התרסקה ב־30% והמשבר נמשך שנתיים. מחצי מיליון שקל יישארו לו רק 330 אלף שקל. כעבור שנתיים הוא בן 50 ומקבל הגנה של 30% מהמדינה על כספו. כלומר, מובטח לו ש־110 אלף שקל יניבו תשואה שנתית של 4.86%. אלא שלפתע הבורסות קופצות, כפי שקרה ב־2008—2010, ושליש מהכסף שלו לא נהנה מהחגיגה. וזו סתם דוגמה.

לאוצר אין פתרון לבעיה הזאת, אבל הוא מבטיח לחשוב עליה. באוצר גם לא מספקים מענה לשאלה מה יקרה אם הריבית תישאר אפסית עוד זמן רב. בתרחיש כזה החוסכים הצעירים העתידיים יצטרכו להתפלל שמנהלי הכסף שלהם לא ימחקו את כל הכסף בהשקעות מסוכנות במניות או בנדל"ן.

יש בעיות נוספות שהמודל לא פותר שכן הוא מסתמך על הנחות יסוד בעייתיות, למשל: האוצר מניח שהחוסכים יחסכו במשך 37 שנה ברציפות, שהשכר יעלה ב־1.5% בשנה, ש־85% ממנו ייחשבו לצורכי פנסיה ושקרן הפנסיה גובה דמי ניהול ממוצעים. כל זה לא תמיד מתרחש במציאות וכל אחד מהנתונים האלה משפיע על הפנסיה שהחוסכים יקבלו.

האוצר עשה אתמול צעד משמעותי בדרך לנטילת יותר אחריות על העתיד, אבל זהו רק צעד ראשון בדרך לפתרון הבעיה. המודל הזה עדיין צריך לעבור את הכנסת, ולכו תדעו מה יקרה שם.