סלאק בעקבות ספוטיפיי: צפויה לבצע "הנפקה ישירה"

בשיטת ההנפקה הישירה, החברה מוותרת על חתמים ומוכרת את מניותיה ישירות לציבור; שירות התקשורת ואפליקציית הצ'ט לעסקים צפוי להיסחר לפי שווי של 7 מיליארד דולר

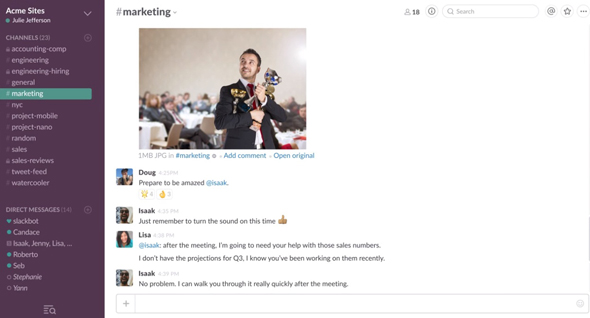

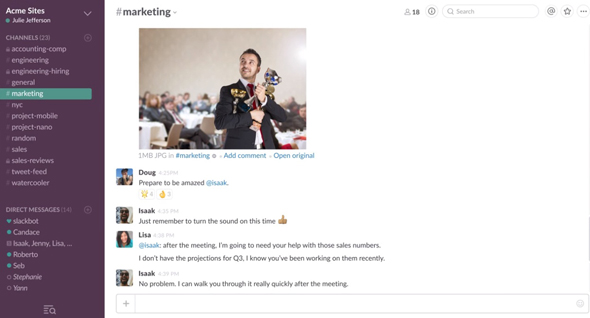

סלאק, שירות התקשורת ואפליקציית הצ'ט לעסקים, יוצאת להנפקה. על פי דיווח של "וול סטריט ג'ורנל" היום (ב') החברה תנפיק לפי מודל רישום ישיר, כפי שספוטיפיי עשתה בשנה שעברה, במסגרתו החברה מוותרת על חתמים ומוכרת את מניותיה ישירות לציבור. על פי הערכות שווי שמבוססות על גיוסי ההון האחרונים שלה, החברה צפויה להיסחר לפי שווי שוק שעשוי להגיע ל-7 מיליארד דולר.

סלאק

סלאק

קראו עוד בכלכליסט:

- סלאק ניסתה לחסום גישה מאיראן - וניטרלה גם לקוחות בשאר העולם

- דיווח: סלאק מתכוונת לצאת להנפקה לפי שווי של 7 מיליארד דולר

- הצ'ט העסקי בצמיחה: Slack שווה כבר 7.1 מיליארד דולר

סלאק נחשבת לסיפור הצלחה בתחום אפליקציות התקשורת העסקיות. לא מעט פרויקטים מנוהלים בסיוע השירות של החברה. עד כדי כך שמיקרוסופט השיקה שירות מתחרה בשם Teams וצירפה אותו לחבילת אופיס ללא תשלום. לסלאק יש עוד הרבה מתחרים בתחומה כגון טרלו, JIRA או Chanty למשל, אך למעט Workplace ואולי ווטסאפ לעסקים של פייסבוק שעדיין רחוקות מהיכולות והתכונות הארגוניות של סלאק, אין לה ממש מישהו שמאיים עליה.

החברה הוקמה ב-2009 וגייסה עד היום כ-1.2 מיליארד דולר ב-11 סבבי גיוס בסך הכל. בין המשקיעים העיקריים בה ניתן למנות את סופטבנק דרך קרן ויז'ן שהשקיעה כ-250 מיליון דולר, ג'נרל אטלנטיק שהובילה את הסבב האחרון עם 425 מיליון דולר ואקסל שהיתה הראשונה לזהות עם סבב ראשון של 5 מיליון דולר. אנדריסן הורביץ, קליינר פרקינס וגוגל הן משקיעות עיקריות נוספות.

סלאק

סלאק