מדוע כור ואי.די.בי פיתוח נסחרות בדיסקאונט כה עמוק?

כלכליסט מנתח את המהלכים האחרונים של נוחי דנקנר בקונצרן אי.די.בי: הנפקת הזכויות בכור, רכישת מניות קרדי סוויס, מכירתן, הרכישה מחדש וההודעה על חלוקת הדיבידנד בדיסקונט השקעות

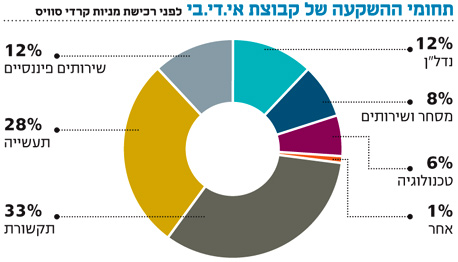

קונצרן אי.די.בי מבצע בשנה האחרונה שינויי התמקדות מהותיים. לאי.די.בי פיזור רחב של תחומי פעילות, כאשר האחזקות המהותיות של הקונצרן הן בסלקום, במכתשים אגן, בכלל ביטוח ובנכסים ובנין. ב־2007 הגדילה הקבוצה מאוד את פעילותה בתחום הנדל"ן באמצעות כניסה לפרויקט ענק בלאס וגאס. השנה מגדילה הקבוצה את החשיפה לתחום הפיננסים באירופה באמצעות רכישת מניות הבנק השוויצרי קרדי סוויס.

תזמון רכישת הקרקע בלאס וגאס, ערב משבר האשראי בארצות הברית, הוא אחד הגורמים המהותיים לירידות השערים החדות במניות הקבוצה. את הבחירה האסטרטגית ברכישת מניות קרדיט סוויס בעיצומו של המשבר ניתן יהיה להעריך רק בטווח זמן ארוך. ייתכן שאלילת המזל היא שתכריע אם היה זה מהלך מוצלח, שניצל את השפל במניות הפיננסים, או מהלך מסוכן של השקעה מהותית בתחום בעייתי בעיצומה של קריסה.

לפני כשבועיים דיווחה דסק"ש, חברה בקבוצת אי.די.בי, על כוונה לחלק דיבידנד של עד 1.5 מיליארד שקל. המטרה היא להעביר משאבים בין דיסקונט השקעות (דסק"ש)

לאי.די.בי פיתוח. משאבים אלו צפויים לממן חלק קטן משתי מגמות ההתרחבות של אי.די.בי - פרויקט לאס וגאס ורכישת מניות קרדי סוויס.

קונצרן אי.די.בי מבצע בשנה האחרונה שינויי התמקדות מהותיים

קונצרן אי.די.בי מבצע בשנה האחרונה שינויי התמקדות מהותיים צפויים קשיים במימון פרויקט לאס וגאס

הפרויקט של קבוצת אי.די.בי בלאס וגאס מנוהל על ידי חברה בשליטה משותפת של אי.די.בי פיתוח (25%), נכסים ובנין (25%) ואלעד של יצחק תשובה (50%). כחלק מהפרויקט נרכשה קרקע בעלות של 1.2 מיליארד דולר. כמחצית מהעלות הגיעה ממקורות עצמיים מהשותפות והיתר מומן באמצעות הלוואה בנקאית. ההשקעה בשלב הראשון של הפרויקט צפויה לעמוד על 5–5.5 מיליארד דולר.

מאז הרכישה נכנס שוק הנדל"ן בארה"ב בכלל ובלאס וגאס בפרט להאטה מהותית. המשמעות היא שצפויים קשיים במימון הפרויקט מאחר שהבנקים דורשים היום ריבית גבוהה יותר על הלוואות לפרויקטי נדל"ן בארה"ב, וההון העצמי הנדרש מהיזם עבור הפרויקטים גבוה יותר. הכנסות הפרויקט יושפעו ממחירי הנדל"ן בארה"ב בעוד כחמש שנים, ואלה צפויים להיות מושפעים פחות מהמשבר הנוכחי, אבל ההוצאות יכללו עלויות מימון התלויות במחיר האשראי שניתן לפרויקט בתחילתו. על כן משבר האשראי בארה"ב צפוי לפגוע ברווחים העתידיים של קבוצת אי.די.בי.

קרדי סוויס חשוף לתביעות

לקראת סוף אוגוסט דיווחה כור שהיא מחזיקה בכ־1% ממניות קרדי סוויס. עלות מניות אלו עמדה על 1.6 מיליארד שקל. החברה קיבלה אשראי בנקאי למימון רכישה זו. אולם במקביל לאשראי הבנקאי שניתן, הגדילה כור את אמצעי המימון שלה באמצעות שתי הנפקות זכויות.

קרדי סוויס מחק יותר מ־2 מיליארד דולר במהלך הרבעון הראשון של השנה בשל השקעות על נגזרות אשראי שערכן ירד במהלך המשבר בשווקים. כתוצאה מהחולשה בשווקים הפיננסיים איבדה מניית הבנק השוויצרי כ־40% מערכה.

חשיפת הבנקים להשקעות ולתביעות על הפסדים שנגרמו בעקבותיהם יכולה ליצור להם גל נוסף של הפסדים. לקרדי סוויס, המשמש כאחד מבנקי ההשקעות הגדולים באירופה, היה חלק מהותי בשיווק מוצרים פיננסיים מורכבים, והוא אחד הבנקים החשופים ביותר לתביעות מסוג זה.

חברת הטכנולוגיה השוויצרית STM הגישה בחודש שעבר תביעה נגד קרדי סוויס בסכום של 415 מיליון דולר. זאת מכיוון שקרדיט סוויס רכש עבורה ARS המתבסס על איגרות חוב מגובות משכנתאות, אולם טען במיצג שווא כי מדובר באיגוח הלוואות סטודנטים המגובות על ידי הממשל האמריקאי.

בכתב התביעה מופיעות הערכות STM כי הבנק השוויצרי הונה יותר מ־12 חברות בצורה דומה בהיקף כולל של יותר מ־2 מיליארד דולר. כעת ייאלץ קרדי סוויס לבחור בין מגננה משפטית לבין פשרה שעלולה לעלות לו מאות מיליוני דולרים.

נוצר צורך להעביר נכסים נזילים

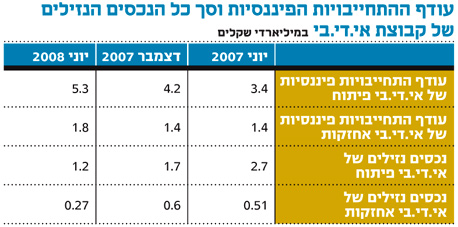

לאי.די.בי פיתוח אחזקה ישירה הן בפרויקט פלאזה בלאס וגאס (25%) והן בכור (13.3%). עודף ההתחייבויות הפיננסיות של אי.די.בי פיתוח עלה מ־3.4 מיליארד שקל ביוני 2007 ל־5.3 מיליארד שקל ביוני 2008.

במקביל שווי הנכסים הנזילים ירד מ־2.7 מיליארד שקל ביוני 2007 ל־1.2 מיליארד שקל ביוני 2008. לכן נוצר צורך להעביר נכסים נזילים לחברה, זאת כדי שתוכל להמשיך ולהזרים את הכסף הנדרש לפרויקטים שלה.

נוצר צורך להעביר נכסים נזילים

נוצר צורך להעביר נכסים נזילים

אולם יש גם תרחיש נוסף באשר לייעוד הכסף שיועבר לאי.די.בי פיתוח. ברבעון האחרון ביצעה החברה רכישת מניות חלקית ובכך הקטינה את שיעור אחזקות הציבור. הדיבידנד מדסק"ש יכול לשמש אותה להמשך רכישת מניותיה עד למחיקתה מהמסחר בתל אביב.

רכישה עצמית של מניות אי.די.בי פיתוח על ידיה סבירה יותר מרכישה עצמית של מניות אי.די.בי אחזקות, מאחר שהאחרונה נסחרת מעל לערך אחזקותיה הישירות. ההשפעה של המהלכים האחרונים על מניות קונצרן אי.די.בי תלויה קודם כל בערך האחזקות של חברות הקבוצה. הרכישה האחרונה של מניות קרדי סוויס והשינוי המהותי הצפוי בדיבידנד של דסק"ש צפויים להשפיע על היחסים ההדדיים בין מניות החברה.

מנצלים את הפרש האחזקות באי.די.בי

זה כמה חודשים שערך מניית אי.די.בי אחזקות גבוה באופן מהותי מערך אחזקותיה הישירות של החברה. ערך הנכסים של אי.די.בי אחזקות שווה ל־85.41% מערך אי.די.בי פיתוח פחות ההתחייבויות הפיננסיות נטו שלה שעומדות על 1.8 מיליארד שקל.

נכון ליום ראשון, ערך זה עמד על 1.5 מיליארד שקל. ערך זה נמוך בכמיליארד שקל מערך השוק של אי.די.בי אחזקות (2.6 מיליארד שקל, נכון ליום ראשון).

כלומר, אי.די.בי אחזקות נסחרת ב־65% מעל לערך האחזקות שלה. מאחר שאי.די.בי אחזקות מתומחרת יקר יחסית ליתר מניות הקבוצה, הסבירות שבעלי השליטה יבחרו לבצע רכישה עצמית של מניות דווקא בחברה זו נמוכה מאוד.

יש מי שמנסה לנצל את ההפרש בין הערך של אי.די.בי אחזקות לערך אחזקותיה באי.די.בי פיתוח. שחקנים אלו פתחו פוזיציית שורט על אי.די.בי אחזקות ופוזיציית לונג כפולה על אי.די.בי פיתוח. סגירת ההפרש בין ערך מניית אי.די.בי אחזקות ובין ערך אחזקותיה תוביל לעליית הערך בפוזיציה זו. נכון לסוף אוגוסט, יתרות השורט על מניית אי.די.בי אחזקות עמדו על 2.2 מיליון שקל.

אי.די.בי. פיתוח נסחרת בדיסקאונט

במהלך הרבעון האחרון פרסמה אי.די.בי פיתוח הצעת רכש לחלק ממניותיה. בכך המשיך הקונצרן את המגמה של הקטנת אחזקות הציבור במניות החברה. נכון ליום ראשון, נסחרה אי.די.בי פיתוח בדיסקאונט של קרוב ל־10% יחסית לערך אחזקותיה, כאשר גם האחזקות העיקריות - דסק"ש וכור - נסחרות בדיסקאונט מהותי יחסית לאחזקותיהן.

דיסקאונט זה יכול להיות מוסבר בחששות המשקיעים מהוצאות מהותיות שינבעו מפרויקט פלאזה לאס וגאס. דיבידנד מהותי שיתקבל מדסק"ש יקטין את עודף ההתחייבויות הפיננסיות של החברה, ויקטין במעט את המינוף שלה יחסית לערך של דסק"ש. אפקט המדד לחץ כלפי מטה את מניית אי.די.בי פיתוח לקראת סוף יוני, כאשר המניה יצאה ממדד ת"א־25 ישר אל מדד יתר־120. ביום המסחר האחרון של ספטמבר צפוי עודף היצע נוסף למניה זו. הקטנת שיעור אחזקות הציבור תקטין את המשקולת של המניה במדד יתר־120.

סלקום הכי משפיעה על דסק"ש

נכון ליום ראשון, דסק"ש נסחרה בדיסקאונט מהותי של 33% יחסית לערך אחזקותיה. הדיסקאונט של דסק"ש הוא אחד המשפיעים ביותר על טבלת יתרות השורט על מניות בבורסה בתל אביב, כאשר שחקנים בשוק רוכשים את מניית דסק"ש ומחזיקים שורט על המניות המוחזקות על ידי החברה - בעיקר סלקום, שופרסל, כור ונכסים ובנין. המניה המשפיעה ביותר על דסק"ש היא מניית סלקום שעלייה של 1% במחירה מעלה את ערך האחזקות של דסק"ש ב־0.6%. דיבידנד גדול יגדיל את עודף ההתחייבויות הפיננסות של דסק"ש ויעלה את המינוף של החברה, ועמו את התמסורת של שינויים בערך האחזקות לשינויים בערך המניה.

ייתכן ששחקני שורט יצטרכו להתאים את הפוזיציה שלהם מחדש ליחסי התמסורת החדשים שיהיו בין דסק"ש ובין אחזקותיה באמצעות רכישת מניות דסק"ש או באמצעות הקטנת פוזיציית השורט על המניות המוחזקות על ידיה. שני מהלכים אלו יכולים להשפיע באופן חיובי על מניית דסק"ש.

כור הפכה לתלויה בשתי אחזקות

בעקבות רכישת מניות קרדי סוויס הפכה כור מחברה התלויה כמעט רק בערכה של מכתשים אגן לחברה התלויה בשתי אחזקות. על פי ערך האחזקה הנוכחי של כור במניות קרדיט סוויס, עלייה של 1% בערך של קרדיט סוויס תעלה את שווי אחזקות כור ב־0.4%. כור נסחרת כעת בדיסקאונט של כ־40%. דיסקאונט זה נובע מהחששות של המשקיעים בנוגע להרחבת הפוזיציה של כור בקרדי סוויס ומהשימוש הרב באמצעי גיוס הון באמצעות הנפקת זכויות, הדורש מבעלי המניות להשקיע כסף נוסף בחברה כדי לא לדלל את אחזקותיהם.

דסק"ש רכשה זכויות במהלך הנפקת הזכויות האחרונות של כור והקטינה את אחזקות הציבור בכור ל־20%. לכן מניית כור צפויה לעבור ממדד ת"א־100 למדד יתר־120 בינואר הקרוב - מעבר שעלול לגרום ללחץ היצע נוסף למניה זו. קונצרן אי.די.בי עומד בפני שנה מאתגרת. הקבוצה תיבחן על פי עלות המימון של פרויקט פלאזה לאס וגאס ויכולת המימון ועל פי הערך של מניות קרדי סוויס. בכך יצרה הקבוצה תלות רבה יותר בהתפתחות משבר האשראי העולמי.

פרות המזומנים הוותיקות של החברה, ובראשון סלקום ומכתשים אגן, צפויות להמשיך ולהזרים מזומנים רבים. המחיר היחסי של מניות הקבוצה תלוי בשווי האחזקות של כל חברה. שחקנים רבים נכנסו לפוזיציה המהמרת על סגירת הדיסקאונט שבו נסחרת דסק"ש. דיסקאונט זה לא רק שלא נסגר, אלא אף התרחב מעט בירידות השערים של החודש האחרון.

הכותב הוא כלכלן בחברת הייטק