שורת הרווח: ירידות באלעד קנדה? הכתובת הייתה על הקיר

קריאה בתשקיף אלעד קנדה היתה צריכה להדליק נורות אזהרה: נכסים שרשומים לפי שווי הגבוה ב־40% ממחיר רכישתם ופנייה לשמאים נוספים כשהערכת השווי נמוכה מדי

בסוף אוגוסט ביצעה אלעד קנדההנפקת מניות ראשונית לציבור שבמסגרתה גייסה 257 מיליון שקל ברוטו, כאשר עלות הגיוס עמדה על קרוב ל־28 מיליון שקל. במסגרת ההנפקה התחייבה החברה לבצע הצעת רכש לאופציה 1, אם שווי השוק של המניה ביוני 2013 יהיה נמוך מ־700 מיליון דולר קנדי. למתן התחייבות זו יש ערך כלכלי רב.

עלות גבוהה של הגיוס יחסית להיקפו מצביעה בדרך כלל על רצון עודף של בעל השליטה להנפיק יותר מאשר של הציבור לרכוש, ומהווה אינדיקציה שלילית לביצועי המניה לאחר ההנפקה. ואמנם, בחודש וחצי שחלפו מאז ההנפקה איבדה חבילת המניות והאופציות כ־14% מערכה.

שיעור אחזקות הציבור הנמוך (11.3%) מותיר את המניה מחוץ למדדי הבורסה ומחוץ לזרקור של מרבית המשקיעים. אם תתבצע המרת אג"ח למניות, המרה מסיבית של אופציות, או גיוס הון מניות נוסף, תיכנס המניה למדד ת"א־100, אך תרחישים אלו אינם צפויים בקרוב.

שווי השוק הנוכחי, כ־1.48 מיליארד שקל, נמוך מההון העצמי של החברה בתום הרבעון השני (1.57 מיליארד שקל), ומההון העצמי הצפוי ברבעון הבא, שיכלול את תקבולי ההנפקה נטו. מבט מעמיק בתשקיף יבחן האם יש הצדקה לכך שהמניה נסחרת על פי שווי שוק הנמוך מההון העצמי.

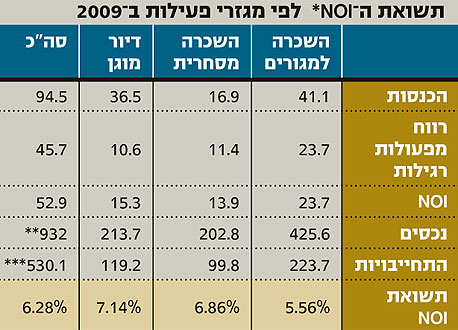

פעילותה של אלעד קנדה מחולקת לארבעה תחומים: השכרה למגורים, השכרה מסחרית, דיור מוגן וייזום פרוייקטים. את ערך הנדל"ן המניב משלושת התחומים הראשונים מקובל לבחון לפי תשואת Net Operating Income) NOI, או הכנסות בניכוי הוצאות מהפעלת הנכסים). תשואה גבוהה מצביעה על רישום שמרני של שווי הנכסים ועל פוטנציאל להגדלת ערך עתידית. תשואה נמוכה מצביעה, על פי רוב, על ניפוח שווי הנכס.

מקדם היוון נמוך

לפי הנתונים המוצגים, עמדה תשואת ה־NOI הכוללת על 6.28% ב־2009, ובולטת התשואה הנמוכה של תחום ההשכרה למגורים. התמונה מתבהרת כשבוחנים את הנכסים המהותיים במאזן - הרשומים לפי ערך הגבוה ביותר מ־40% משווי רכישתם. זו תופעה האופיינית למקרים שבהם החברה ממהרת לשערך את שווי הנכסים כלפי מעלה.

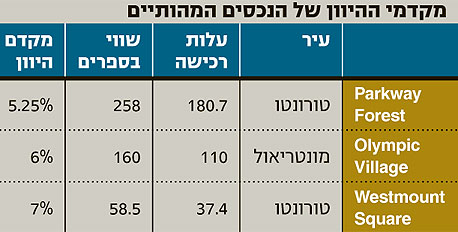

מקדם ההיוון של הנכס הגדול ביותר, Parkway Forest בטורונטו, נקבע על 5.25% בלבד - נמוך אף מהריבית האפקטיבית הממוצעת שמשלמת החברה - 5.4% (על אשראי בריבית קבועה המהווה כ־85% מסך האשראי). בחירת מקדם ההיוון לפיו נקבע השווי הנה שרירותית במידה רבה, ותלויה בחוות דעת המעריך. מקדם היוון של נכס להשכרה למגורים בקנדה צריך להיות נמוך יחסית, בזכות יציבות שיעור ההשכרה העומד על 98%–99%, אך תשואה כה נמוכה מצביעה על חוסר שמרנות בקביעת השווי ועל רצון ההנהלה בהצגת ערך גבוה מאוד.

תשקיף ההנפקה של אלעד קנדה מתייחס לבחירת מקדם ההיוון ונותן שיעור בהערכות שווי (סעיף 6.22.6, עמוד 278): "בבדיקות שווי שלושת הנכסים (המהווים כ־47.5% מסך נכסי החברה) מינו החתמים שמאי מטעמם, אשר השתמש בשיעורי היוון שונים משיעורי ההיוון ששימשו להערכות השווי מטעם החברה. בנכס אחד היתה הערכת השמאי מטעם החתמים גבוהה בכ־3% משוויו אליבא דהחברה, ובשני הנכסים האחרים היתה הערכת השווי נמוכה בכ־15% לעומת הערכות השווי מטעם החברה. בממוצע שווי הנכסים לפי הערכת שווי החתמים נמוך בכ־11.4% משוויים לפי הערכות החברה.

"מטעמי זהירות ושמרנות, החברה ערכה סדרת בדיקות וניתוחים נוספים, במסגרתם ביקשה את חוות דעתו של שמאי שלישי עצמאי, שיבחן את הערכות השווי לגבי שני הנכסים הנ"ל. השמאי השלישי הסכים כי שווי הנכסים המוצג על ידי החברה הוא שווי מתאים, מה שאין כן לגבי הערכות השווי שנערכו מטעם החתמים.

"על בסיס ההערכות קיים הדירקטוריון דיון מפורט נוסף, וקבע פה אחד כי השמאויות מטעם החברה ששימשו בסיס לדו"חות הכספיים משקפות נכונה את שוויים של כל נכסי החברה".

בדרך כלל, שימוש במילים כמו "זהירות" ו"שמרנות" מצביע על רצון למנוע רישום נכס על פי שווי הגבוה מערכו האמיתי. אלא שבציטוט זה, נועדו הזהירות והשמרנות למנוע את הורדת ערך הנכס. שינוי קל במקדם ההיוון יכול לשנות את שווי הנכס ביותר מ־10%, כך שאם חוות הדעת של השמאי לא מתאימה לצורכי החברה, תמיד ניתן לפנות לשמאי אחר.

מכל מקום, הרווחיות השוטפת של החברה, לאחר הסרת השפעות חד־פעמיות רבות (בעיקר משיערוך נכסים), יציבה יחסית ועומדת על רווח לפני מס של 10–14 מיליון דולר קנדי בשנה.

תחום ייזום הפרויקטים שההכנסות בגינו עדיין אינן מוכרות, כולל שני מיזמי מגורים, שעיקרם שישה מגדלי מגורים בטורונטו ושמונה בניינים במונטריאול. הקרקע לשני הפרויקטים נרכשה ב־2004, ובפברואר השנה החלה בניית הבניין הראשון במונטריאול. התחלת הבנייה בטורונטו צפויה ברבעון זה, ואלעד החלה בשיווק הדירות.

שווי הפרויקטים רשום במאזן לפי העלויות עד כה. השלמת הבנייה צפויה ב־2016, ולהערכת החברה, ההכנסות יגיעו ל־1.44 מיליארד דולר קנדי. תחזית החברה בנוגע לשיעור הרווח הגולמי הממוצע אופטימית מאוד, 26%, ותצטרך לעמוד במבחן התוצאה בפועל.

אלעד קנדה תקבל דמי ניהול של 2 מיליון דולר קנדי בשנה מבעל השליטה תמורת שירותים שתספק לנכסים שנותרו בידי החברה־האם. במקביל, תשלם אלעד קנדה 600 אלף דולר קנדי בשנה לבעל השליטה עבור ייעוץ אסטרטגי. הסכמים אלו מבהירים שבעל השליטה העביר רק חלק מנכסיו בקנדה אל החברה הציבורית, ועולה השאלה מדוע הועברו דווקא נכסים אלו והאם לא היתה סלקציה שלילית בהעברתם (כלומר, העברת נכסים איכותיים פחות).

בשורה התחתונה, אלעד קנדה היא חברה יציבה למדי עם מינוף נמוך. תשואת ה־NOI הנמוכה יחסית מצדיקה את התמחור על פי שווי שוק הנמוך מעט מההון העצמי. לפעילות הייזום פוטנציאל עתידי, אך הוא יתחיל להתברר רק לאחר השלמת השלב הראשון בשני הפרויקטים, הצפויה בעוד כשנתיים, והפרמיה שיש לתת לפעילות זו בשלב הנוכחי מוגבלת. אם שווי השוק יהיה נמוך באופן מהותי מההון העצמי של החברה, תיווצר הזדמנות קנייה במניה, אך אין סיבה לרכוש את המניה על פי שווי שוק הגבוה מההון העצמי בשלב זה.

אופציה אקזוטית

כדי לקדם את הצלחת ההנפקה, הבטיחה אלעד קנדה שאם ביוני 2013 (חודשיים לפני פקיעת האופציה) שווי השוק של המניה יהיה נמוך מהערך שעל פיו הונפקו המניות והאופציות (700 מיליון דולר קנדי), תבצע החברה הצעת רכש לאופציה 1 על פי ההפרש בין מחיר המימוש המתואם של האופציה (19.8 שקל צמוד לשער הדולר הקנדי) ובין מחיר המניה הממוצע בשבועיים האחרונים של יוני 2013, כאשר התקבול מוגבל ל־6.3 שקלים.

ההתחייבות יוצרת אופציה אקזוטית, המורכבת משילוב של לונג על אופציות רכש ומכר במחיר מימוש של 19.8 שקל, ושורט על אופציית מכר במחיר מימוש של 13.5 שקל. אם מחיר המניה יהיה קרוב ל־19.8 שקל, שווי האופציה יהיה נמוך, ויגדל ככל שהמניה תתרחק מערך זה (כאשר פוטנציאל הרווח בצד הירידה מוגבל). מאחר שמחיר המניה ירד לכ־13 שקל, מרבית הערך של האופציה נובע כעת מרכיב אופציות המכר. התוצאה היא מתאם שלילי בין המניה לאופציה 1, כך שעלייה מתונה במחיר המניה תוביל לירידת ערך האופציה. מאז ההנפקה יוסף השקל ב־2.25% לעומת הדולר הקנדי, ומחיר מימוש האופציה ירד ל־19.35 שקל.

בתשקיף ההנפקה נכתב שהערך האפקטיבי של אופציה 1 הוא 3.17 שקלים ושל אופציה 2 הוא 1.86 שקלים, ומכך נובע למניה שווי של 15.56 שקל (19.8 שקל פחות מחיר אופציה 2 פחות שלושת רבעי מחיר אופציה 1). אלא שערכי האופציות חושבו לפי בלק אנד שולס, והתעלמו לחלוטין מהערך המהותי הנובע לאופציה 1 מההתחייבות להצעת הרכש. הערך הנכון של אופציה 1 אמור להיות גבוה יותר, וערכי המניה ואופציה 2 אמורים להיות נמוכים יותר. ואכן, כבר ביום המסחר הראשון המניה ואופציה 2 נסחרו מתחת לערך התיאורטי המופיע בתשקיף, ואופציה 1 נסחרה מעליו.

החברה מעריכה (ללא התחייבות) כי למחזיקי אג"ח של החברה־האם, אלעד גרופ, המחזיקים גם באופציה 2, תינתן אפשרות להמיר את שני הניירות למניית אלעד קנדה, אולם יחסי ההמרה שנקבעו אינם אטרקטיביים, לאור הירידה במחיר המניה.

הכותב הוא כלכלן בחברת הייטק