הגיעה ההזדמנות

התוצאות המאכזבות בניסוי בליקווינימוד, לצד הירידות בשוקי העולם הפילו את מניית טבע למחירה בשיא המשבר. ניתוח הדו"חות מעלה כי המחיר הנוכחי מתמחר את רוב הסיכונים, אך לא את מלוא הפוטנציאל. "כלכליסט" ממפה את הסיכויים הכרוכים בהשקעה בטבע

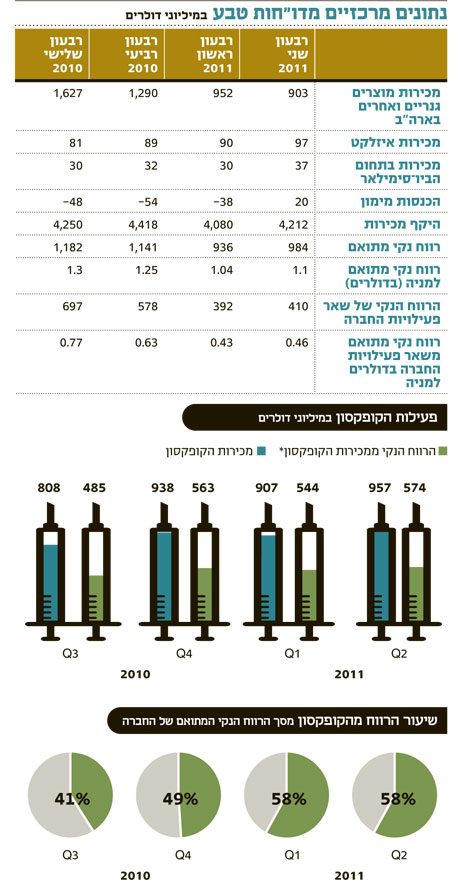

בשיחת הוועידה לרגל פרסום דו"חות הרבעון השני של טבע חשף המנכ"ל שלמה ינאי את הקלפים של טבע, שאמורים להוביל את החברה אל היעדים שהציבה לעצמה לשנת 2011: רווח נקי מתואם של 4.9–5.2 דולר למניה (בנטרול הרווח שייווצר מרכישת ספלון שצפויה להסתיים באוקטובר).

לאחר רווח חצי שנתי של 2.14 דולרים למניה, וצפי לרווח של 1.22 דולרים למניה ברבעון השלישי, צופה טבע רווח שיא של 1.54 עד 1.84 דולרים למניה ברבעון האחרון של שנה. הזינוק ברווח צפוי להגיע בעקבות כוונתה של טבע להשיק 12 מוצרים גנריים בארצות הברית, שיפור צפוי בהכנסות מתרופת הדגל, הקופקסון, בעקבות סיום הסכם ההפצה עם סאנופי־אוונטיס בכמה מדינות באירופה וכן עלייה במכירות בתחום הגנריקה באירופה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אלא שלמרות האופטימיות הרבה ששידר ינאי בעת פרסום הדו"חות, מניית טבע ממשיכה לרדת. אחרי דיווח מאכזב ביותר על תוצאות ניסוי שלב 3 בתרופה האוראלית לטרשת נפוצה, הלקווינימוד, והקריסה של מדדי המניות בעולם, ירד מחיר המניה ביום שני ל־36.3 דולר - מחיר שכמעט זהה למחירה בעיצומו של המשבר הפיננסי ב־2008.

גם אם טבע תעמוד ביעד השאפתני לשנה זו באמצעות רבעון רביעי יוצא דופן, היא תתקשה להסיר את החששות של השוק המתרכזים בשני נושאים: הראשון, כיצד ייראו רווחיה לאחר ירידה חדה במכירות הקופקסון, הצפויה בעוד כמה שנים (לאחר תחילתה של תחרות גנרית לתרופה זו או לאחר שהתרופות לטרשת נפוצה יהפכו לתרופות אוראליות במקום תרופות שניתנות בהזרקה או בעירוי), והשני, מה תהיה הרווחיות המייצגת של טבע בתחום התרופות הגנריות בארה"ב (כלומר, הרווחיות הממוצעת הצפויה לאורך כמה שנים קדימה). האם היא תהיה דומה חרווחיות הנמוכה שנרשמה במחצית הראשונה של השנה הנוכחית, או הרווחיות הגבוהה שהייתה ברבעון השלישי והרביעי ב־2010 וצפויה ברבעון הרביעי של 2011 וברבעון הראשון של 2012.

1. השקות גנריות

הרווחיות של טבע סובלת מתנודתיות חדה שנובעת מהתזמון של השקות משמעותיות עם בלעדיות גנרית. כדי לעודד פיתוח תרופות גנריות, החוק האמריקאי מאפשר לחברה הראשונה שמפתחת את התרופה הגנרית חצי שנה של בלעדיות שבה היא מתחרה רק כנגד תרופת המקור. בשנים האחרונות המכירות של התרופות בתקופת הבלעדיות הגנרית, ומכירות הקופקסון, היו מקורות הרווח העיקריים של טבע. אך בניגוד למכירות הקופקסון, שהמשיכו לעלות ברבעונים האחרונים, חלה במחצית השנה הראשונה של 2011 נסיגה חדה באישורים שטבע קבלה לשיווק תרופות עם בלעדיות גנרית בארה"ב. התוצאה: ירידת המכירות הגנריות בארה"ב משיא של 1.6 מיליארד דולר ברבעון השלישי של 2010 (שהושפע משיא בהשקות של תרופות עם בלעדיות) באותו רבעון לשפל של 0.9 מיליארד דולר ברבעון השני של 2011.

בשיחת הוועידה טענה טבע שהיא צפויה להשיק 12 תרופות גנריות חדשות משמעותיות ברבעון הרביעי של השנה - חלקן עם בלעדיות - כאשר למעט הזיפרקסה (Zyprexa), לא פירטה החברה את התרופות שתשיק משיקולי סודיות מסחרית. תרופת הזיפרקסה נמכרה בכ־5 מיליארד דולר בשנת 2010 החולפת, ובאוקטובר טבע צפויה להשיק את התרופה בארה"ב בבלעדיות משותפת עם חברת ד"ר רדיז' לברטוריז ההודית. טבע לא מפרטת את חלוקת ההכנסות הצפויה עם ד"ר רדי, אך להשקה זו צפויה השפעה מהותית על רווחי החברה ברבעון הרביעי של 2011 וברבעון הראשון של 2012. הפטנט על תרופת הזיפרסקה צפוי לפקוע במהלך ספטמבר במרבית מדינות אירופה, ולכן תרופה זו תוכל לתרום מעט לתוצאות טבע באירופה כבר במהלך הרבעון השלישי של השנה.

לאור זאת, בתחום המוצרים הגנריים, טבע צפויה לרשום ברבעון הרביעי ביצועים דומים לרבעון השיא שלה - הרבעון השלישי של 2010, אז רשמה רווח של 1.3 דולרים למניה - כאשר העליה הצפויה במכירות תרופות המקור, הקופקסון והאזילקט, עשויה לעזור לה גם לשבור את השיא.

שלמה ינאי, מנכ"ל טבע צילום: אוראל כהן

שלמה ינאי, מנכ"ל טבע צילום: אוראל כהן אלא שגם אם טבע תעמוד ביעד השאפתני, שאלת הרווחיות העתידית עדיין נותרת פתוחה.

בדו"חות השנתיים של 2009 ו־2010 הוסיפה טבע הערה שתחום התרופות עם הבלעדיות הגנרית צפוי להצטמצם בשנים הבאות יחסית להיקפו מלפני כמה שנים. בדו"ח השנתי של 2010 הופיעה הערה נוספת, שלפיה טבע חולקת באופן מוגבר את תקופת הבלעדיות הצפויה של חלק מצבר התרופות הגנריות שהיא מפתחת ביחד עם יצרניות גנריות נוספות. הרווח המייצג מתחום התרופות הגנריות בארה"ב צפוי להימצא בנקודה מסוימת בין השפל שהיה בשני הרבעונים האחרונים לגאות הצפויה ברבעון הרביעי. שילוב של הירידה הצפויה בפקיעת פטנטים של תרופות שלהן ניתן להשיג בלעדיות גנרית בשנים הקרובות, עם נוהל חדש יחסית שבו ה־FDA (מינהל התרופות והמזון האמריקאי) מאפשר בלעדיות גנרית לכמה חברות בו־זמנית, עלול לפגוע מאוד ברווחיות של טבע בתחום זה.

2. הפעילות הגנרית

בשנים הקרובות חלק מהותי של הפטנטים לתרופות אתיות הצפויים לפוג שייכים לתרופות עם מורכבות כימית רבה מאוד (כמו הקופקסון של טבע, שהפטנט עליה צפוי לפקוע ב־2014, או מדלל הדם לבונקס שהפטנט עליו כבר פקע), או לתרופות ביולוגיות (הבנויות ממרכיבים ביולוגיים בניגוד לתרופות רגילות העשויות באמצעות סינתזה כימית) שגם ייצורן מורכב יותר.

שינוי מגמה זה מעמיד במבחן את הובלתה של טבע בתחום התרופות הגנריות, משום שההתמחות צריכה לעבור מהתמחות משפטית ועסקית של השקה ראשונה של תרופות שייצורן קל יחסית להתמחות כימית־ביולוגית של תרופות שייצורן מורכב בהרבה. אחד המבחנים הבולטים לכך הוא הצפי לאישור הגרסה הגנרית של טבע לתרופת הלבונקס.

טבע ממתינה כבר זמן רב לאישור ה־FDA לתרופה זו, ובינואר היא קיבלה מכתב מהמינהל עם שאלות אחרונות לפני אישור. לפני שנה קיבלו סאנדוז (חברה־בת של נוברטיס) ומומנטה אישור לשיווק הגרסה המשותפת שלהן לתרופה זו. לתרופת הלבונקס היו מכירות שנתיות של כ־3 מיליארד דולר לפני תחילת התחרות הגנרית. אם טבע תקבל אישור לשיווק התרופה, היא צפויה לזכות בנתח שוק גדול למשך זמן רב בגלל הקושי של חברות גנריות נוספות לייצר גרסה גנרית לתרופה מורכבת זו - מצב שישאיר את השוק לתחרות בין מספר יצרניות קטן מאוד.

תחום התרופות המורכבות יכול לספק לטבע זרם הכנסות מהותי לאורך רבעונים רבים בזכות התחרות המוגבלת שצפויה לתרופות אלו. זאת, בניגוד לתרופות גנריות רגילות שמחירן צונח עם תום תקופת הבלעדיות. לאישור אפשרי לשיווק תרופת הלבנוקס תהיה השפעה מהותית על חברת טבע הן מבחינת ההכנסות המיידיות והן מבחינת הערכות השוק בנוגע למעמד המוביל של טבע בתחום זה.

תחום דומה הוא תחום הביו־סימילאר: תרופות ביולוגיות שלרוב יש להן יכולות עדיפות על פני תרופות המקור. מכירות מוצרי הביו־סימילאר של טבע ברבעון האחרון עמדו על 37 מיליון דולר, והן עדיין לא מהותיות מבחינת רווחיות החברה. מוצר הביו־סימיליאר המוביל של טבע מבחינת שלב הפיתוח שלו הוא הורמון המעודד התמיינות תאי דם לבנים, המהווה מקבילה לתרופה הביולוגיות Neulasta, שלה מכירות מקור של 3.5 מיליארד דולר בשנה. תוצאות ראשוניות של ניסוי שלב 3 בתרופה זו הראו שהיא עומדת ביעדיה, ואם היא תאושר לשיווק, היא תהווה קפיצת מדרגה בתחום הביו־סימילאר של טבע.

3. תחום הטרשת הנפוצה

ברבעון האחרון מכירות הקופקסון, תרופת המקור של טבע לטרשת נפוצה, הגיעו לשיא חדש של 957 מיליון דולר. הקופקסון אחראית לכ־60% מהרווח המתואם של טבע ברבעון האחרון.

האיומים על מעמד הקופקסון מרוכזים בשתי חזיתות: תחרות גנרית אפשרית ומעבר הדרגתי של השוק לתרופות אוראליות בשנים הבאות. הצפי הוא שהחולים יעברו באופן הדרגתי מתרופות הניתנות בהזרקה לתרופות אוראליות. נכון להיום, התרופה האוראלית היחידה המאושרת לשיווק היא הגילניה של נוברטיס, אך לתרופה זו נתח שוק נמוך בגלל תופעות הלוואי הרבות שלה.

הגרסה האוראלית של טבע לטרשת נפוצה, הלקווינימוד, השיגה תוצאות חלשות בניסוי שלב 3 השני לבחינת יעילות התרופה. בניסוי זה נבחנה התרופה מול תרופת האבונקס של ביוג'ן, והיא לא הצליחה להשיג שיפור ברמת מובהקות גבוהה. ניתוח סטטיסטי לפי חלוקת המדגם לתת־קבוצות המחולקות לפי חומרת התקדמות המחלה משיג שיפור מובהק ללקווינימוד, אך ספק אם ה־FDA יכיר בצורת ניתוח זו של הנתונים.

גם אם הלקווינימוד תאושר לשיווק, התוצאה החלשה בהפחתת שיעור ההתקפים של התרופה תקשה עליה לתפוס נתח שוק גדול. לכן, ייתכן שטבע תבחר בכל מקרה לערוך ניסוי נוסף בלקווינימוד בתקווה שתוצאות טובות יותר יעודדו את ציבור הרופאים להמליץ על שימוש בתרופה זו אם היא תאושר לשיווק. שתי תרופות אוראליות הצפויות להיות מאושרות לטיפול בטרשת נפוצה הן ה־BG12 של ביוג'ן והטריפלונומיד של סאנופי־אוונטיס. תרופת ה־BG12 השיגה בניסוי שלב 3 ראשון תוצאות טובות בהרבה מאלו של הלקווינימוד בקריטריון המרכזי - הקטנת שיעור ההתקפים. ביוג'ן צפויה לפרסם במהלך השנה את תוצאות ניסוי שלב 3 השני שלה בתרופה, שבו יעילות התרופה נמדדת מול היעילות המושגת בשימוש בתרופת הקופקסון של טבע. אם התוצאות של ניסוי זה יהיו טובות, צפויה ביוג'ן לקבל אישור לשיווק התרופה כבר במהלך השנה הבאה.

תרופת הטריפלונומיד של סאנופי־אוונטיס הציגה תוצאות סבירות בניסוי שלב 3 ראשון, וכעת נערך ניסוי שלב 3 שני של מתן התרופה ביחד עם תרופות מסוג אינטפרון בטא (המנגנון העיקרי של חלק התרופות המתחרות בקופקסון). תוצאות מוצלחות של ניסוי זה יכולות להוביל לאישור התרופה לשיווק, כטיפול משולב עם תרופות מסוג אינטפרון בטא במהלך שנת 2013. בנוסף, סאנופי־אוונטיס גם בוחנת יישום של תרופה הניתנת בעירוי לחולי סרטן, למטראדה, כתרופה לטרשת נפוצה. תוצאות ניסויים אלו יקבעו את מהירות המעבר של שוק התרופות לטרשת נפוצה מתרופות הניתנות בהזרקה לתרופות אוראליות, ואת נתחי השוק הצפויים לכל אחת מיצרניות התרופות האוראליות.

שלושת הקריטריונים העיקריים להצלחת תרופה הם רמת היעילות, רמת תופעות הלוואי ונוחות נטילת התרופה. כרגע נראה שלגילניה ול־BG12 צפויה יעילות גבוהה יותר מזו של הלקווינימוד (אם זו תאושר לשיווק), כאשר קשה עדיין לאמוד את היעילות הצפויה לטריפלונומיד.

תוצאות הניסויים בתרופות אלו ישפיעו על דעת הקהילה הרפואית בנושא היעילות. מבחינת תופעות הלוואי הלקווינימוד מצטיירת כתרופה הבטוחה ביותר לשימוש. הגילניה ממוקמת במקום לא טוב בגלל תופעות לוואי שליליות רבות, וזו הסיבה העיקרית לחדירה האטית שלה לשוק למרות רמת היעילות שלה. תרופת ה־BG12 בנויה מאחד משני הרכיבים המרכיבים את תרופת הפומדרם (Fumaderm) לטיפול במחלת העור פסואירזיס. לתרופת הפומדרם תופעות לוואי רבות. ביוג'ן טוענת שנטילת החלק הפעיל בלבד הרלבנטי לטרשת נפוצה מאותה תרופה מפחיתה מאוד את תופעות הלוואי, אבל התרופה תיבחן בקפידה גם על פי קריטריון זה ולא רק על יעילותה.

לאור זאת, קשה מאוד בשלב הנוכחי להעריך כיצד ייראה מבנה שוק התרופות לטרשת נפוצה בעוד כמה שנים, וקשה עוד יותר להעריך את קצב המעבר מתרופות הניתנות בהזרקה לתרופות אוראליות.

האיום המיידי יותר על הקופקסון הוא התביעה של כמה חברות כנגד הפטנטים המגנים על הקופקסון. טבע טוענת שהפטנטים מגנים על התרופה עד לשנת 2014, והדיון המשפטי הבא בנושא זה צפוי בספטמבר. בנוסף לזירה המשפטית קיימת גם הזירה הרפואית: טבע מקווה שבגלל המורכבות הכימית של התרופה, ה־FDA יימנע מאישור גרסה גנרית מבלי לבצע ניסוי קליני גדול, ובכך יעכב את אישור התרופות הגנריות בכמה שנים ויקפיץ את העלות בהשקה הגנרית. כתוצאה מכך, כמות המתחרות בעתיד תקטן גם אם יתקבלו אישורים לגרסאות גנריות של התרופה.

התרחיש הגרוע ביותר מבחינת טבע הוא שילוב של הפסד משפטי בהגנת הפטנטים עם אישור FDA לשיווק הגרסאות הגנריות לקופקסון. הסבירות של תרחיש זה נמוכה מאוד, אבל אם הוא יתקיים, תיתכן תחרות גנרית לקופקסון עוד לפני סוף 2012. התרחיש הסביר יותר הוא ניצחון של טבע בזירה המשפטית אבל הפסד בזירה הרפואית, שיוביל לאישור של גרסה גנרית אחת או שתיים לקופקסון במהלך 2014. התרחיש הרצוי מבחינת טבע הוא ניצחון בזירה הרפואית וכן קביעה של ה־FDA שאישור גרסה גנרית לקופקסון אכן ידרוש ניסוי רחב בתרופה (ניצחון זה יהפוך את הזירה המשפטית למיותרת מפני שהמתחרות לא יספיקו להוביל לאישור תרופה לשיווק לפני 2014) - ויקטין את כמות המתחרות שלה. הפאזל המורכב של עתיד שוק התרופות לטרשת נפוצה ושל עתיד תרופת הקופקסון צפוי להשפיע באופן חד על מניית טבע.

ברבעון הרביעי של השנה וברבעון הראשון של 2012 צפויה עלייה נוספת במכירות הקופקסון שתנבע מסיום הסכמי השיווק של טבע עם סאנופי־אוונטיס בכמה ממדינות אירופה.

בשלב זה נראה שבשנת 2012 הקופקסון תמשיך ותשבור את שיאי המכירות, וייתכן שאף תעבור את סף מיליארד הדולרים ברבעון.

עם זאת, אישור תרופה אוראלית שתצליח לנגוס בנתח גדול מהשוק עלול להקטין משמעותית את מכירות הקופקסון בעשרות אחוזים, ואישור גרסה גנרית לקופקסון עלול לפגוע במכירות התרופה עוד יותר.

משקיעים במניית טבע היו מעדיפים לנתח את המניה כשתי חברות, הראשונה הכוללת רק את הקופקסון והשנייה את יתר פעילות החברה. אבל טבע לא מספקת את סעיפי ההוצאות הקשורים ישירות לקופקסון ולכן מהלך זה בלתי אפשרי.

המתחרה הגדולה של טבע בתחום התרופות לטרשת נפוצה היא ביוג'ן. בניגוד לטבע, ביוג'ן מאפשרת אומדן לרווחיות תחום תרופות המקור למחלה זו משום שהן מהוות כמעט את כל פעילות המכירות של החברה. לביוג'ן רווח גולמי של 90%, וסביר להניח שהרווח הגולמי של טבע על הקופקסון דומה.

הוצאות המכירה והשיווק של טבע עומדות על כ־20% מהמכירות, וסביר להניח ששיעור ההוצאות על הקופקסון נמוך יותר (מאחר שמדובר בתרופה אתית יקרה). גם אם נטיל על עלויות החברה הקשורות לקופקסון חלק מהוצאות ההנהלה והכלליות, ותשלום מס נמוך (התרופה זוכה להטבת מס משמעותית), נתקשה להגיע להוצאות העומדות על 40% מההכנסות הקשורות לתרופה.

ניתחנו את דו"חות טבע ללא הקופקסון מתוך הנחה ששיעור הרווח הנקי על התרופה עומד על 60%. בשני הרבעונים האחרונים, שהיו חלשים מבחינת מכירות גנריות בארה"ב, הנתח של הקופקסון מרווחי טבע עומד על 58%. ברבעון השיא של החברה מבחינת מכירות גנריות בארה"ב הנתח של הקופקסון ירד ל־41%.

לפיכך, פגיעה קשה במכירות הקופקסון יכולות להוריד את רווחי טבע בלא פחות מ־50%. זו הסיבה לחשיבות הרבה שמקנה השוק להודעות הקשורות לתרופה, ולכן מכפיל הרווח של טבע נמוך: השוק מתמחר את המניה תחת הנחה שמכירות הקופקסון יירדו בצורה חדה בחצי השני של העשור.

4. דו"חות הפרו־פורמה

טבע עקפה ב־2 סנטים למניה את תחזיות השוק לרווח לרבעון השני. החברה רשמה הכנסות מימון של 20 מיליון דולר ברבעון הנוכחי מול הוצאות מימון ממוצעות של 40 מיליון דולר בשנה החולפת.

מרבית הכנסות המימון נבעו מרווח חד־פעמי שנבע מחוזה החלף (SWAP) שביצעה טבע מתשלום ריבית דולרית קבועה לריבית דולרית משתנה (צמודה לליבור). חוזה זה נפתח באפריל ונסגר במאי, ויצר לטבע רווח של 53 מיליון דולר. במהותו, רווח זה הוא חד־פעמי, אך טבע מכירה בו כחלק מרווחי הפרו־פורמה.

בעבר, כאשר לטבע היו הפסדי מימון חד־פעמיים, בעיקר בעקבות חוזי ARS (מכשיר חוב ארוך טווח, המגובה בחוב של פרטים שונים שהריבית עליו נקבעת פעם בחודש באמצעות מכרז. היה נפוץ בעיקר בתקופת המשבר הכלכלי ב־2008), ובעקבות גידור שערי חליפין לקראת עסקת רציופארם, היא הכירה בהפסדים כחד־פעמיים ולא כללה אותם בדו"חות הפרו־פורמה (כאשר נוצרו רווחים מסעיפים אלו, ברבעונים מאוחרים יותר, טבע שמרה על עקביות ולא כללה גם את הרווחים בדו"חות הפרו־פורמה).

אם טבע היתה מכירה ברווח הזה כרווח חד פעמי, הרווח למניה היה יורד בכ־5 סנטים למניה - וטבע לא היתה עומדת בתחזיות האנליסטים.

באופן דומה טבע ביצעה השקה בסיכון באנגליה, כאשר החלה למכור במהלך הרבעון את תרופת הליפיטור אף שיש בהשקה זו סיכון רב שהיא תוביל לפיצוי עתידי שטבע תשלם לפייזר. הליפיטור היא התרופה הנמכרת בעולם, והפטנט המגן עליה צפויים לפוג בחודשים הקרובים.

ההשפעה של תפוגת הפטנט על טבע נמוכה מאחר שניתן אישור לחברות רבות למכור את התרופה עם פקיעת הפטנט, ולכן מחיר התרופה צפוי לצנוח.

באמצעות מכירת התרופה באנגליה העלתה טבע את המכירות שלה באירופה וגם את הרווח הרבעוני — ורק בזכות אותה השקה בסיכון עמדה טבע ביעד הרווח הרבעוני. רק בעתיד נדע אם סיכון זה ישתלם ואם טבע אכן תצליח להימנע מתשלום לפייזר בעקבות השקה מוקדמת זו.

ברבעון השני הכירה טבע בהוצאות משפטיות בהיקף של כ־221 מיליון דולר שנבעו ברובן מפיצויים שטבע שילמה על פשרות משפטיות על שתי השקות בסיכון שטבע ביצעה בעשור הקודם. הרווח מאותן השקות בסיכון נכלל ברווחי הפרו־פורמה אך תשלום הפיצויים לא, ובכך יש למעשה הטיה כלפי מעלה ברווחי הפרו־פורמה של טבע. מכאן, כמשקיעים במניה צריכים להבין שדו"חות הפרו־פורמה לבדם אינם כלי טוב מספיק משום שיש להם הטיה כלפי מעלה של רווחיות זו.

5. דו"חות ספלון

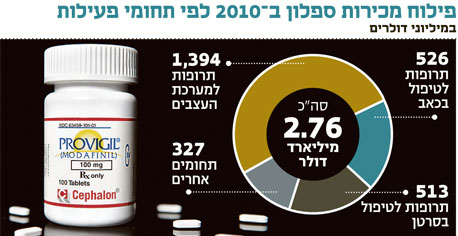

החל מאוקטובר צפויה טבע לאחד בדו"חותיה הרבעוניים גם את דו"חות ספלון לאחר השלמת הרכישה הצפויה במועד זה. בשבוע שעבר פרסמה ספלון את הדו"ח של הרבעון השני - שהיו דומים לדו"חות הרבעון הראשון - ובשורה התחתונה רשמה ספלון רווח נקי מתואם של 142 מיליון דולר.

לאחר השלמת המיזוג צפויה ספלון לתרום לטבע שני רבעונים (הרביעי של 2011 והראשון של 2012) רווחיות דומה. אבל ברבעון השני יפקע הפטנט של התרופה המובילה של ספלון (PROVIGIL), שצפוי לחתוך באופן חד את המכירות של אותה תרופה ואף לפגוע במכירות של תרופה עם התוויה דומה (NUVIGIL). לכן, ספלון צפויה ליצור עליית מדרגה ברווחי טבע באותם שני רבעונים, אך עלייה זו תתמתן מאוד לאחריהם.

הערך העיקרי של ספלון עבור טבע ינבע אם צבר המוצרים שבפיתוח החברה יצליח ואם האחזקה של החברה בכ־20% מחברת פיתוח התרופות האוסטרלית Mesoblast (שנסחרת לפי שווי שוק של כ־2.6 מיליארד דולר) יוביל למכירות מהותיות בתחום המתפתח של תאי הגזע.

בסקירות הקודמות שפורסמו על מניית טבע היינו ביקורתיים מאוד כלפיה, בעיקר בשל החששות מתחום התרופות הגנריות בארה"ב, מהשינוי בתחום הגנרי לתרופות מורכבות יותר ומעתיד הקופקסון.

כדי לעמוד ביעדים, טבע צריכה לייצר מקורות רווח נוספים מהותיים, ולכן אי־הוודאות לגביה גדולה, והסיכון בהשקעה במניה זו גדל בהתאם.

הירידה החדה האחרונה במחיר המניה משנה את יחס הסיכון־סיכוי בהשקעה במניה זו, והסקירות הקודמות נעשו בהתייחס למחיר מניה של יותר מ־40 ו־50 דולר. לא הרבה השתנה בדעה שלנו לגבי טבע, אבל מחיר המניה השתנה. המחיר הנוכחי של המניה, מתחת ל־37 דולר למניה, כבר מאוד משקף את מרבית הסיכונים, ומתמחר בחסר את הסיכויים.

לכן, במחיר הנוכחי, טבע יכולה להיות השקעה ראויה בתיק כאשר המשקיעים במניה צריכים להכיר בסיכונים הרבים הכרוכים בהשקעה זו, ובאפשרות שתאבד אחוזים ניכרים מערכה בעקבות חדשות שליליות מתחום התרופות לטרשת נפוצה.

השורה התחתונה: מחירה הנוכחי של מניית טבע משקף את רוב הסיכונים ומתמחר בחסר את הסיכויים. יש לקחת בחשבון כי חדשות שליליות בתחום הטרשת הנפוצה צפויים ללחוץ על מחיר המניה.

הכותב הוא כלכלן בחברת הייטק