בנקים תחת לחץ

האם יש קשר בין מבחני הלחץ של הבנקים בארה"ב והעלאת דרישת הלימות ההון בישראל?

האם יש קשר בין שתי ההתפתחויות, המקומית והאמריקאית? כן ולא. נתחיל מה'לא': ברמה המעשית מדובר בשני אירועים שונים אשר אולי זה מקרה שהתפרסמו באותו שבוע, ייתכן ובנק ישראל בחר את העיתוי לפי הפרסום האמריקאי, וייתכן שלא.

אבל כן, מדובר בנושא דומה אשר עוסק במערכות הבנקאיות וביכולתן להתמודד עם מצבים קשים אשר הכלכלה מייצרת. העיסוק בנושא זה על ידי רשויות הפיקוח על הבנקים בישראל הוא מתבקש לאור הניסיון האמריקאי ואין ספק כי ברמה הרעיונית, ברוח הדברים, יש קשר אמיץ. לכן, ראוי לדבר עליהם ביחד, כדי להסביר מה בנק ישראל לומד מהניסיון האמריקאי.

התרחיש שלא ניתן לחיות איתו

המונח 'מבחני לחץ' (Stress Tests) הוא מונח מקובל בעולם של ניהול סיכונים. אחד הדברים החשובים שעלינו לבדוק הוא מהו התרחיש אשר 'לא ניתן לחיות איתו'. נהוג להגדיר את הסיכון בהשקעה כ'סטיית התקן' או התנודתיות, אבל יש הגדרה נוספת שהופכת להיות מקובלת יותר והיא 'מהו אותו הפסד שאיננו יכולים להכיל'. המקבילה האישית, יכולה להיות התרחיש אשר יסכן אותנו בצורה שלא נוכל לסבול כמו אובדן כל חסכונותינו, המקבילה של הפירמה יכול להיות האירוע שיביא לסגירתה וכן הלאה. זהו אחד הפרמטרים החשובים בניהול הסיכונים ועלינו להבין מה יכול לגרום למצב של התממשות אותו סיכון.לאחר משבר הסאב-פריים בארה"ב, שבו המערכות הפיננסיות משכו את הכלכלה בארה"ב ובעולם למיתון, הפדראל ריזרב העוסק בפיקוח על הבנקים בארה"ב הגדיר שורה של מבחנים אשר בוחנים מהו אותו סיכון שלא ניתן להכיל בבנקים ובמוסדות הפיננסיים בארה"ב.

כיצד נבנו המבחנים? בנובמבר האחרון התכנסו מאות מומחים מהבנק הפדראלי, מפקחי בנקים, כלכלנים, אנליסטים ומומחי שוק. הם הגדירו את מארג הנתונים והקשר בניהם, את מודל ההתנהגות של המנגנון הבנקאי. בעצם, הם בנו 'מכונה' אשר מתנהגת בדיוק כמו בנק ומגיבה אל הכלכלה והשווקים.

לאחר מכן הם הזינו אל המכונה את נתוני הבנקים הנבחנים ובחנו מה קורה להם ב'תרחיש הקצה': שיעור אבטלה של 13%, ירידה של 50% בשוק המניות וירידה של 21% במחירי הבתים. אף שמדובר בתרחיש קצה הנראה כמעט בלתי סביר, המפקחים ביקשו לדעת 'מה יקרה אם' הכלכלה האמריקאית תעבור מיתון חריף ונפילה בשווקים הפיננסיים. רק לשם תזכורת: הכלכלה האמריקאית היתה בדרך לשם לא מכבר: שיעור האבטלה חצה את קו ה-10%, מדד S&P 500 איבד כ-49% משוויו בשנה שבין מרץ 2008 למרץ 2009 ומדדי הדיור השונים נפלו בכ-17% בממוצע.

בקבוצת הבנקים הנבחנים היו 19 מוסדות בנקאיים בעלי מאזן המכיל נכסים ביותר מ-100 מיליארד דולר, מוסדות הכלולים ברשימת ה'גדולים מכדי ליפול' של הבנק הפדראלי. בנק אוף אמריקה, אמריקן אקספרס, מטלייף, וולס-פארגו ומורגן סטנלי הם חלק מרשימה זו, לצד שמות פחות מוכרים לנו בישראל, כגון סאן-טראסט ו-BB&T.

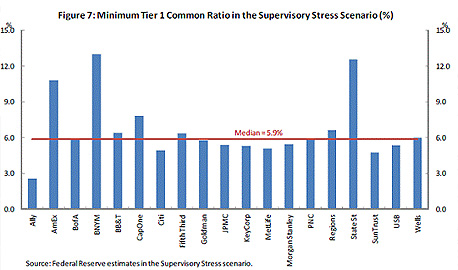

הבדיקה שנעשתה במבחני הלחץ נועדה לענות על תשובה אחת עיקרית: האם יהיה לבנק מספיק הון לאחר הפסדי 'תרחיש הקצה', בכדי שיוכל לעמוד בהתחייבויותיו. מה יהיו הנזקים להון הבנק כתוצאה ממפולת בדיור, מפולת בתעשייה, נפילה משמעותית ביכולת הפרעון של הלווים, הן המסחריים והן בתחום המשכנתאות, מה יהיו היחסים במאזן הבנק במצבים אלו לאור התנהלותו, מדיניותו וכמובן, יחס ההון לאור מבנה המאזן שיהיה לאחר המשבר. המבחנים הגדירו יחס מינימאלי של 5%. היחס החציוני בתוצאות הנוכחיות היה 5.9%, כאשר בנקים שלא עברו את המבחן הם אלו שהראו יחס של 5% ומטה.

מתוך 19 המוסדות שנבחנו, 15 עברו את המבחן בהצלחה, כלומר, לפי המודל שנבנה הם יוכלו לשרוד משבר כלכלי חמור כפי שנבדק. כל המוסדות שנבחנו חשפו כאמור את תכניותיהם בנושא המאזן וניהול ההון, אך אותם 4 שנמצאו במצב לא טוב, בניהם סיטי בנק, יצטרכו לפרט יותר על תכניותיהם בגיוס הון, על מדיניות חלוקת הדיבידנד ועוד.

כיצד זה קשור אלינו?

תוצאות המבחנים התקבלו בחיוב רב בארה"ב והובילו את השווקים לעליות מחודשות. באופן סמלי, הפיקוח על הבנקים בישראל הודיע על דרישותיו להלימות הון מהמערכת הבנקאית. לפי ההנחיה שניתנה לבנקים יהיה עליהם לשמור על יחס הון ליבה של 9% ביחס לכלל המאזן, לעומת כ- 7% הקיים היום. תהליך העליה אמור להמשך כ- 5 שנים עד לשנת 2015. שני הבנקים הגדולים בישראל, אשר סך נכסיו של כל אחד מהם עולה על 20% מסך הנכסים המאזניים של כלל המערכת הבנקאית בישראל, יידרשו לעלות ליחס גבוה יותר-10%.

זוהי ההתייחסות הכתובה הראשונה של הפיקוח על הבנקים לנושא, כאשר על פי ידיעות והשערות קודמות נראה כי היעד אמור להיות חמור יותר - 11%. העלייה בדרישת יחס ההון ליבה תחייב אחת או יותר מתוך שתי הפעולות הבאות: גיוס הון נוסף או הקטנת תיק האשראי. במונחים של משק וכלכלה, הקטנת היקף האשראי יוצרת 'מחנק אשראי' במשק. צמצום המקורות הזמינים להשקעות עבור המגזר העסקי עלולה ליצור האטה בצמיחת המשק ואף מיתון. אלו הן בהחלט חדשות רעות למשק והן אכן מתממשות בהווה. זוהי אחת הסיבות המרכזיות לירידת שוק המניות בחדשים האחרונים, בניגוד למגמה בעולם.

מכיוון שההנחיות בפועל כפי שפורסמו השבוע התבררו כמקילות ביחס לההערכות הקודמות, גם בשוק ההון בישראל היתה תגובה חיובית מאוד והצבע הירוק שטף את המסכים ליום אחד.

המודל האמריקאי, היישום הישראלי

ההנחיות של בנק ישראל דומות להנחיות באזל 3 של אירופה, אך לא ניתן להתעלם מהדימיון להנחיות האמריקאיות. כמו בארה"ב, גם בישראל הופיעה הדרישה לעדכן את הפיקוח בבנק ישראל על תכנון ההון לשנים הקרובות. כמו בארה"ב, גם בישראל הבנקים מתבקשים לתכנן את מדיניות הדיבידנד שלהם ואף להמנע מכך אם החלוקה תסכן את דרישות הלימות ההון.

לא רק במישור היישומי יש דימיון בין הצעד האמריקאי לבין הצעד הישראלי, אלא גם בעצם הרעיון. בעוד שבאירופה אירועים כאלה היו הרבה פחות דרמאטיים, בארה"ב ובישראל הם משמעותיים יותר והתגובות כאמור היו חדות, הן לחיוב והן לשלילה.

אבל יש משהו נוסף העולה מן הרוח האמריקאית, אשר לאחר משבר 2008 לא נרתעה מהמערכת הבנקאית אלא דווקא השיקה את מבחני הלחץ, במטרה למנוע משבר נוסף. גם בישראל בנק ישראל פועל באומץ רב ומשיק דרישות נוקשות, למרות שהן עשויות להקשות על המשק. אך שוק המניות בישראל סובל בתקופה זו ממשקולת בדמוי סיכון איראני ולכן נשאלה השאלה, האם בנוסף יש מקום גם לרגולציה כה חמורה בתחום הבנקאות?

לאור ההתמודדות של ארה"ב אשר פעלה באומץ למרות שהדבר לא התקבל בברכה בשווקים, נכון כי גם בנק ישראל ינהג ברוח זו המאפיינת את הנגיד פישר. דרושה התמודדות עם המציאות בצורה אמיצה כדי לקבוע כללי משחק אשר ישמרו על המשק ועל ציבור המשקיעים והחוסכים, מפני נפילת הבנקים.

הדוגמא ההפוכה לכך היא אירופה, אשר ברחה מהתמודדויות קשות. ראו היכן היא נמצאת היום.

הכותב הוא מנכ"ל שקל אג'יו המתמחה בניהול סיכונים ובניהול עושר משפחתי