האם התשואה נמצאת מתחת לפנס?

הפער השלילי של המניות בישראל ביחס לעולם מתחיל להיסגר

לצורך התייחסות ניקח את מדד המניות האמריקאי המוביל והרחב S&P500. הטבלה הבאה מציגה את השינויים המצטברים במדד תל אביב 100 לעומת מדד S&P500 בשתי תקופות. ניתן לראות כי הפיגור של מדד תל אביב 100 אחרי S&P500 בשנה שהסתיימה במרץ השנה עלה על 20%, וכי לאחרונה הוא הצטמצם קלות.

שינוי במדדים

שימו לב כי מדובר בשינויים של המדד ללא קשר לשינויי השער. אם נוסיף למשוואה את אלו, הרי שהפער שנפתח גדול עוד יותר במונחי תיק ההשקעות הישראלי, זאת מכיוון שבנוסף לשינוי במדד המניות נוצר בתקופה זו גם פיחות בשערו של השקל ביחס לדולר.

הטבלה והגרף מעלים כמה שאלות: מדוע נפתחו הפערים? האם הם מוצדקים? האם הם יכולים להצטמצם בעתיד הקרוב? לא מדובר בשאלות פילוסופיות אלא בשאלות שאמורות להוביל למסקנה הפשוטה: האם עדיין כדאי לברוח או שהתשואה נמצאת מתחת לפנס?

מקור הפער

כדי לענות לשאלות הללו וכדי לקבל את ההחלטה בנוגע להשארות בשוק המקומי, יש למנות בקצרה את הסיבות לפתיחת הפער.

השינוי החל במקביל למחאה החברתית בישראל, אז נוצרה הערכה כי האידיליה המקומית מתחילה להתעמעם, האמירות של שר האוצר יובל שטייניץ שלפיהן הכלכלה מצוינת וחזקה ו"מצבנו מעולם לא היה טוב יותר", עוררו את הציבור בישראל לפעול ולשנות את המצב. בתקופה זו צפו המשקיעים הזרים במתרחש. היו בהם שהעריכו כי המצב אכן ישתנה לרעה.

לחץ מחאת הציבור על הממשלה הוביל לגל משמעותי של רגולציה בתחומים רבים. השפעת הרגולציה ניכרה במיסוי על שוק ההון, אשר השפיע לרעה גם על משקיעים זרים. גם בתחום הבנקאות נולדה רגולציה משמעותית בדמות העלאת הדרישה להלימות ההון, מה שהוביל את הבנקים להאט עד מאוד את מתן האשראי. בתחומים מסויימים, כמו בחלקים נרחבים של ענף הנדל"ן, נוצר מחנק אשראי. הציבור מבחינתו האט את הצריכה הפרטית במעט, הפירמות הגדולות שלוו במשק התקשו להחזיר את האשראי, וגם לגבי הגז נשמעו הערכות אופטימיות מעט פחות.

כל אלו הובילו לתנועת משקיעים רחבה למדי. ראשית, משקיעים זרים יצאו מהשוק המקומי. על פי נתוני בנק ישראל, שווי התיק הפיננסי של תושבי חוץ בבורסה לניירות ערך בתל אביב ירד ברבעון הרביעי של שנת 2011 בכ-5.7 מיליארד דולר. מדובר בתנועה חדה יחסית שמורכבת ממניות ואג"ח אשר, על פי אינדיקציות לא רשמיות, נמשכה ביתר שאת ברבעון הראשון של 2012.

בהקשר זה נזכיר את השיח הפתוח והנרחב בנושא תקיפה ישראלית באיראן. פתיחות חסרת תקדים זו מצאה דרכה גם אל העיתונות העולמית המובילה, והיא לא נעלמה מעיני משקיעים, שהמשיכו להגיב ולממש מתיק ניירות הערך. בתקופה הנוכחית, כשאירופה מסתבכת במשבר החוב, שוק המניות האמריקאי הוא יעד מועדף גם עבור המשקיע הישראלי.

המשקיעים המוסדיים בישראל הגיבו בהתאם ונעו באותו כיוון. אלו החלו לגוון את התיק עוד בסוף השנה שעברה תוך שהם מממשים אחזקות בישראל. הבון טון בתחום זה לא נעלם מעיני הציבור שראה בעיתונות הכלכלית את הפערים המתפתחים והגיב בהתאם.

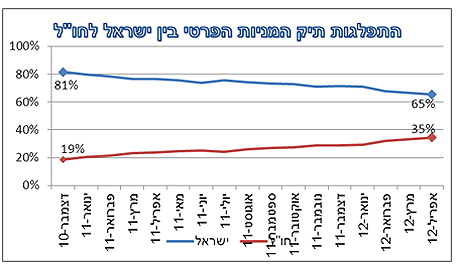

על פי מדד אג'יו הסוקר את תעשיית ניהול התיקים בישראל מתוך נתוני בתי ההשקעות הגדולים, מרכיב חו"ל בתיקים עולה בעקביות בחדשים האחרונים כתגובה למגמה. עקב כך ירד מרכיב המניות הישראליות בתיקי הציבור הרחב לטובת מניות בחו"ל, כך שנכון לאפריל 2012 כשליש מהתיק המנייתי של המשקיע הפרטי בישראל נמצא בחו"ל.

האם ניתן לצפות לסגירת הפער?

כדי לענות על השאלה עלינו לראות האם השתנה דבר כלשהו במבנה הסיכון המקומי ביחס לעולם. ראשית, נראה כי היחס השלילי של המוסדיים כלפי השוק המקומי לא עומד להיעלם באחת. מדובר בתקופה ארוכה שבה המשקיעים בישראלנתקלים בקשיים מצד הפירמות, מהרגולציה ומהמנהלים בחברות הציבוריות. תחושת המיאוס עשויה להימשך ולהמשיך לדרבן גם את הציבור הרחב להטות את השקעותיו לחו"ל. גם התקופה הטובה של השקל כבר מאחוריו, והתפיסה הרווחת היא שהוא לא ישוב ויתחזק.

מלבד המצב בשוק ההון גם החשש מפני איראן ממשיך לרחף ברקע. התקיפה ותוצאותיה האפשריות נמצאים תדיר על סדר היום, והם מאיימים על המשקיעים בשוק המקומי.

אל מול אלה נראה כי יש נסיבות מקילות, אשר יכולות לסייע לצמצום הפערים הללו, ולהביא לתשואה עודפת בשוק המקומי על פני השוק האמריקאי בתקופה הקרובה.

הפיגור הקיים כבר משקף חלק נכבד מפערי הסיכון בין ישראל לחו"ל בכלל ולשוק האמריקאי בפרט. פער שלילי של כמעט 20% בשנה ורבע יכול לשקף נאמנה את הסיכונים הנ"ל.

נוסף על כך בנק ישראל חזר למגמה של הפחתת ריבית. הצורך שלו בהכנת המשק למשבר יחד עם חששו מפני ירידה מהירה מדי במחירי הדירות עשויים להביא להפחתת ריבית נוספת. הפחתה זו יכולה לעודד את השוק המקומי או לתת לו רוח גבית.

לבסוף, המשבר באירופה יכול להעיב על השווקים לרעה. ייתכן כי השווקים שרשמו תשואה נאה בשנה האחרונה ישלמו את המחיר יותר משווקים אחרים. זהו ההסבר לתשואה העודפת של תל אביב 100 על פני S&P500 בחודש האחרון, תופעה שיכולה להימשך.

המצב די מורכב ונסכם אותו כך: מחד, הגורמים שגרמו לפיגור של ישראל עדיין קיימים; מאידך, אותם גורמים כבר התבטאו בפיגור של השוק המקומי, ונראה כי הפערים עשויים להצטמצם. ניתן להניח כי תהליך זה אכן יתרחש לאורך זמן, וכי התשואה נמצאת מתחת לפנס, כאן בישראל. אך הסגירה תהיה איטית וממושכת, ולא במיידיות הישראלית האופיינית.

הכותב הוא מנכ"ל שקל אג'יו מקבוצת שקל, המתמחה בניהול סיכונים ובניהול עושר משפחתי. בהכנת המאמר סייע עידן נתיב, יועץ לניהול סיכונים בשקל אג'יו