מיוחד ל"כלכליסט": רק שליש מהציבור יכול לגייס 8,000 שקל בתוך חודש

סקר "כלכליסט" מגלה כי ל־63% מבני מעמד הביניים יהיה קשה עד בלתי אפשרי לעמוד בהוצאה חד־פעמית ולא מתוכננת. אזרחי ישראל נמצאים במרחק של קלקול רכב אחד ממצב של חוסר אונים פיננסי

מי שמרגיש כי אף שעברה שנה מאז המחאה החברתית, רצועת החנק הכלכלית סביב צווארו לא התרופפה אלא דווקא התהדקה - צודק. תוצאות סקר שעורך "כלכליסט" בפעם השנייה מראות כי אם ביוני 2011, חודש לפני פרוץ המחאה החברתית, המצב פיננסי של מעמד הביניים היה בעייתי, עתה ניתן לדבר על מצב פיננסי גרוע של מעמד זה ועל הידרדרות כללית במצבם של שבעת העשירונים התחתונים.

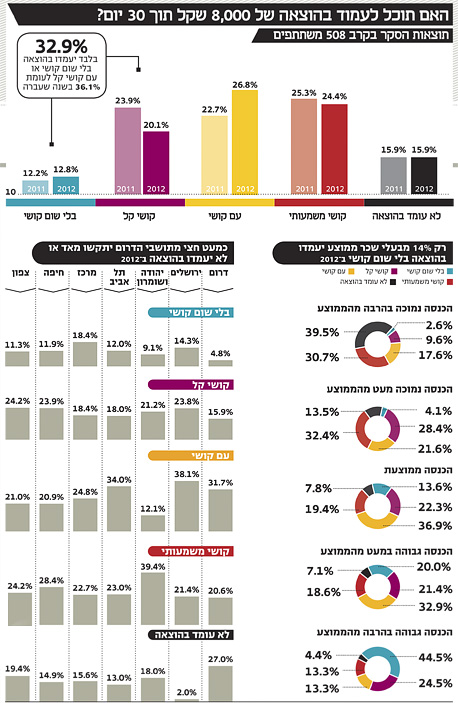

מהסקר עולה כי ל־63% מבני מעמד הביניים יהיה קשה עד בלתי אפשרי לעמוד בהוצאה חד־פעמית של 8,000 שקל בחודש הקרוב. במילים אחרות, לרוב המוחלט של בני מעמד הביניים אין אפילו 8,000 שקל שאותם יוכלו לשחרר מחשבון הבנק בתוך חודש, במקרה של צורך בלתי צפוי. הסקר נערך על ידי מכון המחקר מדגם ייעוץ ומחקר בראשות מנו גבע, בקרב 508 מרואיניים המהווים מדגם ארצי של בני 18 ומעלה דוברי עברית במסגרת הפאנל האינטרנטי ipanel.

הפגנת המחאה בקיץ שעבר צילום: נועם מושקוביץ

הפגנת המחאה בקיץ שעבר צילום: נועם מושקוביץ

הוצאה חד־פעמית של 8,000 שקל בתוך 30 יום ודאי שאינה עניין שכיח, אך היא מוגדרת ככזו שכל משק בית חווה לפחות פעם אחת בכל כמה שנים, אם לא יותר. סכום כזה יידרש, לדוגמה, כדי להחליף מנוע במכונית מאזדה 3, לבצע טיפול שיניים לא שגרתי, לתקן את הצנרת הביתית או במקרה של כיסוי ביטוחי חלקי. לפחות מבחינת מעמד הביניים ומעלה, הוצאה כזו אמורה להיות לכל היותר בבחינת "מאוד לא נעים, אבל לא נורא".

40% מהישראלים במצב של שבירות פיננסית

על פי תוצאות הסקר הכלליות, 26.8% מכלל הנשאלים בכל רמות ההכנסה דיווחו כי יעמדו בהוצאה חד־פעמית של 8,000 שקל עם קושי, 24.4% אמרו כי יעמדו בה עם קושי משמעותי ו־15.9% אמרו כי לא יוכלו לעמוד בה. לעומתם, רק 12.8% הצהירו כי יעמדו בהוצאה כזו ללא שום קושי ו־20.1% הצהירו כי יעמדו בה עם קושי קל בלבד.

כדי להבין טוב יותר את הממצאים, צריך להשוות אותם לסקר דומה שנערך בארה"ב בתחילת השנה שעברה ונותח על ידי כלכלני ה־NBER, אחד ממכוני המחקר הכלכלי היוקרתיים בעולם. בעוד שכ־32% מבני מעמד הביניים בישראל - מרואיינים שהגדירו את עצמם כבעלי הכנסה קצת מתחת לשכר הממוצע במשק עד קצת מעל השכר הממוצע - יצטרכו לעשות מאמצים קשים מאוד או שפשוט לא יעמדו בהוצאה של 8,000 שקל. כלומר, אין להם משפחה שניתן ללוות ממנה את הסכום הזה ולהחזירו בתשלומים. בסקר שנערך בארה"ב, שיעור אלו שיתקשו מאוד עד לא יעמדו בהוצאה חד־פעמית ולא מתוכננת של 2,000 דולר עמד על 25%. החוקרים ב־NBER הגדירו את הממצא האמריקאי כ"כמעט בלתי ייאמן", ואמרו כי מעמד הביניים האמריקאי נמצא לא רחוק מפשיטת רגל.

כאן מגיע מושג אחר, שמאז המשבר הכלכלי האחרון מתחיל לקבל את החשיבות המגיעה לו: "שבירות פיננסית". מדובר במצב שבו מדינה, פירמה או משק בית חיים על סף קריסה, קרוב מאוד לגבול היכולת הכלכלית, וכל שינוי כמו דרישה להוצאה חד־פעמית גדולה עלול לעבור את קצה גבול היכולת הפיננסית שלהם. הקריסה של מי שנמצא במצב של שבירות פיננסית במקרה של פיטורים של אחד מבני הזוג או ירידה בהכנסות של העסק המשפחתי תהיה כואבת אף יותר מסתם הוצאה חד־פעמית של 8,000 שקל. מבלי להיות דרמטיים יתר על המידה, שבירות פיננסית היא המצב שבו נמצאים על פי הסקר 40% מאזרחי ישראל. זו המציאות הכלכלית שלנו.

הפילוח של תוצאות הסקר יכול ללמד גם פרק בהטעייה שיכול לבצע בנתונים כלכליים מי שחפץ בכך. לכאורה, ניתן לראות כי יש דווקא שיפור במצבו של מעמד הביניים. בסקר של השנה שעברה דיווחו 38% מבני המעמד הבינוני כי הם יתקשו מאוד או לא יעמדו בהוצאה של 8,000 שקל, ובסקר הנוכחי הצהרה כזו ניתנה רק על־ידי 32%. אולם, מה שקרה בפועל הוא לא שיפור במצבם של בני מעמד הביניים, אלא הרעה.

בשנה שעברה דיווחו 48.9% מבני המעמד הבינוני־גבוה, אלה שמשכורתם קצת מעל השכר הממוצע במשק - 8,700 שקל בחודש ברוטו - כי הם יעמדו בהוצאה כזו בלא שום קושי או עם קושי קל בלבד. השנה מדובר על 41% בלבד. כאשר מסתכלים על כלל האוכלוסיה רואים תמונה דומה של התגברות הקושי. כך שיעור הנשאלים שדיווחו שיעמדו בהוצאה ללא קושי או עם קושי קל בלבד ירד מ־36% אשתקד ל־33% השנה.

שכרם של בעלי תארים אקדמיים נשחק ב־4%

השנה התווסף לסקר גם פילוח על פי מחוזות יישוב, שיכול לתת קנה מידה על מה שנהוג לכנות "מדינת תל אביב". על פי נתוני הסקר, המחוז בו מצב השבירות הפיננסית הכי נפוץ הוא יהודה ושומרון, שם 57% מהנשאלים דיווחו על קושי גדול מאוד לעמוד בהוצאה או חוסר יכולת לעמוד בה. במחוז הדרום השיעור עמד על 47%, בעוד במחוז תל אביב והמרכז השיעור עומד על 36% ו־38% בהתאמה.

מאז התרחבות המשבר הכלכלי מהבנקים בוול סטריט אל רחבי העולם ב־2008 מנסים הכלכלנים להבין את הסיבות לו ובעיקר איך כמעט אף אחד מהם לא חזה את בואו. במקביל, רוב העוסקים בתחום לא ראו בזמן אמת את השחיקה המתמשכת בהכנסות של מעמד הביניים במדינות המערב במהלך העשורים האחרונים, ואת הפער האדיר שנפתח בין הכנסות המאיון העליון להכנסות כל שאר ה־99%.

אחד האופנים המוהבקים ביותר של מצב השבירות הפיננסית הוא הסטגנציה שנכנס אליה השכר הריאלי (לאחר ניכוי אינפלציה) של אותן שכבות סוציו־אקונומיות. בארה"ב, לדוגמה, מנסים עוד להבין איך קרה שהנוסחה שלפיה אם תלמד בקולג' תהיה לך עבודה טובה ושכר ראוי כבר אינה נכונה. בישראל, כפי שמראה הסקר הנוכחי, גם אנחנו בדרך לשם.

מי שרוצה להקבל אינדיקציה נוספת על מצב מעמד הביניים בישראל מוזמן להיכנס אל לוח 12.44 בשנתון האחרון של הלשכה המרכזית לסטטיסטיקה. שלל הנתונים שם מגלים את כל הסיפור. בשנת 2001 עמד השכר הממוצע של בעלי תואר אקדמי בישראל על 6,795 שקל ברוטו בחודש. בשנת 2009, השנה אחרונה לגביה יש נתונים כאלו, עמד השכר על 7,736 שקל ברוטו בחודש.

אולם, האינפלציה בין השנים 2001 ל־2009 עמדה על כ־18.9%, ולכן רק כדי לשמור על הערך הריאלי של השכר הממוצע מ־2001 צריך היה לעמוד השכר ב־2009 על כ־8,100 שקל, גבוה בכמעט 400 שקל מהשכר בפועל בשנה זו. במילים אחרות, לא רק שהשכר של בעלי תואר אקדמי בישראל לא עלה למעשה, הוא אף נשחק בכ־4%. דרך אגב, ההכנסה הממוצעת של המאיון העליון עלתה בתקופה הזו, אחרי ניכוי האינפלציה, בכ־4%.