קפיטליזם 3.0

המוסדיים בישראל לא משקיעים באתיקה

בשנה החולפת הזרימו גופי ההשקעות בעולם 34 טריליון דולר למטרות שמתחשבות בתועלת חברתית וסביבתית. בישראל התחום כמעט שלא קיים. הישראלית היחידה בהתאגדות המשקיעים האתיים של האו"ם טוענת: "הסיבה היא הריכוזיות במשק"

לא פחות מ־34 טריליון דולר הוזרמו להשקעות אתיות בעולם, נכון ל־2013. אלה הם כספי השקעות שמביאים בחשבון לא רק תשואה לבעלי המניות, אלא סטנדרטים נוספים של אחריות תאגידית, סביבתית וחברתית. כמה מתוכם הושקעו בישראל? מעט מאוד, אם בכלל. כמות הגופים הישראליים שמעורבים בהשקעות אתיות שואפת לאפס.

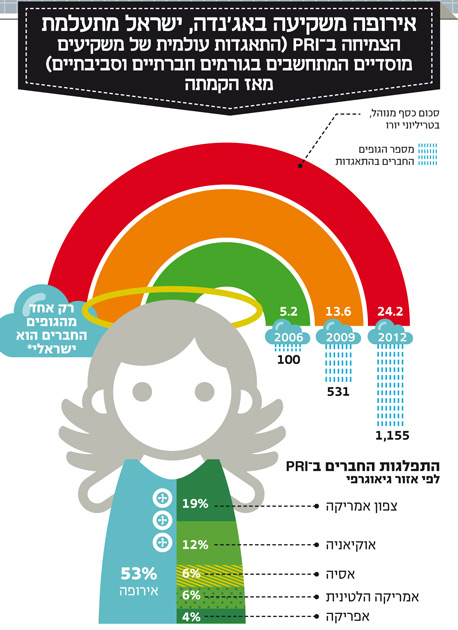

תחום ההשקעות האתיות מתפתח בצעדי ענק, כשנקודת המפנה שלו היתה ב־2006, אז הוקמה התאגדות של משקיעים מוסדיים גדולים תחת כנפי האו"ם בשם PRI – Principles for Responsible Investment, ובה גופים שניהלו נכסים בהיקף של לפחות 6 מיליארד דולר. אותם גופים מנסים מאז לעשות סדר בעולם ההשקעות האתיות - שמקיף מגוון אדיר של גופי השקעה, מכאלה שנמנעים מהלשקיע בחברות הימורים ואלכוהול ועד גופים שמנסים לשנות באופן פעיל התנהגות של חברות באמצעות אקטיביזם של משקיעים – ולהכניס סטנדרטים מחייבים לגבי מה אתי ומה לא. אבל בישראל הליך החשיבה הזה טרם החל, וסוגיות האתיקה לא מקבלות במה אצל הגופים הגדולים שמנהלים עבורנו את כספי הפנסיה, קופות הגמל וקרנות ההשתלמות.

נגה לבציון נדן. "השקעה אתית היא כלי שיווקי משמעותי שלא מנוצל, אבל הכסף מנוהל במעט גופים שאין להם אינטרס להתחרות ולהשתפר"

נגה לבציון נדן. "השקעה אתית היא כלי שיווקי משמעותי שלא מנוצל, אבל הכסף מנוהל במעט גופים שאין להם אינטרס להתחרות ולהשתפר"

דרוש בית השקעות אמיץ

בעולם הגיע אקטיביזם של גופים מוסדיים להישגים לא מבוטלים - מיוזמת המשקיעים לגרום לחברות המתפרנסות מדלקים מזהמים לכמת את החשיפה הסביבתית שלהם, ועד למניעת רכישת חומרי גלם ממשטרי טרור, קידום סחר הוגן בחברות מוצרי צריכה ועוד ועוד.

כיום נמנים עם חברי ה־PRI כמה מגופי ההשקעות הגדולים בעולם, כמו גולדמן זאקס, בלאקרוק, ג'יי.פי מורגן, מורגן סטנלי וקרדיט סוויס. 1,256 גופים חתמו על עקרונות ה־PRI והתחייבו לדווח לפי עקרונות אלה לציבור, מתוכם 798 גופים שמנהלים נכסים, 274 בעלי נכסים ו־184 גופי מחקר ונותני שירותים. מתוך כל הגופים האלה, חתם על עקרונות ה־PRI רק גוף ישראלי אחד - גרין איי, חברת מחקר קטנה, שותפה של Eiris, אחד מגופי המחקר הגדולים בעולם בנושא השקעות אתיות.

מנכ"לית גרין איי, הכלכלנית הסביבתית נגה לבציון נדן, שכבר היום מדרגת כמה עשרות חברות ישראליות לפי פרמטרים אתיים, מיואשת מהתגובות שהיא מקבלת מהמשקיעים המוסדיים בישראל כשהיא מנסה לעניין אותם בביצוע השקעות אתיות. "המוסדיים בישראל מפגרים שנות אור אחרי המוסדיים באירופה וארה"ב. בנושא של השקעות אחראיות יש בעולם מסלולים ותיקים שעובדים, נצבר ניסיון ויש מחקרים על המדף שאפשר פשוט לקחת ולהשתמש בהם. המחאה החברתית שינתה את השיח הכלכלי, אבל בשוק ההון יש בורות בנושא של השקעות אחראיות".

כאשר שואלים את המוסדיים הגדולים על השקעות אתיות, הם מציינים בדרך כלל כמה חסרונות – למשל חוסר הסטנדרטיזציה של ענף ההשקעות האתיות, חוסר העניין מצד הלקוח הישראלי, היקף השוק הקטן שלא מאפשר בידול גדול במסלולי השקעה וגם חשש כי ההשקפות החדשות לגבי ניהול השקעות לא יעלו בקנה אחד עם הרגולציה הקיימת.

לדברי לבציון נדן, "צריך פה בית השקעות אמיץ אחד שמבין כי לבדל את עצמו יעשה לו רק טוב. כי היום כולם אותו דבר. מתחרים על מאית אחוז בתשואה, שהיא לא משמעותית מבחינה שיווקית, והשקעה חברתית היא כלי משמעותי שלא מנוצל. אני בטוחה שאחת הסיבות לכך היא הריכוזיות בשוק - הכסף מנוהל במעט גופים שאין להם אינטרס לשווק את עצמם, להתחרות ולהשתפר. זה חבל, כי קודם כל אנחנו נרוויח כחוסכים, הכסף שלנו יעשה תשואות, גם יעשה טוב וגם יסכן אותנו פחות".

הממשלה צריכה להציע יותר גיבוי

עוד משקיע ותיק שמנסה שנים ארוכות לקדם בישראל סטנדרטים של השקעות אתיות ללא הצלחה אצל המוסדיים הגדולים הוא ניר זיכלינסקי, בעלי קבוצת SRI המבצעת השקעות אחראיות בחברות תעשייה מסורתית. ההשקעות של זיכלינסקי כיום לא פתוחות לציבור הרחב, אך הוא בהחלט רואה חשיבות בפיתוח הענף אצל המשקיעים הגדולים.

"אני קורא לזה ניהול סיכונים. זה מבטיח שלא יפגעו בי מבחינת קנסות של איכות סביבה, תביעות בבתי דין לעבודה, בעיות עם ספקים", מסביר זיכלינסקי. "כל הדברים האלה, שנכנסים תחת הכותרת של השקעות אתיות, הם חלק מניהול סיכונים שצריך להיות בכל השקעה. כל השקעה צריכה להתנהל באיזון בין הצד הכלכלי לצד החברתי-סביבתי, תוך תשואה לכל מחזיקי העניין (כלומר לכל הקהלים שאיתם החברה באה במגע - ג"ק) - לא רק לי כבעל מניות. זה ממצה את כל התפיסה של אחריות חברתית כמשקיע".

לדבריו, "החלום הוא שגם המוסדיים יחשבו כך, וגם האנליסטים והמשקיעים. אפשר לומר שהיום אנחנו במצב טוב יותר במודעות, אבל לא בהשקעות. זה קורה משום שהם צריכים להביא תשואה, והם מרגישים שהתהליך הרגיל הרבה יותר נכון עבורם".

זיכלינסקי טוען כי המפתח לפיתוח שוק ההשקעות האתיות בישראל נמצא בידי הממשלה. לדבריו, "הממשלה צריכה לתת ביטחון כלשהו. היא צריכה לומר 'אנחנו רוצים שתשקיעו בצורה אחראית' ולתת לזה גיבוי כספי - ואז המוסדיים ירוצו לשם כמו גדולים. השקעות אחראיות יעשו שינוי מהותי במדינה, הדירקטוריונים לא יסתכלו רק על תשואה פשוטה אלא על תשואה לכל מחזיקי העניין באיזון הכלכלי והחברתי".

תשואה גבוהה יותר להשקעה אתית

הדבר הקרוב ביותר למדד השקעות חברתיות שקיים היום בישראל הוא מדד מעלה, שמאגד חברות שלוקחות חלק בתהליך לשיפור פעילותן לפי סטנדרטים של אחריות תאגידית, חברתית וסביבתית. בשנים 2013–2009 רשמו המניות במדד מעלה תשואה של 86.2% לעומת תשואה של 79.9% במדד ת"א־100.

מומו מהדב, מנכ"ל מעלה, מכיר בכך שהמשקיעים המוסדיים בישראל נותרו מאחור מול עמיתיהם באירופה וארה"ב, ובכל זאת מאמין שהכיוון חיובי: "כל עוד השוק בישראל הניב תשואות משמעותיות בכל המגזרים, לא היה דרייב אמיתי לחפש את הנישות המיוחדות בהשקעות. אבל אולי בשנים הקרובות נראה את זה יותר, כשהשוק יחפש אפיקים יותר מיוחדים.

החשיבות הגדלה בשנים האחרונות לכל מה שנקרא ממשל תאגידי - שקיפות, אחריות כלפי בעלי מניות, הסדרי חוב - הוא תהליך משמעותי שמשפיע גם על שוק ההון בתפיסה של השקעות אחראיות. יכול להיות שיש פה תהליך אבולוציוני שבו אנחנו מפגרים אחרי שאר העולם - דברים שהם סוגיות בוערות בישראל הם כבר מובנים מאליהם באירופה וארה"ב. אנחנו עדיין נמצאים בשלב של ממשל תאגידי, ונכון שלכאורה בסטנדרט העולמי זה לא מה שנקרא השקעות אתיות, אבל בהקשר של שוק ההון הישראלי זו התחלה טובה".