המפקח על הבנקים סוף סוף מוטרד מהזינוק באשראי הצרכני

איך זה שהאשראי הצרכני מזנק בשנים האחרונות והפרשות הבנקים בגינו במגמת ירידה? קוראים לזה אופטימיות יתר, וזה מה שקורה כשבנק ישראל לא יודע דבר על משקי הבית שלווים כסף. עכשיו המפקח מתחיל להתעורר, וזו בהחלט התקדמות

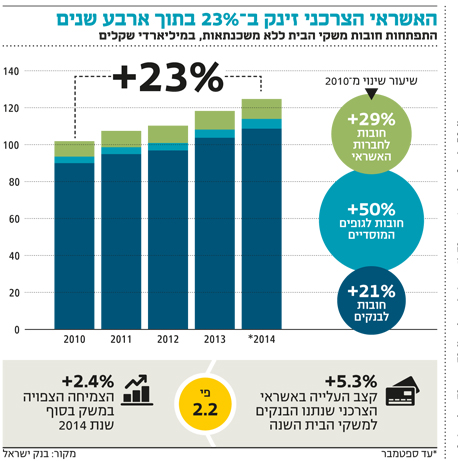

שלשום, בפעם הראשונה זה שנתיים שבהן עוקב "כלכליסט" אחר התפתחות חובות משקי הבית, הודה המפקח על הבנקים דודו זקן במסגרת ועידת ישראל לעסקים של "גלובס" שהוא לא שקט בשל חגיגת האשראי שמתחוללת לו מתחת לאף. "קצב הגידול של חובות משקי הבית אכן מטריד ומחייב תשומת לב", הוא אמר ואף חידד ממה בדיוק הוא מוטרד. "נוכח קצב הגידול המהיר", אמר, "היינו מצפים לגידול תואם בכריות ההפרשה שמוקצות לסיכונים בגין אשראי צרכני. אולם בפועל אין התאמה כזו, ולמעשה יתרת ההפרשה על אשראי צרכני מצויה במגמת ירידה — מ־1.8% בדצמבר 2011 לכ־1.3% ביוני השנה".

- הלוואות משקי הבית מחברות האשראי זינקו ב־27% בשנה

- הקלות המטרידה של קבלת ההלוואות: 922 אלף שקל בפחות מ-72 שעות

- חוב משקי הבית תפח מינואר ב־15 מיליארד שקל

1. האשראי מזנק, ההפרשות בירידה

המפקח מזהה, ובצדק, בעיה בסיסית. איך יכול להיות שהאשראי הצרכני (האשראי שאינו למשכנתאות) מזנק ב־14.5% בתוך שלוש שנים, ואילו ההפרשות בגינו במגמת ירידה. בתיאוריה יכולות להיות לכך כמה סיבות. אחת מהן היא שהבנקים השביחו בצורה פנומנלית את יכולת חיתום האשראי שלהם. יכול להיות גם, בתיאוריה, שמצבם הכלכלי של הלווים השתפר לאין שיעור מכפי שהיה בשנת 2011, ולכן ההפרשה בגין החובות ירדה באופן טבעי. זו כאמור התיאוריה, אבל המציאות הפוכה.

דודו זקן המפקח על הבנקים צילום: מיקי אלון

דודו זקן המפקח על הבנקים צילום: מיקי אלון

באחד מהכנסים הכלכליים שנערכו בשנה האחרונה הדהים איש אשראי את הקהל כשציין שכ־95% מבקשות האשראי של הגוף שהוא עומד בראשו נענות. חלק ניכר מהבקשות הללו הן לאשראי צרכני, ואם נותן האשראי כמעט לא מסרב, בהגדרה, יכולת החיתום שלו נפגמת.

מצב הלווים, בטח אלה שנזקקים לאשראי צרכני כדי לממן עלייה ברמת החיים אך יכולת ההשתכרות שלהם לא עלתה, רק הורע. בעשור האחרון השכר הריאלי קפוא, מחירי הנדל"ן, המייצגים את ההוצאה מספר אחת של כל משק בית, האמירו ביותר מ־60%–80% (תלוי מהו חלון הזמן שבוחרים), ומחצית מאזרחי מדינת ישראל מרוויחים שכר של 5,493 שקל ומטה.

הבנקים לא המציאו שום דבר, הם פשוט משחזרים את הקלאסיקות של תקופות שפל וגאות. בתקופות גאות הנטייה להרכיב את המשקפיים הוורודים היא טבעית, כמעט בלתי נשלטת. הריבית נמוכה, האשראי ניתן בשפע, האבטלה על פי הלמ"ס נמוכה והשווקים הפיננסיים בשיא של כל הזמנים.

זו תקופה שבה תרחישים פסימיים נדחקים אל מחוץ לישיבות הדירקטוריון. בתקופות שפל, לעומת זאת, הווילונות שמסתירים היטב את המציאות שמחוץ לחלון מוסטים, כל הטוב הזה נעלם וניתן לזהות בדיוק היכן המערכת הפיננסית נהגה באופטימיות יתר והיכן נהגה באופן סביר.

2. בנק ישראל משותק כל עוד עיניו עצומות

בנק ישראל לא נפרד מהרטוריקה שאפיינה אותו בשנתיים האחרונות, ומזכיר כי אף שהוא מוטרד, היחס בין חובות משקי הבית לבין התוצר הוא טוב בהשוואה למדינות המערב. הוא צודק, אבל הי, קודם לכן הוא אפילו לא היה מוטרד. זו התקדמות. יתרה מזו, המפקח על הבנקים רומז שיכול להיות שהוא יפעל באופן אקטיבי יותר בעניין האשראי הצרכני.

"אמנם האשראי הצרכני, כמו המשכנתא, נשען בראש ובראשונה על כושר ההחזר של משקי הבית", אמר המפקח, "אולם הכלים יכולים להיות שונים. מתפקידנו לבחון אם הסיכון הגלום באשראי הצרכני עובר סף מסוים שמחייב התערבות רגולטורית, וכך נעשה גם בתחום זה".

מה שהמפקח על הבנקים צריך הוא בעיקר נתונים; נתונים על איך בדיוק מתפלגים 113 מיליארד שקל שנותנת המערכת הבנקאית לצרכנים על פני עשירונים. האם נוטלי החוב הצרכני עובדים בעבודות יציבות, כך שמידת הרגישות שלהם למחזוריות כלכלית היא נמוכה? האם הם ממעמד סוציו־אקונומי גבוה, בינוני או נמוך? בנק ישראל לא יכול לנקוט כרגע מדיניות כלשהי בעניין האשראי הצרכני מכיוון שעיניו עצומות. עד שאלה לא ייפקחו הוא ימשיך להיות מוטרד מבלי שיוכל לעשות דבר.

3. הבנקים מרוויחים בעיקר ממשקי הבית

"כשאני מדבר על סיכון, כוונתי היא הן לסיכון של משקי הבית והן לסיכון של הבנקים", אמר המפקח על הבנקים וכך סימן את אחת הבעיות המרכזיות. הסדר הנכון מבחינת הדאגה של בנק ישראל הוא הפוך — קודם הדאגה לסיכון של כלל המערכת הבנקאית ורק לאחר מכן הסיכון של משקי הבית. לעתים קרובות מדי המטרות הללו מתנגשות. למפקח יש אינטרס ברור שרווחיות הבנקים לא תתערער, ובשנתיים האחרונות המקור המרכזי של רווחיהם הוא משקי הבית. רק בשנה האחרונה הוא גדל בקצב של 5.3%, והצמיחה במשק צפויה לעמוד בסוף השנה על 2.4% — כמעט פי שניים.

לאחר שנכוו בהרפתקאות אשראי עם בעלי הון למיניהם הורידו הבנקים את הרגל מהגז וחזרו לבנקאות הקמעונאית, זו שעובדת על מספר רב של עסקאות אשראי מול משקי הבית. זו הסיבה שאי אפשר היום לצפות בטלוויזיה או להקשיב לרדיו מבלי לשמוע על הלוואה מיוחדת שמתאימה בדיוק לך. זו הסיבה שאי אפשר לחצות את מסך הפתיחה של אתר הבנק מבלי להיתקל בהצעת הלוואה מפתיעה ממי שיודע בדיוק מתי להציע אותה, אבל בדיוק, משום שהוא מחזיק בכל המידע הפיננסי על הלקוח ויש לו לא מעט מנופי לחץ עליו.

4. עוד כמה שנים של צמיחה כזו ואבדנו

המפקח על הבנקים רואה רק את החלק שבאחריותו - כלומר האשראי הבנקאי - אבל החגיגה יצאה כבר מזמן מתחום השיפוט שלו. המשקיעים המוסדיים שמנהלים את קופות הגמל, קרנות ההשתלמות וקרנות הפנסיה גילו גם הם את תחום האשראי. מתחילת השנה הוא זינק כמעט ב־20%.

נכון, המספרים האבסולוטיים עדיין לא מסכנים מישהו לבד מהלווים עצמם, שמשעבדים את הפנסיה או את קרן ההשתלמות שלהם, אך הקצב המטריד בבנקים שעליו דיבר המפקח צריך להתחיל להטריד גם את הממונה על הביטוח ועל שוק ההון. עוד כמה שנים של צמיחה בקצב הזה והבעיה כבר תהפוך למרכזית הרבה יותר; מרכזית בעיקר בעיני החוסך, שעוד לפני ששעבד את העתיד הפנסיוני שלו צפוי להישאר עם מעט מדי לחיות חיי רווחה כלכליים בגיל הפרישה.

5. ורק במשרד האוצר עוד נמצאים בקומה

האשראי המוסדי והאשראי הבנקאי צומחים בקצב גבוה והם המסה הקריטית, אבל גם בשוליים מתחילה להתעורר בעיה חמורה. אמנם באשראי המוסדי והבנקאי חסרה תמונת מיקרו, אבל לפחות יש תמונת מאקרו. בג'ונגל של חברות האשראי הפרטיות אפילו את זה אין. אף אחד לא יודע מה קורה באותם גופי אשראי חוץ־בנקאיים ופרטיים ומה היקף הצמיחה שלהם.

אפשר ללמוד על מידת ההצלחה שלהם על פי קצב ההתרבות ומספר המופעים שלהם בהודעות המייל או הטקסט המפתות שהם שולחים. ולכן הבעיה היא לא רק של המפקח על הבנקים, שלפחות החל להפנים שקצבי הגידול מפחידים. הבעיה היא במשרד האוצר ואצל הממונה על שוק ההון והביטוח — שם עדיין נמצאים בקומה בכל הקשור לסכנת המינוף של משקי הבית.