ניתוח כלכליסט

אפקט HSBC: השוק כבר הגיב להרחבה כמותית שטרם הוכרזה

בחמישי פורסם בכלכליסט כי HSBC מעריך שבנק ישראל ישיק תוכנית הרחבה כמותית ברבעון הבא. שוק ההון מיהר להגיב בהתאם, הבורסה והמטבעות הזרים זינקו, אך כלל לא בטוח שיש צורך בתוכנית כזו בישראל

ארבעה ימים לפני פרסום החלטת בנק ישראל על גובה הריבית לחודש אפריל, שתוכרז מחר, ספג שוק ההון המקומי מכה בינונית בכנף. ביום חמישי אחר הצהריים חשף אתר "כלכליסט" סקירה פנימית של הבנק השוויצרי HSBC, שמעריכה כי בנק ישראל מתכנן להפעיל לקראת הרבעון הבא תוכנית הרחבה כמותית בהיקף של עשרות מיליארדי שקלים במקביל להנהגת ריבית שלילית במשק.

הפעילים בשוק ההון לא נזקקו ליותר מזה ומיהרו להגיב. בתוך זמן קצר מרגע פרסום הידיעה זינק מדד ת"א־25 בכ־2%. המדד נסגר בסוף יום המסחר בעלייה של 1.4%, ברמת שיא של יותר מ־1600 נקודות. במקביל נרשמו עליות בכל מדדי איגרות החוב. גם שער הדולר התחיל לטפס מיד עם פרסום הידיעה והשלים עד שעות הערב עלייה של 0.8% בשערו היציג. ביום שישי המשיך הדולר להתחזק מול השקל, ושערו היציג עלה בעוד 1.2%. שערו היציג של היורו עלה גם כן, ואף בשיעור גדול יותר מזה של הדולר — 1.4%.

- שינוי מגמה בדולר אחרי חשיפת "כלכליסט" על הערכות להרחבה כמותית

- HSBC מעריך: בנק ישראל ישיק תוכנית הרחבה כמותית

- הדולר מעל ל-4 שקלים. לאן הולכים מכאן?

פרסום הסקירה של HSBC שב והעלה אל פני השטח נושא שנידון בתקשורת יותר מפעם אחת ונמצא על שולחנה של הנהלת בנק ישראל והנגידה קרנית פלוג כבר זמן רב: הרחבה כמותית.

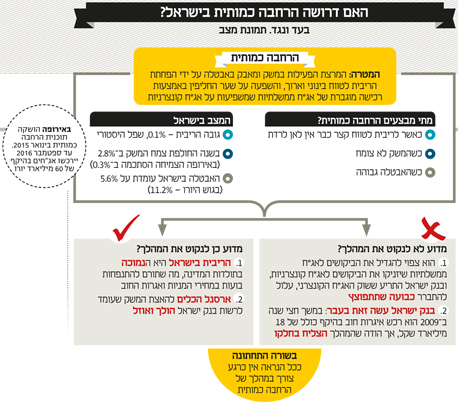

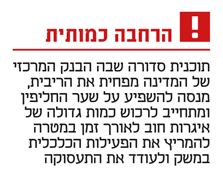

הרחבה כמותית היא למעשה תוכנית סדורה שבה הבנק המרכזי של המדינה מתחייב לרכוש כמות גדולה של איגרות חוב לאורך זמן. לרוב מדובר באיגרות ממשלתיות. מטרתו העיקרית של המהלך היא להמריץ את הפעילות הכלכלית במשק ולעודד את התעסוקה.

רכישה מסיבית של אג"ח והשפעה על שער החליפין

המהלך מתבצע בשני מישורים מקבילים. הראשון הוא הפחתת הריבית לטווח בינוני וארוך. כאשר הבנק המרכזי מזרים ביקושים גדולים לאיגרות חוב הנסחרות בבורסה, הוא גורם לעליות שעריהן של הריביות, ובמקביל מביא לירידה בתשואות הגלומות בהן. ירידת הריביות לטווח הבינוני והארוך מקטינה את עלויות המימון של המגזר העסקי וכך מסייעת לפעילותו השוטפת. נוסף על כך, הריביות הנמוכות מעודדות השקעות, ותורמות גם בדרך זו להגדלת הצמיחה.

מישור הפעולה השני שבאמצעותו מתבצעת ההרחבה הכמותית הוא השפעה על שער החליפין. הרכישות המוגברות של איגרות החוב גורמות כאמור לירידת התשואות הגלומות בהן, וכאשר זה קורה, המשקיעים מעבירים חלק מהשקעותיהן הפיננסיות לאפיקים רווחיים יותר במדינות אחרות. לשם כך הם מוכרים את המטבע המקומי, גורמים להחלשתו ותורמים בכך לעידוד הייצוא. זה בדיוק מה שקורה בשבועיים האחרונים בגוש היורו.

אין צורך לבצע כעת מהלך של הרחבה כמותית

עכשיו השאלה החשובה היא האם הסקירה הפנימית של בנק HSBC מתבססת על עובדות מוצקות בשטח, או שמדובר רק בעוד שמועה שתפחה למימדים לא טבעיים; האם אכן מדובר בדבר האמיתי, או רק בגרסה מחודשת לאותם דיווחים על כוונת בנק ישראל לקבוע רצפה לשער הדולר - מהלך שעל כוונתם להפעיל אותו נודע לראשי הבנק רק מהתקשורת.

בנק HSBC. לא ברור אם הסקירה שהציג מבוססות על עובדות מוצקות בשטח צילום: בלומברג

בנק HSBC. לא ברור אם הסקירה שהציג מבוססות על עובדות מוצקות בשטח צילום: בלומברג

התשובה, ככל הידוע, היא שמחבר הסקירה של HSBC כתב אותה רק על דעת עצמו, מהרהורי ליבו. אבל באותה נשימה חייבים לציין גם שאחרי שבנק ישראל הפתיע בחודש שעבר את כולם והפחית את הריבית לשפל של כל הזמנים, הכל כבר יכול להיות. גם הרחבה כמותית.

הדבר היחיד שברור כבר עכשיו בכל הסיפור הזה הוא שתהיה ההחלטה של בנק ישראל אשר תהיה - לפחות בשלב זה אין כל צורך ממשי בהרחבה כמותית במשק הישראלי.

הרחבה כמותית היא דבר שמבצעים כאשר לריבית לטווח קצר כבר אין כמעט לאן לרדת. מבחינה זו אכן מדובר במהלך הגיוני בשלב זה, אחרי שריבית בנק ישראל ירדה בחודש שעבר לשפל היסטורי של 0.1% בלבד. הבעיה היא שבדיוק בנקודה זו ההיגיון גם מסתיים, כי המטרה העיקרית של המהלך היא, כאמור, המרצת הפעילות במשק ומאבק באבטלה, ומבחינה זו המשק הישראלי שונה כיום לחלוטין מכלכלת גוש היורו, שבו הופעלה בינואר תוכנית הרחבה כמותית אדירת מימדים בהיקף של 60 מיליארד יורו שיממנו רכישת אג"ח עד ספטמבר 2016.

ברבעון האחרון של השנה החולפת התרחבה כלכלת גוש היורו רק ב-0.3%, אחרי שיעורי צמיחה עוד יותר נמוכים בשני הרבעונים הקודמים. אצלנו לעומת זאת, נרשמה ברבעון האחרון של 2014 צמיחה המשקפת צמיחה בשיעור שנתי של 6.8%. ובשנה החולפת צמח המשק הישראלי ב-2.8%.

שיעור האבטלה הממוצע בגוש היורו הגיע ל- 11.2%, בעוד שאצלנו הוא הסתכם רק ב- 5.6% – נתון שמוגדר בספרי הכלכלה ככזה שמעיד על תעסוקה מלאה במשק. גם הרצון של בנק ישראל לדחוף את האינפלציה כלפי מעלה באמצעות פיחות בשער השקל הוא במידה רבה כבר נחלת החודשיים הקודמים, שבהם נרשמה אינפלציה שלילית בשיעור מצטבר של 1.6%. מדיניות בנק ישראל מכוונת קדימה, וכאשר מסתכלים בכיוון זה כבר מזהים תפנית של ממש במגמת האינפלציה ועליית מחירים צפויה של 1.2%.

חשש מהמשך התנפחות בועת האג"ח הקונצרניות

יחד עם העובדה שאין כעת צורך בהרחבה כמותית, קיים גם גורם חשוב נוסף שמסביר מדוע מדובר בעצם במהלך מסוכן בנקודת הזמן הנוכחית.

כאמור, הרחבה כמותית צפויה להגדיל את הביקושים בבורסה לאיגרות החוב הממשלתיות ולדחוף את שעריהן כלפי מעלה. שערי האג"ח הקונצרניות מושפעים ישירות משערי האג"ח הממשלתיות, ולכן גם הם יזנקו אם וכאשר יופעל מהלך מסוג זה. וכל זה כאשר בנק ישראל עצמו מזהיר כבר תקופה ארוכה כי שוק האג"ח הקונצרניות נמצא על סף בועה שעלולה להתפוצץ לנו בפרצוף. לפני חודשיים, למשל, ציין בנק ישראל במסמך כתוב כי המערכת הפיננסית חשופה לתמחור חסר של הסיכונים הגלומים בשוק איגרות החוב הקונצרניות. חצי שנה קודם לכן היה הבנק אף נחרץ יותר והזהיר גם מפני הסיכונים בשוק האג"ח הקונצרניות, וגם מפני המחירים הגבוהים מדי של האג"ח הממשלתיות.

לצד כל זה צריך גם לזכור שבנק ישראל הפעיל כבר בעבר תוכנית הרחבה כמותית, ולא נחל הצלחה גדולה במיוחד. תוכנית רכישות האג"ח הקודמת של בנק ישראל הופעלה בפברואר 2009, בעיצומו של המשבר הכלכלי הגלובלי, ונמשכה קרוב לחצי שנה. במסגרתה רכש הבנק מדי יום בבורסה איגרות חוב ממשלתיות מסוגים שונים, בהיקף כולל של כ‑18 מיליארד שקל. שלושה ימים לפני סיומה, הודה למעשה בנק ישראל כי לתוכנית הייתה הצלחה מוגבלת בלבד. אי שם במעמקי דו"ח האינפלציה התקופתי שפרסמו אז, ציינו אנשי הבנק כי "נראה שהשפעתן של רכישות האג"ח הייתה מוגבלת בעיקר לתקופה הסמוכה להכרזת בנק ישראל על כוונתו לנקוט בצעד זה".

החטא הקדמון של הריבית האפסית והשלילית

שאלה מסקרנת נוספת בהקשר של ההרחבה הכמותית והריבית השלילית, שבנק ישראל משתעשע באפשרות להנהגתה כבר בתקופה הקרובה, היא מי בעצם הביאנו עד הלום. בפרוטוקול דיון הריבית האחרון, שבסופו הפחית בנק ישראל את הריבית לשפל היסטורי של 0.1%, הקדיש הבנק פרק ארוך להתפתחויות בכלכלה העולמית שבו הודה כי הפחתת הריבית הייתה למעשה יישור קו עם מלחמת המטבעות שמשתוללת לאחרונה מעבר לים, שמטרתה המוצהרת היא החלשת המטבעות של המדינות שנוטלות בה חלק.

פלוג. הפחתת הריבית יישרה קו עם מלחמת המטבעות בעולם צילום: עומר מסינגר

פלוג. הפחתת הריבית יישרה קו עם מלחמת המטבעות בעולם צילום: עומר מסינגר

באותו פרק ציין בנק ישראל כי "האינפלציה במשקים העיקריים בעולם ממשיכה לרדת לרמות שפל וגדל מספר המדינות שנהוגה בהן ריבית שלילית". בשל סיבות אלה מקווה בנק ישראל שנבין שאם בגוש היורו, ולצידו גם במדינות כמו שווייץ, שוודיה ודנמרק, נמצאת כיום הריבית מתחת לאפס – גם לו מותר להפעיל מהלך דומה.

הריביות האפסיות והשליליות גורמות להתנפחות בועות במחירי המניות ואיגרות החוב בכל העולם, ויש לכך הסבר פשוט: ריביות כל כך נמוכות מגדילות את הביקושים לאפיקי השקעה רווחיים יותר, גם על חשבון הזהירות המתבקשת באפיקי השקעה שכאלו. בינתיים, כך נראה, אף בנק מרכזי אינו מתנדב להיות הראשון שיוציא את הערמונים מן האש ויתחיל לשנות את מגמת הריבית במטרה לשחרר קצת לחץ מהבועה הפיננסית.

עד עכשיו היו עיני המשקיעים בעולם נשואות לעבר הבנק המרכזי האמריקאי, שכבר כמה חודשים משמיע קולות של העלאת ריבית קרובה. נתוני התעסוקה החזקים מהצפוי במשק האמריקאי שפורסמו בחודש שעבר הגבירו את ההערכות שהעלאת הריבית על הדולר תתחיל כבר בחודש יוני. אבל דברים שהשמיעה בשבוע שעבר נגידת הבנק המרכזי ג'נט יילן דחו בינתיים את מועד ההעלאה המשוער לחודש ספטמבר.

יש יותר מהערכה אחת בנוגע לסיבות שהובילו לדחיית מועד העלאת הריבית בארצות הברית – החל בחשש ממשבר פיננסי חדש וכלה בחשש מוצדק לא פחות של שליחת היורו עוד יותר למטה, והפיכת אירופה לתחרותית יותר בהשוואה לכלכלה האמריקאית. אבל הסיבות לדחיית שינוי הכיוון בריבית על הדולר חשובות פחות מהעובדה שהריביות הנמוכות בכל העולם צפויות להישאר איתנו עוד זמן רב.

מלאכתם של צדיקים נעשית בידי מביני רמזים

ההתרחשויות של סוף השבוע האחרון בשוק ההון דוחקות את בנק ישראל למלכוד לא נעים. רוב התגובות החפוזות שנלוו בסוף השבוע לפרסום הידיעה ב"כלכליסט" – כמו ירידת הריביות לטווח הבינוני והארוך, ופיחות השקל מול המטבעות החשובים בעולם – משרתות את מטרותיו של הבנק המרכזי מבלי שיהיה עליו לעשות דבר. מבחינה זו מלאכתם של הצדיקים מגבעת רם בירושלים אכן נעשתה בידי אחרים. אבל כבר היום ומחר יהיה על ראשי הבנק להחליט בדיון הריבית החודשי מה עושים כעת.

פעולה הגיונית של הימנעות מהפעלת תוכנית הרחבה כמותית כאן ועכשיו, ושמירת נשק יום הדין ליום סגריר אמיתי, עלולה לאכזב את הפעילים בשוק ההון ולשלוח את הדולר הרחק דרומה. מצד שני, גם כניעה לתכתיב של פעילי שוק ההון, שתגרום להקדמת הקץ ולהפעלת התוכנית מוקדם מהמתוכנן הוא לא המהלך הכי מחוכם שיכול לצאת מהקומה השביעית בבניין בנק ישראל.

ויש כמובן גם דרך שלישית, שבה נוקטים כבר זמן רב, גם הבנק המרכזי האמריקאי וגם הבנק המרכזי של גוש היורו: לא מפעילים את המהלך עצמו, אבל משגרים רמז עבה לשווקים על כוונה להפעיל אותו במועד מאוחר יותר, ובכך מקווים שהפעילים בשווקים ייצרו אפקט חיובי שאותו מבקשת ההרחבה הכמותית להשיג מבלי שהבנק המרכזי עצמו יידרש לעשות זאת.