ריבית הפד היא עוד מוצר סיני

מאז אוגוסט החלה סין במכירה מסיבית של אג"ח אמריקאיות במטרה למנוע שחיקה של היואן. השפעת ההתערבות של בייג'ינג בשוקי המט"ח הפוכה לזו של מדיניות ההקלה הכמותית של הפדרל ריזרב, ומאיצה את הבשלת התנאים להעלאת ריבית

במהלך השנה התרבו הניסיונות לנחש מתי הפדרל ריזרב יעלה את שיעור הריבית בארה"ב ב־25 נקודות בסיס. צעד זה יהיה איתות ראשון לקראת נורמליזציה של הסביבה המוניטרית. הציפיה הדרוכה הביאה לכך ששוקי ההון זינקו, וגם צללו, לאחר כל שינוי בטון הדברים שיצאו מהפד ונתפסו כמרמזים על העלאה קרובה של הריבית.

- נשיא הפד של ניו יורק: "אין לנו מספיק כלים להילחם בבועות מחירים"

- ילן מקבלת רוח גבית: "לא יקרה כלום אם נחכה עם העלאת הריבית"

- אנליסט בכיר: "אלמלא הסערה סביב סין - הפד היה מעלה את הריבית"

אבל המאמצים לנחש את השינויים הצפויים בתנאים המוניטריים בארה"ב התמקדו במקום הלא נכון.

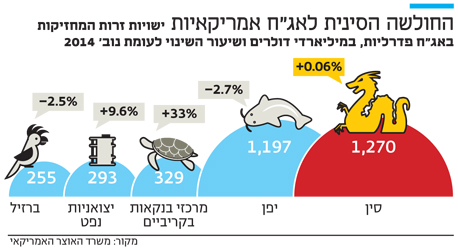

באמצע אוגוסט ביצעה סין פיחות של 2% בשער היואן וטלטלה את השווקים. מאז המשיכה סין להתערב בשוק מטבע החוץ כדי למנוע את המשך פיחות המטבע. הרשויות מכרו אג"ח ממשלתיות זרות וקנו יואן בהיקפים עצומים. מרבית הניירות שנמכרו היו אג"ח ממשלתיות של ארה"ב.

סין נקטה מדיניות הפוכה כשהיואן היה חזק. אז היא קנתה אג"ח אמריקאיות כדי למנוע עלייה בשער המטבע שתשחק את התחרותיות של היצואנים הסינים.

מה שנכון לגבי סין נכון גם לגבי כלכלות מתעוררות אחרות שמשכו הון זר. יתרות המט"ח של הכלכלות האלה, שהוחזקו בעיקר באג"ח אמריקאיות, הגיעו אשתקד ל־8 טריליון דולר.

לא היה אפשר להתעלם מההשפעה של הרכישות הללו. יו"ר הפד ב־2005 אלן גרינספאן סימן את התופעה כפתרון אפשרי לתעלומה שעליה הצביע במהלך כהונתו: שיעורי הריבית על אג"ח ממשלת ארה"ב היו נמוכים ממה שתנאי השוק היו אמורים להתוות. יורשו, בן ברננקי, סימן גם הוא את הרכישה המסיבית כסיבה לשפל של הריבית.

כעת התהליך מתהפך. אף שאיש פרט לפקידים הסינים לא יודע בדיוק את היקף ההתערבות של בייג'ינג בשוקי המט"ח, ניחושים מושכלים מדברים על כ־100 מיליארד דולר בחודש מאז אמצע אוגוסט. הסברה הרווחת היא שכ־60% מיתרות המט"ח של סין מוחזקות באג"ח ממשלת ארה"ב. בהנחה שמנהלי יתרות מט"ח מעדיפים להימנע מהפרת האיזון של תיק ההשקעות שלהם, נראה שסין מכרה אג"ח אמריקאיות בהיקף של 60 מיליארד דולר בכל חודש.

הכלכלן מנזי צ'ין מאוניברסיטת ויסקונסין בחן את ההשפעה של קנייה ומכירה של אג"ח אמריקאיות ל־10 שנים על התשואה שלהן. לשיטתו, מכירת אג"ח בהיקף של 60 מיליארד דולר בחודש תעלה את התשואה שלהן ב־10 נקודות בסיס. אם סין מוכרת אג"ח אמריקאיות בקצב הזה במשך חודשיים וחצי, התנאים בשוק כבר בשלים להעלאת ריבית של 25 נקודות בסיס.

יש שיטענו כי היחלשות היואן נובעת מבריחת ההון של המשקיעים הפרטיים, וכי חלק מההון יגיע למגזר הפיננסי בארה"ב. טכנית, הטענה הזאת נכונה. אבל המגמה הזאת כבר מגולמת בשינויים בשיעור הריבית שתיארתי. נוסף על כך, כסף רב יצא מארה"ב במהלך ההקלה הכמותית, בלי לפגוע בהשפעתה. טענה נוספת שעשויה לעלות היא שההקלה הכמותית לא פעלה רק באמצעות שינוי ההרכב של ניירות הערך בשווקים, אלא גם באמצעות שינוי הציפיות מצד המשקיעים. היא אותתה שהרשויות מחויבות באמת לתמרוץ הפעילות במשק. לכן, אם ההתערבות הסינית בשוקי המט"ח היא אירוע חד־פעמי, ההשפעה שלה תהיה קטנה משל ההקלה הכמותית.

הבעיה היא שאיש אינו יודע כמה זמן תימשך בריחת ההון מסין או כמה זמן הרשויות שם ימשיכו להתערב בשוקי המט"ח. בהתחשב בכך, ההחלטה של הפד לעכב את העלאת הריבית היא הגיונית מאוד.

הכותב הוא פרופסור לכלכלה באוניברסיטת קליפורניה בארה"ב ובאוניברסיטת קיימברידג' בבריטניה. פרוג'קט סינדיקט, 2015. מיוחד לכלכליסט