ניתוח כלכליסט

קרן המטבע: שוק הדיור בישראל מזכיר את ארה"ב ערב 2008

דו"ח שפרסמה קרן המטבע הבינלאומית על היחס בין מחירי הדיור לבין מחירי השכירות, מוצא כי הפער בשוק הישראלי גדל בקצב המהיר ביותר בעשור האחרון. פערים דומים נצפו לפני משבר הדיור בארה"ב ב־2008

"מחירי הדיור נותרו עדיין מאוד גבוהים, דבר שהפך לנקודת תורפה ומוקד של פגיעות, כאשר הם פוגעים באופן לא פרופורציוני במשקי בית בעלי הכנסות נמוכות", כך קובע דו''ח הדיור הגלובלי של קרן המטבע הבינלאומית (IMF) לרבעון השני של 2017 שהתפרסם בסוף שבוע האחרון. לפי הדו"ח, "צווארי הבקבוק בצד ההיצע מצריכים עדיין טיפול על מנת לשפר את רמת הנגישות לדיור ועדיין טמונים בתוכם סיכונים מאקרו־פיננסיים".

- קרן המטבע חוזה האטה: הצמיחה בישראל תרד ל-3%

- קרן המטבע נגד מחיר למשתכן: "היה עדיף להשקיע בתוכניות ארוכות טווח"

- הסוכנים העיוורים של הגלובליזציה

כלכלני הקרן טוענים בנוסף כי "הרפורמות הנדרשות חייבות לשפר את התמריצים המוניציפאלים לפיתוח, להבטיח הפרטה נאותה של קרקעות וההתחדשות העירונית, לקצר את זמני קבלת אישור לבניה ולהפחית את עלויות הבנייה". הם טוענים כי "המדיניות המאקרו־יציבותית הדוקה דיה ושעל בנק ישראל לפקח מקרוב אחרי ההתפתחויות".

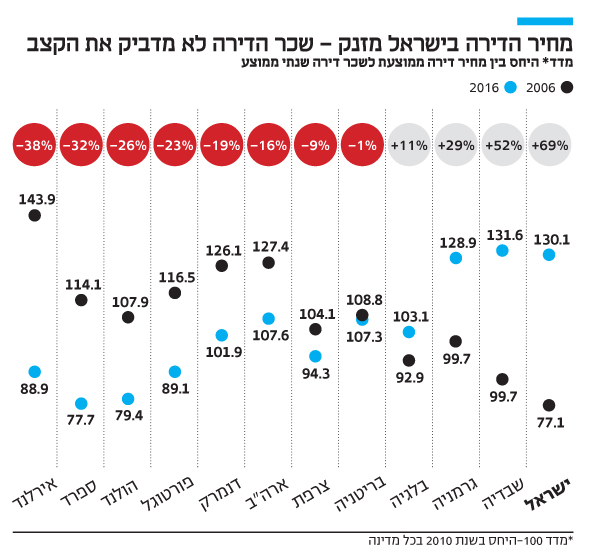

חשיבות הדו''ח טמונה לאו דווקא במילים שנכתבו על ישראל אלא בגרף אחד שצריך להדאיג מאוד את בנק ישראל: השוואה בינלאומית על התפתחות יחס מחירי קנייה־שכירות. היחס הזה חושב כמחיר הדירה חלקי עלות השכירות השנתית — השכירות החודשית כפול 12.

| |||

דגל אדום לבועת נדל"ן

לפי הקרן מדובר במדד החשוב ביותר לחישוב כדאיות על בעלות דירה, אך חשוב מזה ברמת המאקרו יחס מחירי קנייה־שכירות יכול לשמש גם להבנת מגמות מאקרו־כלכליות רחבות יותר. לדוגמה, בארה"ב היחס גדל באופן דרמטי לקראת התרסקות שוק הדיור 2008—2009. בדיעבד, קובעים הכלכלנים, זה היה דגל אדום של בועת הדיור.

לפי הגרף, ישראל ממוקמת נכון לסוף 2016, במקום השלישי בארגון אחרי ניו זילנד ושוודיה, כלמור היחס בין מחיר הדירות למחרי השכירות בארץ גבוה גם בהשוואה בינלאומית. זאת בזמן שב־2006, כעשור לאחור, היחס בישראל היה הנמוך ביתר בארגון. משמעות הדבר היא כי שיעור הזינוק של יחס מחירי קנייה־שכירות, מדד שנחשב טוב ליווצרות בועות, היה הגבוה ביותר בקרב מדינות המערביות והגיע לכ־69% תוך עשור.

למדד הזה משמעות לכלל שוכרי הדירות בישראל: אם הופכים את המדד, כלומר חישוב של עלות שכירות שנתית חלקי מחיר הדירה, מקבלים את "התשואה להון" של הדירה. לפי הספרות הכלכלית המקצועית, רוכשי דירות להשקעה מצפים מהנכס להניב תשואה מינימלית מקובלת.

ככל שמחיר הנכס גדל, בעל הנכס יצפה לפיצוי גבוה יותר, מה שיבוא לידי ביטוי בגובה דמי השכירות. לפיכך, יחס מחיר קנייה־שכירות גבוה לאורך זמן מבשרים על מגמה של עלייה במחירי השכירות.

התייצבות במחירי הדירות

"נתוני מחירי הדיור הגלובליים, ממשיכים להצביע על עליות הנתמכות בעיקר בריביות הריאליות השליליות ששוררות כיום בעולם, ובעיקר אלה הנקבעות על ידי הבנקים המרכזיים במדינות המובילות במערב. העולם מוצף בנזילות מונטארית, ומבחינת המשקיעים אפיקי ההשקעה בנדל"ן נהפכו לאטרקטיביים. קיים כיום קונצנזוס בקרב הכלכלנים בעולם על כך שהריביות הנמוכות יישארו כך לפרק זמן ממושך, כך שכעת קשה לצייר תרחיש בו העלאות ריבית חדות ומפתיעות יביאו לירידות חדות במחירי הדיור בעולם." מסביר פרופ' ליאו ליידרמן, היועץ הכלכלי הראשי של בנק הפועלים בשיחה עם "כלכליסט".

לדבריו, "בישראל, הנתונים האחרונים מצביעים על התייצבות מסוימת במחירי הדירות: המדד הרלבנטי מצביע על עליה של חצי אחוז בלבד בששת החודשים האחרונים. אם ההתפתחות הזאת לא תשתנה בחודשים הקרובים, ייתכן וישראל תירשם באפיזודה הנוכחית כאחת מהמדינות הראשונות בהן מחירי הדיור התחילו להתייצב".