בלעדי: טבע מקטינה את החוב ב־550 מיליון דולר

עליית מניית טבע הביאה להמרה של אג"ח למניות בסדרה שהיקפה 575 מיליון דולר. עלייה נוספת של המניה תביא להמרת עוד סדרה בהיקף של 817 מיליון דולר

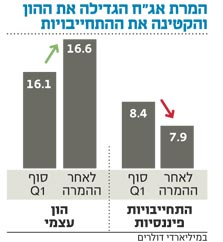

חברת טבע תקטין את היקף ההתחייבויות שלה ברבעון השני בהיקף של יותר מ־550 מיליון דולר - כך נודע ל"כלכליסט". היקף החוב של טבע יקטן כתוצאה מהמרה מסיבית של איגרות חוב להמרה (אגל"ה) שהנפיקה החברה, שכדאיות המרתן גדלה משמעותית עקב הזינוק החד שרשמה המניה בחודש יוני.

טבע הנפיקה את האג"ח להמרה בשנת 2006, עת גייסה 3 מיליארד דולר לטובת רכישת חברת התרופות איווקס. האג"ח שהומרו למניות שייכות לסדרה שהיקפה 575 מיליון דולר, והן משלמות ריבית שנתית של 0.25%. כיום מחיר ההמרה של הסדרה עמד על 46.8 דולר בעוד מחיר המניה של טבע עמד (נכון לאתמול) על כ־50 דולר - כלומר מהלך ההמרה כדאי.

משמעות המרת האג"ח היא שבעלי החוב בחרו שלא להמשיך ולהחזיק בחוב מובטח, המשלם ריבית שנתית של 0.25%, אלא העדיפו להמירו למניות של טבע, שאותן יוכלו למכור בשוק ולהשיג תשואה של 3%–5%. כמו כן, כבעלי מניות ייהנו המשקיעים הללו מתשואת דיבידנד שנתית של 1.5%, זאת לעומת ריבית של 0.25% המחולקת על ידי האג"ח.

בסוף הרבעון הראשון עמד היקף ההתחייבויות הפיננסיות של טבע על 8.4 מיליארד דולר, כאשר 3.4 מיליארד דולר היו התחייבויות לטווח קצר (עד שנה). המרות האג"ח שבוצעו ברבעון השני יקטינו את החוב של טבע אל מתחת ל־8 מיליארד דולר, וישפרו את איתנותה הפיננסית.

עם זאת, הליך המרת האג"ח טומן בחובו גם השלכות שליליות עבור בעלי המניות הקיימים. המרת האג"ח גרמה לדילול של כ־1.4% ממניות החברה, זאת מכיוון שבעקבות ההמרה הונפקו כ־11 מיליון מניות חדשות של טבע.

פרט לסדרת האג"ח הנוכחית, סדרת האג"ח להמרה הנוספת שטבע גייסה באותו מעמד מסתכמת ב־817.5 מיליון דולר, ועתידה להיפדות בשנת 2026. אג"ח זו משלמת ריבית שנתית גבוהה יותר (1.75%), אולם לסדרה זו אין עדיין כדאיות חד־משמעית להמרה למניות, שכן מחיר המרתה עומד על 50.88 דולר למניה.

לא מן הנמנע כי אם מחיר המניה של טבע ימשיך לעלות אל מעל מחיר ההמרה, יתרחש הליך דומה של המרות אג"ח גם בסדרה זו.