בלעדי: הקרן של רפי ברבר ופטר קלנר נחשפת

קרן RP המנהלת כ־400 מיליון דולר השיגה אשתקד תשואה שלילית של 5% וברבעון הראשון של 2009 ירדה בעוד כ־8%. עם מנהלי הקרן נמנה לו סילבר, לשעבר הקפטן של מכבי ת"א בכדורסל

לא רחוק מההייד פארק של לונדון, באחד האזורים היוקרתיים בעיר, ממוקמים משרדיה המהודרים של קרן הגידור RP קפיטל שבשליטת הפיננסייר רפי ברבר והמיליארדר הצ'כי פטר קלנר. מי שעובר את מעגלי האבטחה של הקרן המנהלת 400 מיליון דולר עשוי לפגוש באחד המשרדים את לו סילבר, לשעבר הקפטן האגדי של קבוצת הכדורסל מכבי תל אביב. סילבר, עורך דין וכלכלן במקצועו, משמש דירקטור בחברות ציבוריות ישראליות כגון DSPG ו־CEVA, אך עיקר פעילותו מוקדשת ל־RP שבה הוא משמש אחד ממנהלי ההשקעות.

לו סילבר צילום: טל שחר

לו סילבר צילום: טל שחר סילבר ושאר בכירי הקרן היו מעדיפים לעבוד בשקט ומחוץ לטווח הגילוי של המכ"ם התקשורתי, אך "כלכליסט" חושף היום לראשונה את תיק הנכסים של הקרן ואת התשואות שהצליחה להשיג ב־2008 וברבעון הראשון של 2009.

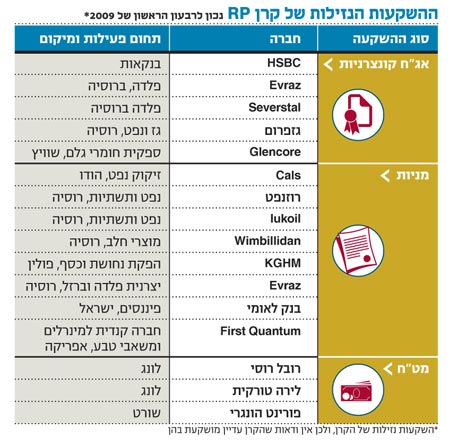

כמו ברוב קרנות ההשקעה הפרטיות, גם תיק השקעותיה של RP מחולק שווה בשווה בין השקעות נזילות הניתנות למימוש בכל עת להשקעות שאינן נזילות, אשר זמן ההשקעה בהן עומד על כ־20 חודש בממוצע.

קרן RP עלתה באחרונה לכותרות בשל השקעתה הכושלת בחברת ג'י.אם.אף המנוהלת על ידי ג'רי מנדל, לשעבר מנהל הסניף הישראלי של בנק מריל לינץ'. הקרן היא בעלת המניות העיקרית בג'י.אם.אף (לצד פועלים אי.בי.אי), אך מדובר בהשקעה אחת מתוך תיק נכסים חוצה יבשות, כולל חברות אנרגיה, חקלאות ומחשוב ברוסיה; קמעונאיות מטורקיה; וחברת פקטורינג (מימון חוץ־בנקאי) מרומניה. הקרן גם אינה בוחלת בהימורים בשוק הסחורות ובמטבעות אקזוטיים, ובמסמכים שהגיעו לידי "כלכליסט" נחשפת גם השקעה ישראלית נזילה שלא היתה ידועה עד כה — בבנק לאומי. זאת, לצד שתי השקעות ישראליות מוכרות יותר ומוצלחות פחות: בחברת הלוויין הרומנית DTH שבשליטת אלרן השקעות וכמובן בג'י.אם.אף.

אז איזו תשואה הצליחו לייצר רפי ברבר, לשעבר אחד האנשים החזקים במריל לינץ', ופטר קלנר שחקן הפרייבט אקוויטי הגדול בצ'כיה?

מנתונים שהגיעו לידי "כלכליסט" מתברר שברבעון הראשון של 2009 רשמה הקרן תשואה שלילית של 7.95%, והיקף נכסיה קטן ב־18% - מ־488 מיליון דולר בסוף 2008 ל־399 מיליון דולר בסוף הרבעון הראשון של 2009. לשם השוואה, מדד קרנות הגידור העולמי HFRX השיג באותה תקופה תשואה שלילית של 1% בלבד.

לעומת הביצועים החיוורים ברבעון הראשון, בולט לטובה הישגה של הקרן ב־2008, שהיתה אחת השנים הקשות ביותר שידעו שוקי ההון בעולם. בשנה זו השיגה הקרן של ברבר וקלנר תשואה שלילית של 5% בלבד - נתון שגם המשקיעים המתוחכמים ביותר היו חותמים עליו בשמחה - בשעה ש־HFRX ירד באותה עת ב־23%.

גם אם בוחנים את ביצועיה של הקרן בטווח הארוך, הרי שמאז הקמתה באוקטובר 2004 ועד לתום הרבעון הראשון היא הניבה למשקיעיה תשואה מצטברת מרשימה של 35%, שהם 7% בשנה בממוצע. יש לציין כי באוקטובר 2004 עמד היקף נכסיה על כ־150 מיליון דולר בלבד, לעומת 400 מיליון דולר כיום.

כך פועלת הקרן

RP היא קרן פתוחה ("Open ended") המאפשרת למשקיעים להצטרף אליה בכל עת, בתנאי שיש ברשותם את סכום ההשקעה המינימלי העומד על כמיליון יורו. תקופת הנעילה (פרק הזמן שבו נאסר על המשקיעים למשוך את כספם) היא שנה וחצי, והקרן גובה דמי הניהול בשיעור של 2% מנכסיה. נוסף על כך גובה הקרן גם "דמי הצלחה" ("Performance fee") בגובה של כ־20% מהרווחים (ברוב קרנות הגידור נעים דמי ההצלחה בטווח של 10%–30%).

אם עורכים חישוב גס, הרי שחברת הניהול של הקרן גזרה מאז הקמתה ב־2004 כ־35 מיליון דולר - כך שברבר, קלנר וגם סילבר המועסק כשכיר בוודאי שלא צריכים לדאוג לשכרם למרות המשבר הקשה בשווקים.

מחיקות בפורטפוליו הלא נזיל

למרות הנתונים המרשימים מתברר שגם המוחות הפיננסיים המבריקים ביותר נכשלים בחלק מההשקעות שלהם. כך למשל, ברבעון הראשון של השנה מחקה RP כ־11.6 מיליון דולר בגלל פורטפוליו הנכסים הלא נזילים שלה. עיקר המחיקה, כ־6.5 מיליון דולר, נזקף לאחזקה בחברת שירותי הטלוויזיה והלוויין הרומנית DTH, המוחזקת בין השאר על ידי גדי, דני ודורי דנקנר.

מחיקת ערך שנייה, המוערכת בכ־1.25 מיליון דולר, נבעה מהשקעה בחברת גיאו רייל ("Geo Rail") האמריקאית. מדובר בחברה פרטית הבונה מסילת רכבת במדינת מונטנה שבארצות הברית, המשמשת לשינוע פחם מאתר כרייה מקומי. מחיקת ערך זו נובעת כנראה מצפי להחזר השקעה נמוך בחברה.

מחיקת הערך השלישית של RP היא בחברת טכנולוגיית המידע וריסל (Verysell), אך במקרה זה סכום המחיקה אינו ידוע. וריסל פועלת ברוסיה, ו־RP ציינה שהחברה נמצאת במצב של חדלות פירעון לגבי החזר הלוואה שניתנה לה. המשא ומתן בין החברות עדיין מתנהל, ו־RP מעריכה שהיא כן תקבל חזרה חלק מהותי מהשקעתה, ועוד בטווח זמן סביר. עם זאת, הקרן ציינה כי בשל גישתה השמרנית היא החליטה לבצע מחיקת ערך בגין מוניטין בהיקף של 25% מסכום ההשקעה - שכאמור אינו ידוע.

החברה הרביעית שבה ביצעה RP מחיקת ערך היא כאמור ג'י.אם.אף הישראלית, שעיקר עיסוקה הוא הלוואת כספים ולכן היא נפגעה מאוד ממצב השווקים הפיננסיים בעולם. הקרן ציינה כי חלק מהחברות שלוו כספים מג'י.אם.אף מנסות להגיע להסדר חוב עמה, אך למרות זאת היא מצאה לנכון למחוק 50% מהשקעתה בחברה זו - ומדובר בסכום המוערך בכ־1.25 מיליון דולר.

ב־2007 השקיעה פועלים אי.בי.אי 5.8 מיליון שקל בג'י.אם.אף בתמורה לכ־36% מהון מניותיה. בדו"חות הכספיים של 2008 ציינה פועלים אי.בי.אי כי מחקה 3.27 מיליון שקל בגין ההשקעה, כלומר 56% מסכום ההשקעה המקורי.

RP גם השקיעה 25 מיליון דולר בחברת ונקו (Vanco) שלוותה כספים מג'י.אם.אף. ונקו עוסקת בתחום תשתיות הגז והנפט וממוקמת במדינת דלוור שבארצות הברית. קרן הגידור הסבירה כי אף שוונקו נקלעה למצב של חדלות פירעון לגבי אחת ההלוואות שקיבלה ממנה, הרי שהיא אופטימית באשר להצלחת המשא ומתן המתנהל בעניין, ולכן היא לא מצאה לנכון למחוק את שווי השקעתה בחברה.

מבדיקת דיווחיה של ג'י.אם.אף לבורסה לניירות ערך בתל אביב עולה כי חלקה בהלוואה לוונקו עומד על 2 מיליון דולר. ג'י.אם.אף החליטה שלא ללחוץ לפירעון מיידי של החוב, ולפעול לקבלת מניות בכורה וזכויות נלוות בחברה. ואכן, לפני כחודשיים דיווחה ג'י.אם.אף כי הוקצו לה מניות בכורה בשיעור של 11.9% ממניות הבכורה של ונקו, כולל הזכויות הנלוות למניות אלו.

לסיכום ציינה RP כי תנסה לממש חלק מאחזקותיה הלא נזילות בפורטפוליו, ואת כספי המימוש היא תרצה להשקיע בעיקר בשווקים שבהם קיים קושי רב להשיג אשראי זמין.

הפורטפוליו הנזיל

לגבי התיק הנזיל, מי ששיחקה תפקיד עיקרי בתשואה השלילית שנרשמה ברבעון הראשון של 2009 היתה האחזקה בחברת זיקוק הנפט ההודית קאלס (Cals). החברה נסחרת לפי שווי של 6 מיליארד רופי הודי (שהם כ־124 מיליון דולר), ומבדיקת "כלכליסט" עולה כי מניית קאלס ירדה ברבעון הראשון בכ־57% ומתחילת השנה ב־34%. אילולא השקעה זו היתה RP רושמת באותו רבעון תשואה חיובית של 3.8% על השקעותיה הנזילות. זאת, בין השאר בזכות השקעתה ביצרנית מוצרי החלב הרוסית וימבילידן (Wimmbilidan) הנסחרת בבורסת מוסקבה לפי שווי שוק של כ־1.65 מיליארד דולר. ברבעון הראשון של השנה זינקה מניית החברה ב־23% ומתחילת השנה ב־137%.

ההשקעות הנזילות מספקות גם הצצה להימור שמבצעת הקרן על המטבעות והסחורות בעולם. על פי נתוני הרבעון הראשון, ניצלה RP את החולשה בפורינט ההונגרי ופתחה עליו פוזיציית שורט. במקביל היא פתחה פוזיציית לונג על הרובל הרוסי שלהערכתה עתיד להתחזק עם העלייה במחירי הסחורות. פוזיציית לונג נפתחה גם על הלירה הטורקית. בכל מקרה, אין לדעת אם RP עדיין מחזיקה בפוזיציות אלו.

התיק הנזיל כולל גם השקעה באיגרות חוב קונצרניות, אשר הניבו לקרן תשואה חיובית של 2.71% ברבעון הראשון של השנה. תיק האג"ח הקונצרניות כולל הנפקות של יצרנית הפלדה הרוסית אוורז (EVRAZ, ראו מסגרת) ו־HSBC, שהיא הקבוצה הפיננסית הגדולה בעולם במונחי שווי שוק (87 מיליארד ליש"ט).

הרקורד המושך

RP קפיטל נוסדה על ידי רפי ברבר (47) בן למשפחה דתית שלמד בתיכון צייטלין בתל אביב. ברבר הוא בעל תואר ראשון בכלכלה מאוניברסיטת תל אביב ותואר שני במינהל עסקים מאוניברסיטת קולומביה שבניו יורק. הוא החל לעבוד בבנק מריל לינץ' ב־1987: תחילה עבד כאיש מכירות וסופו שהיה סגן נשיא.

"בישראל נתנו לו המון כבוד", נזכר אחד מאנשי שוק ההון המכירים את ברבר. ב־1998 עמד ברבר מאחורי המכירה של חבילת הענק של מניות בזק שהחזיקה ממשלת ישראל. כמו כן הוא היה מעורב בהפרטת הבנקים הגדולים בשנים 1997–2002 ויזם את ההתחייבות החיתומית שנתן מריל לינץ' לממשלה. באותן שנים בא ברבר במגע יומיומי עם גורמים בשוק ההון הישראלי, והיו לו קשרים מצוינים עם רונן צלניר ויואב קפלן, בעלי השליטה בפועלים אי.בי.אי, שהיתה הזרוע הביצועית של מריל לינץ' בישראל. הוא גם הכיר מקרוב את שלמה נחמה וגליה מאור.

ברבר התוודע גם לדני ודורי דנקנר, ומריל לינץ' רכש מניות בחברת אלרן שבבעלותם. נוסף על כך הוא היה מעורב בעסקה שבה רכשה חברת בראק הולדינגס של שמעון ויינטראוב ורוני יצחקי את חברת הנדל"ן הבריטית הייזלניר תמורת 2 מיליארד דולר. ויינטראוב ויצחקי הם מחבריו הטובים בישראל, ו־RP מושקעת בשדות החיטה של יצחקי ברוסיה - מההשקעות הכושלות של קרן הגידור.

ב־2004 עזב רפי ברבר את מריל לינץ' והקים עם המיליארדר הצ'כי פטר קלנר (45) את קרן RP, ששמה נלקח מראשי התיבות של שמות המייסדים. קלנר היה לקוח של מריל לינץ', ונהפך למשקיע הראשי בקרן. לפי הערכות, הוא השקיע בה כ־200 מיליון דולר.

קלנר הוא הבעלים של PPF, קרן הפרייבט אקוויטי הגדולה ביותר בצ'כיה. לפי רשימת המיליארדרים של המגזין האמריקאי "פורבס", הונו מוערך בכ־9.3 מיליארד דולר - עובדה אשר הציבה אותו אשתקד במקום ה־91 ברשימה. את רוב הונו הוא עשה עוד בטרם מלאו לו 30. ב־1991 הוא רכש עם שותף באמצעות PPF מניות של כ־200 תאגידים צ'כיים, ולאורך השנים אף צירף את חברת הביטוח האיטלקית ג'נרלי להשקעותיו.

RP שיתפה פעולה גם עם גופים ישראליים. כך, למשל, היא השקיעה בהודו עם מאיר שמיר ועם משפחת שימל בחברת מלונות משותפת, ועם שמיר במיזם האנטנות הסלולריות בהודו של משה שושן, ממייסדי לידקום. השקעה זו נחשבת למוצלחת ביותר (ואולי להצלחה היחידה) מבין ההשקעות הישראליות. היו כמובן גם השקעות פחות טובות, כמו באטלס נכסים, עם נעם לניר ורוני יצחקי. השקעה הזו הולידה סכסוך גדול בין לניר לבין יצחקי ו־RP סביב דמי הניהול שנטלו מאטלס.

ברבר משמש יו"ר חברת הניהול של אטלס נכסים, המשקיעה בנדל"ן במזרח אירופה ונסחרת בבורסת לונדון; והוא גם חבר דירקטוריון של חברת הכרייה והמחצבים Katanga mining, שבה יש לו מניות לצדו של איש העסקים בני שטיינמץ.

ברבר לא רצה להזרים

ואילו לגבי ג'י.אם.אף שהוזכרה קודם לכן, מדובר במיזם משותף ל־RP ולפועלים אי.בי.אי. החברה הוקמה לפני כשלוש שנים כדי לגייס חוב ולתת הלוואות בריבית גבוהה לחברות בעייתיות. "צלניר ומייסדי אי.בי.אי האחרים ראו בברבר מושא להערצה, והשקעה משותפת עמו היתה חלום רחוק מבחינתם. איש לא תיאר לעצמו שיגיע יום והחברה המשותפת לא תוכל לפרוע את חובה למשקיעים ותבקש הסדר", אמר השבוע מקורב לנושא.

אבל ג'י.אמ.אף כאמור נקלעה למחסור במזומנים לאחר שהלוואותיה לא נפרעו. נוצר צורך להזרים כספים לחברה מצד בעלי השליטה, או לחילופין לבקש הסדר עם מחזיקי האג"ח. אי.בי.אי הוא מגופי החיתום הגדולים בשוק, וצלניר עמד בראש התומכים בהזרמת הון לג'י.אם.אף, כדי שתעמוד בהתחייבויות למשקיעים. דווקא RP גרסה אחרת, ומחזיקי האג"ח זעמו במיוחד לאחר שהתברר כי חלק מהחובות האבודים ניתנו לחברות שגם RP הלוותה להן כספים.

מקורבים לברבר סיפרו כי עמדתו בסוגיה נבעה מתפיסה שלפיה המשקיעים ידעו בדיוק איזה סיכון הם לוקחים על עצמם ברכישת האג"ח, ולכן גם קיבלו ריבית גבוהה יחסית. ברבר גרס שכשם שאיש לא חשב לדרוש כספים על השקעות בליהמן ברדרס, כך אין שום סיבה להזרים הון לחברה.

אז לאן מועדות פניה של הקרן? RP סבורה כי השווקים נראים כעת נזילים יותר, בעיקר על רקע הירידה הנמשכת בשיעור ריבית הליבור, כשברקע נראים ניצנים ראשונים של נזילות המאוששים את המערכת הפיננסית. מסיבה זו היא מתכוונת להגדיל את הרכיב המנייתי בתיק ההשקעות שלה, אך רק בחברות איכותיות בעלות מאזן חזק. זאת, מכיוון שלהערכתה, התנאים הבסיסיים בשווקים עדיין לא מעידים על התאוששות יציבה.

קרן הגידור סבורה ששוק הסחורות חוזר להיות אטרקטיבי, אך היא חוששת מהשפעת מגזר הבנקאות המזרח אירופי על המוסדות הפיננסיים במערב אירופה, המחזיקים בכ־70% ממגזר זה.

לסיכום היא סבורה כי "ההזדמנויות בשוק הנן יוצאות דופן", אך אין ודאות שהראלי של החודשים האחרונים מסמן התאוששות אמיתית בשווקים, "במיוחד במקומות שבהם נרשמו מחיקות ערך וההתערבות הממשלתית היתה גבוהה". לדעתה, דרוש ראלי מהותי בשוק הקונצרני בטרם תחול מגמת עליה ארוכת טווח בשוק המניות.