"קרן מרקסטון היתה שרופה גם קודם לכן; היכולת שלהם לגייס כספים היא אפס"

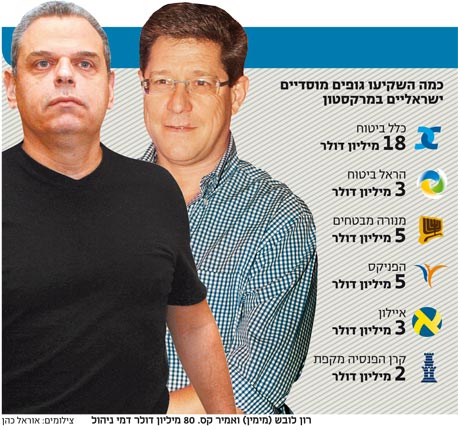

בכירי הגופים המוסדיים שהשקיעו בקרן תוקפים בחריפות אותה ואת מנהליה, רון לובש ואמיר קס, ש"חיים בעולם שכולו טוב ומושכים דמי ניהול אדירים". לובש וקס משיבים בראיון לכלכליסט: "אין לקשור בין דמי הניהול לאירוע הספציפי"

סימן שאלה כבד מרחף על המשך פעילותה של קרן מרקסטון, למרות ניסיונותיהם של מנהלי הקרן לשדר חזרה לעסקים כרגיל. באתר האינטרנט של הקרן כבר אין אזכור לשמו של אליוט ברוידי ובמקומו נכתב, כבר שלשום, על פועלו של דני גילרמן - היו"ר הנכנס של מרקסטון.

ל"כלכליסט" נודע כי לפחות חלק מהגופים הישראליים המושקעים בקרן החלו לבחון את ההשלכות המשפטיות של פרשת ברוידי, והם מתכוונים לזמן בימים הקרובים פגישות עם רון לובש ואמיר קס, השותפים שנשארו בקרן, ולהודיע כי לא יהיו מוכנים להזרים יותר כספים גם אם יידרשו לכך.

"היכולת של הקרן לגייס כסף היא אפסית"

"זה לא שאנחנו מרוצים מזה, אבל מה האלטרנטיבה?", אמר ל"כלכליסט" בכיר בגוף מוסדי ישראלי המושקע במרקסטון, "הם גייסו את הכסף, השקיעו אותו בחברות, אי אפשר לדרוש אותו חזרה, זה לא משחק מונופול". בין הגופים הישראליים המושקעים בקרן אפשר למצוא את הראל, הפניקס, כלל ובית ההשקעות מיטב.

על האפשרות שלובש וקס היו מעורבים בפרשת השוחד אמר הבכיר: "כרגע לחלוטין לא נראה שהם מעורבים, אבל אם יש מעורבות כזו יש לקרוא לעומק את מסמכי הקרן ולקבל החלטה. אין כאן הכרעה פשוטה. אם אין להם נגיעה ההיגיון אומר לתת להם להמשיך את הקרן".

בנוגע לצעדים האפשרים שהמשקיעים בקרן יוכלו לנקוט אמר הבכיר: "אני לא יודע אם יש משהו לעשות. ההנהלה עדיין לא פנתה אלינו, אבל יכול להיות שהם יגידו שכשהם גייסו את הכסף הם לא ידעו שניתן שוחד, ושהם ניהלו את הכסף במקסימום היכולת ולכן אין מה להלין נגדם. כמו כן, אני לא בטוח שאפשר בכלל למשוך את הכסף. אם קרנות הפנסיה האמריקאיות מוכרות את ההשקעה שלהן, אני מוכן לקנות בחצי מחיר. אני בספק אם יש אפשרות לדרוש את פירוק הקרן, כי מה נקבל אז? אחוזים בפסגות? מה אני אעשה עם האחזקות האלה?".

כך או כך מבהיר הבכיר: "הקרן הזו היתה שרופה גם קודם לכן עם ההשקעות הבעייתיות שהם ביצעו דוגמת פריזמה. היכולת שלהם לגייס כסף בעתיד לפני ואחרי הסיפור הזה היא אפס".

גם בכיר בגוף מוסדי אחר המושקע בקרן סבור כי לגופים המוסדיים בישראל אין הרבה אפשרויות פעולה: "רק למי שהשקיע את רוב הכסף, קרנות הפנסיה האמריקאיות, יש יכולת הכרעה. אם הם יידרשו להקפיא השקעות של הכספים הנותרים או לנסות לפרק את הקרן אנחנו נלך איתם. אין ספק שצריך להקפיא השקעות חדשות אם נשאר עוד כסף, אבל זה מהלך שהאמריקאים צריכים להניע".

אמיר קס, רון לובש ואליוט ברוידי

אמיר קס, רון לובש ואליוט ברוידי

הבכיר לא חסך ביקורת ממנהלי הקרן: "אף אחד לא פנה אלינו בקשר לפרשה. הם חיים בעולם שכולו טוב. מושכים דמי ניהול אדירים. בלי קשר לאירוע, מה שהולך בקרן הזו הוא שערורייה. הם משערכים נכסים בצורה בלתי סבירה. קרן טנא, למשל, גם השקיעה בנטפים, והשיערוך של האחזקות שלה נמוך בהרבה. פריזמה היא כבר היסטוריה, שקל אני לא אתן להם יותר".

אותו בכיר גם כלל לא בטוח שקס ולובש חפים מכל אשם: "רון ואמיר הם שני אנשים מוכשרים, אבל רון לא ניהל לפני מרקסטון שום חברה או קרן. איך הם חשבו שהכסף גויס? בגלל היכולת המטאורית שלהם? אני לא אומר שהם ידעו בפירוש מה קרה, אבל הם הבינו. ככה סתם פתאום האמריקאים נותנים לקרן הזו כסף? כך או כך, אני הראשון שאצטרף למהלך של האמריקאים, ובכל מקרה בכל השקעת המשך אני עוצר".

גורם בכיר נוסף באחד מהגופים הישראליים שהשקיעו במרקסטון אמר: "בכל הקשור לפרשייה האחרונה של קרן מרקסטון, השאלה היא אם גופים מוסדיים ישתמשו בזה כעילה למשיכת ההתחייבויות מהקרן כמו ששוקלת עכשיו קלפרס".

בכיר אחר באחת מחברות הביטוח המושקעות בקרן אמר: "הם גוף מאוד לא שקוף, אפילו בדברים הרבה פחות מהותיים, כך שלא ציפינו שיפנו אלינו בקשר לפרשה. יש היגיון בכך ששני השותפים הישראלים צריכים להפחית דרסטית מדמי הניהול ולדבר עם כולם. יש כאן הרבה שאלות ערכיות".

לובש וקס: "קיבלנו דמי ניהול של 2% בשנה"

רון לובש ואמיר קס, מנהלי מרקסטון הנשארים, הסכימו לענות לשאלות "כלכליסט" שנשלחו באימייל. הנושא עדיין מורכב משפטית, הסביר דובר הקרן.

איך נוצר הקשר שלכם עם ברוידי?

"אליוט ברוידי החל בקידום רעיון הקרן עוד ב־2002, אז החל גם בגיוס המשקיעים השונים, שבהם אלן האבסי מקרן הפנסיה של ניו יורק. ההיכרות של המנהלים הישראלים (לובש וקס מדברים על עצמם - ג"ח) עם ברוידי החלה בחלק הראשון של 2003, עת פנה אליהם ברוידי באמצעות צדדים שלישיים. באמצע 2003 הצטרפו המנהלים הישראלים לקרן".

האם היה לכם איזשהו מושג לגבי הדרך שבה גייס את הכספים?

"אם השאלה מתייחסת להודאתו של ברוידי בדבר מתן טובות הנאה לבכירים, התשובה היא חד־משמעית לא".

מה משמעות ההחלטתו של ברוידי מבחינת הקרן?

"העובדה שברוידי פרש באופן מיידי מכל תפקידיו בקרן בהחלט משקפת את עמדתנו ביחס לשאלה זו".

האם הקרן תצטרך להחזיר דמי ניהול שגבתה?

"אין לקשור בין דמי ניהול לבין אירוע ספציפי ויוצא דופן זה. דמי הניהול שנגבו לאורך השנים שימשו בעיקר לטיפול בהוצאות הקמה, הפעלה וניהול ההשקעות על כל המשתמע בכך. בכל מקרה, ככל הידוע לנו, מרבית דמי הניהול שנבעו מהשקעתה של קרן הפנסיה של מדינת ניו יורק הוחזרו על ידי ברוידי כחלק מהודאתו בפרשה".

מה היקף דמי הניהול שנמשכו מיום הקמת הקרן ועד היום?

"דמי הניהול ששולמו מיום הקמת הקרן מהווים 2% בשנה מהסכום המושקע (16 מיליון דולר בשנה - ג"ח), כמקובל בתעשיית הפרייבט אקוויטי. חשוב לציין כי דמי הניהול מוחזרים למשקיעים כחלק מהחזר השקעתם והמנהלים אינם זכאים לקבל כל תמורה נוספת בטרם יוחזרו כספי ההשקעה לרבות דמי הניהול במלואם, בתוספת ריבית סף שנתית של 8% על כספי ההשקעה".

האם אתם חושבים שבמצב שבו תרצו כסף מהמשקיעים שלכם הם יזרימו? ומה המשמעות אם אחד המשקיעים מסרב להזרים? האם הדבר פוטר גם משקיעים אחרים מהזרמה?

"שאלות אלה מוגדרות היטב בהסכם ההשקעה של הקרן, שנותן מענה גם לאירוע מצער זה".

המפקח על הביטוח ורשות ני"ע ייכנסו לתמונה

התרחישים בנוגע לעתידה של קרן מרקסטון אינם מעודדים מבחינתה. תרחיש סביר ביותר, בהנחה שתקנון הקרן דומה לקרנות פרייבט אקוויטי אחרות, הוא שאחד המשקיעים יקרא לאסיפה כללית של המשקיעים, שם תתקבל החלטה על הנזלת הקרן - מכירת כל האחזקות בה וחלוקת הפדיון בין המשקיעים. בקרנות פרייבט אקוויטי בדרך כלל מספיק שמשקיע אחד מבקש לכנס אסיפה כללית ולהעלות להצבעה החלטה להנזיל את הקרן. קרן פרייבט אקוויטי בשם פיגאט מארה"ב, למשל, נאלצה להנזיל את כל הנכסים שלה לאחר שמנהליה עברו על חוקי רשות ני"ע.

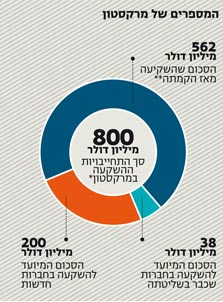

סביר כי חלק מהמשקיעים ינסו גם לדרוש מחברת הניהול של הקרן להחזיר חלק מדמי הניהול שנמשכו, בסכום של כ־80 מיליון דולר. אחרים עשויים לדרוש את הפחתת דמי הניהול. אם הקרן תמשיך להתנהל ספק אם תצליח לבצע עסקאות חדשות. זאת אף על פי של"כלכליסט" נודע כי בשבועות האחרונים עמלו במרקסטון על כמה עסקאות. עד היום השקיעה מרקסטון 562 מיליון דולר בחברות ישראליות מתוך 800 מיליון הדולרים שהתחייבו גופים מוסדיים בארץ ובחו"ל להשקיע בה לאורך עשר שנים.

נושא מורכב נוסף הוא האחזקה של מרקסטון בבית ההשקעות פסגות. יהיה מעניין לראות אם העובדה שברוידי, שאמנם התפטר מתפקידו כיו"ר הקרן, אבל לא מהאחזקה של כ־40% בחברת הניהול שלה, תפריע לפסגות להימכר. עצם האחזקה של ברוידי בפסגות יכולה להוות בעיה מבחינה רגולטורית ויש סיכוי שהוא יידרש למכור את האחזקה. מרקסטון הודיעה כי לא תמכור את אחזקתה בפסגות, אבל ייתכן שהפרשה תאלץ אותה לנהוג אחרת.

רשויות הפיקוח, רשות ניירות ערך והמפקח על הביטוח צפויים עתה לבחון את אופן הרישום של ההשקעה של חברות הביטוח באחזקתם במרקסטון. שיערוך ההשקעה של מרקסטון בחברות הפורטפוליו שלה נחשב גבוה במיוחד, וייתכן שחברות הביטוח ידרשו להפחית את השקעתן בקרן.

מרקסטון מתהדרת בוועדה מייעצת עם שמות נוצצים כמו יעקב נאמן - שפרש מהוועדה עם מינויו כשר המשפטים, יו"ר בנק מזרחי טפחות יעקב פרי ויו"ר חברת טבע אלי הורביץ.

מרקסטון לא עדכנה את המשקיעים שלה בהתפתחויות עם ברוידי, והסתפקה בהודעה בזו הלשון: "אליוט ברוידי, היו"ר היוצא, התפטר מתפקידיו כיו"ר מרקסטון ומכל תפקידיו הניהוליים האחרים. ברוידי הודיע כי הוא מודה באשמה אשר הועלתה כנגדו על ידי התובע הכללי של מדינת ניו יורק, בקשר למתן טובת הנאה לעובד ציבור. השינוי מתבצע ללא פגיעה במשקיעי הקרן או בהשקעותיה. מאז הקמתה של מרקסטון, כל פעילויות הקרן התנהלו בישראל, לרבות ניהול ההשקעות ואיתור הזדמנויות חדשות. פעילות הקרן תמשיך להתנהל באותו האופן בישראל". ההודעה מסתיימת עם תוצאותיה הכספיות ה"חיוביות" של מרקסטון. בין השאר, נכתב בהודעה, הקרן חילקה למשקיעיה 218 מיליון דולר עד כה.