איפה לשים את הכסף? הורים לשלושה ילדים

ההמלצות של אורי אפרת, מנכ"ל מיטב ניהול תיקים, ומור מרגלית, למשפחת מונטג

משפחת מונטג

שם: יחיאל (58), דינה (57), מיכאל (34), סמדר (29) ולימור (19)

עיסוק: יחיאל הוא מנכ"ל ומייסד עמותת "עיניים בדרכים" - הארגון לעידוד מנהיגות לבטיחות; דינה עובדת סוציאלית; מיכאל דוקטורנט במכון ויצמן; סמדר מעצבת מוצר; ולימור חיילת

מגורים: קריית אונו

רכוש: דירה ושתי מכוניות הכנסה משפחתית נטו: 10,000–15,000 שקל בחודש

למה ישמש הכסף: סיוע לילדים, שיפור הדירה, טיולים

אהבת סיכון (מ־1 עד 10): 2

יועץ: אורי אפרת, מנכ"ל מיטב ניהול תיקים, ומור מרגלית, מתמחה בחברה לניהול תיקים

יחיאל ודינה מונטג צילום: אריאל בשור

יחיאל ודינה מונטג צילום: אריאל בשור

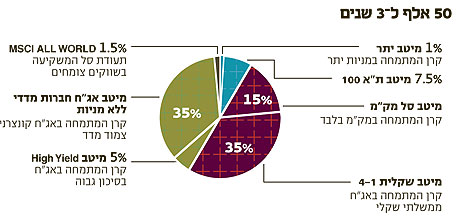

50 אלף שקל ל-3 שנים

כ־75% מהרכיב המנייתי אמורים להכיל חשיפה למניות ת"א־100 באמצעות קרן נאמנות או תעודת סל, לצורך השגת פיזור. כ־10% נוספים יושקעו בקרן נאמנות המתמחה במניות היתר, אפיק שבו יש משקל גבוה מאוד לאנליזה ולבחירת מניות קפדנית של בית השקעות, ו־15% נוספים יושקעו בחו"ל, כשהפיזור המומלץ על ידנו הוא 5% בארה"ב ו־10% בשווקים צומחים כגון אוסטרליה, קנדה, ברזיל או המזרח רחוק. עם זאת, שווי התיק הנמוך והחשיפה המנייתית הנמוכה יוצרים השקעה בחו"ל בסכום נמוך מאוד (כ־0.75% מהתיק). כדי להגדיל את תשואת התיק אך להימנע מהפסדים בעקבות עליית תשואות באג"ח, נפזר את ההשקעה באג"ח הקונצרניות בין שתי קרנות: אחת המחזיקה אג"ח חברות עם משך חיים ממוצע קצר ודירוגים גבוהים, ושנייה המחזיקה אג"ח חברות בסיכון גבוה, אך בשיעור נמוך של 5% מהתיק.

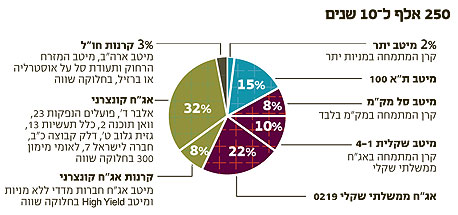

50 אלף שקל ל-10 שנים

שינוי טווח ההשקעה מצדיק לדעתנו את הגדלת החשיפה המנייתית, לאור הירידה בסטיית התקן באפיק זה בטווח הארוך. הפיזור המומלץ על ידנו הוא להשקיע 85% מהרכיב המנייתי במניות בישראל, 5% במניות בארה"ב ו־10% במניות בשווקים צומחים. באפיק השקלי אנו ממליצים להיצמד לאג"ח הממשלתיות, אך בגלל הטווח הארוך יותר אפשר להאריך את משך החיים הממוצע של ההשקעה וכך להעלות את תשואת התיק. לכן, אפשר להשקיע מחצית מרכיב זה בתעודת סל שחר 5+ ומחצית בתעודת סל שחר 2–5. בגלל קוטנו של התיק, מומלץ לפזר את החשיפה לאג"ח קונצרניות דרך קרנות נאמנות, מאחר שמנהל הקרן מתאים אותה כל הזמן לתנאי השוק. טווח ההשקעה הארוך יותר מאפשר לנו להגדיל מעט את רכיב האג"ח בסיכון גבוה, כדי למקסם את תשואת ההשקעה הגלומה בתיק.

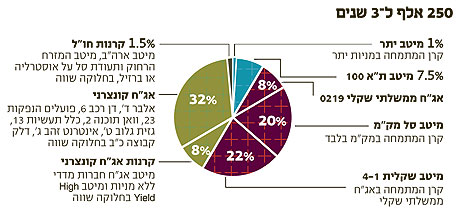

250 אלף שקל ל-3 שנים

בדומה לתיק הקטן לטווח זהה, גם כאן 75% מהרכיב המנייתי יכללו חשיפה למניות ת"א־100 באמצעות קרן נאמנות או תעודת סל לצורך השגת פיזור. דווקא ברכיבים האחרים בתיק החלטנו להביא לידי ביטוי את גודלו, שמאפשר לנו לפזר את ההשקעה בין המכשירים השונים. גודל התיק, למשל, מאפשר לנו להשקיע באג"ח קונצרניות באופן ישיר, אך מומלץ לשלב גם קרן נאמנות המשקיעה באג"ח חברות, וקרן נאמנות המשקיעה באג"ח חברות בסיכון גבוה לצורך הגדלת הפיזור. זוהי גם הסיבה שאנו ממליצים לבחור אג"ח מסקטורים שונים, ובתיק זה בחרנו להשקיע באג"ח של חברות אחזקה, חברות תעשייה, בנקים וחברות נדל"ן. החשיפה לאג"ח ממשלתיות שקליות 219 צומצמה לאור הסיכון הגלום בעליית תשואות האג"ח לכל אורך העקום, ובמיוחד בטווחים הארוכים. עלייה זו עלולה, להערכתנו, להביא להפסדי הון.

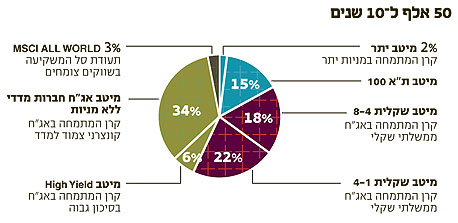

250 אלף שקל ל-10 שנים

הואיל ומטרת הכסף היא בעיקר לאפשר להורים לסייע לילדים, וכמו כן לצורך שימוש עצמי של ההורים בכסף, והואיל ולקוח זה אינו אוהב סיכון, אפשר להסיק כי המשקיע מעוניין להשיג תשואה גבוהה מזו של הפיקדון הבנקאי — אך ללא העלאה גדולה ברמת הסיכון. לפיכך, תיק ההשקעות המתאים ללקוח זה הוא תיק עם חשיפה מנייתית של עד 10% בטווח הקצר. בטווח הארוך, שינוי טווח ההשקעה מצדיק, לדעתנו, את הגדלת החשיפה המנייתית עד ל־20%. חשיפה מנייתית זו אמורה לפצות על התשואה הנמוכה הגלומה כיום באג"ח, שמהווה את מרבית התיק, ולספק ללקוח את עודף התשואה שהוא מבקש, מעל לפיקדון הבנקאי. חשוב לציין כי משך החיים הממוצע של הרכיבים באפיק האג"ח השקלי בתיק קצר מטווח ההשקעה. זאת במטרה להגן על התיק מהפסדי הון שעשויים לנבוע מהחלק הארוך של עקום התשואה.