השורה התחתונה: מה עובר על סיסקו?

לפני ארבעה חודשים החלה מניית ענקית ציוד התקשורת בצניחה חופשית, שהסתיימה רק בימים האחרונים לאחר שאיבדה 18% מערכה. אמנם סיסקו עדיין ניצבת בחזית מהפכת המידע הדיגיטלית, אך הירידה בשיעורי הרווחיות, ההאטה העולמית והתחרות הסינית מתדלקות חששות מצד המשקיעים

החודשים האחרונים שוב אינם מסבים נחת לבעלי המניות של סיסקו. לאחר רצף של דו"חות טובים עם תחזיות משופרות ברבעונים האחרונים נוצרה תחושה שהחברה סיימה תהליך ארגון מחדש בן שנה וחצי ויצאה לדרך חדשה. המניה עלתה בכמעט 50%, אולם מתחילת אפריל נרשמה חזרה המגמה השלילית. מה השתבש בתוכניות של החברה? ממה פוחדים כל כך המשקיעים ומה החזיר את המניה לימים הרעים של אביב־קיץ 2011? בכתבה זו ננסה לענות על כל השאלות.

ב־15 באוגוסט צפויה סיסקו, הנחשבת למלכת האינטרנט, לפרסם את דו"חותיה הכספיים לרבעון השלישי (הקלנדרי). החברה מגיעה לעונת הדו"חות עם ציפיות נמוכות וחששות גדולים מצד המשקיעים, אחרי שירח הדבש האחרון שלה איתם הגיע לסיומו ב־3 באפריל. באותו היום הופיע המנכ"ל ג'ון צ'יימברס בכנס של בנק וולס פארגו, ובין השאר הכריז שמצב ההוצאות של המגזר הממשלתי יורע לפני שיתחיל להשתפר, ושהצפי הוא שיישאר נמוך השנה, דבר שיפגע בהכנסותיה של סיסקו. מאותו יום ועד לפרסום דו"חות הרבעון השני ב־10 במאי השילה מניית סיסקו 11% מערכה, כאשר ביום הדו"חות הכריזה החברה על תחזיות נמוכות לרבעון השלישי, והמניה נחתכה בעוד 10.5%.

מחברת צמיחה לחברת ערך

סיסקו, יצרנית ציוד התקשורת, ניצבת בחזית מהפכת המידע הדיגיטלית המתחוללת בעולם ונהנית מהצמיחה האדירה בכמות המידע המיוצרת בעולם, שדורשת מערכות משופרות וחזקות לאין ערוך מבעבר. כך, למשל, סיסקו מעריכה שצמיחת כמות תעבורת האינטרנט ברשתות סלולר בין השנים 2011 ו־2016 תצמח פי 18. הערכות בסדר גודל דומה פרסמו גם שחקניות אחרות בתעשייה דוגמת ג'וניפר ו־EMC. אך מעבר למספרים, החשיבות האמיתית היא המגמה שאנחנו עדים לה מדי יום - העלייה בכמות הסמארטפונים בעולם ובכמות האפליקציות שדורשות רוחב פס גבוה. מגמה זו יוצרת ביקושים גבוהים לרשתות חזקות הרבה יותר מבעבר. נכון, מגמה זו יכולה להיחלש או להתחזק נקודתית, אבל הכיוון ארוך הטווח שלה ברור.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אולם, למרות הפוטנציאל להמשך צמיחת השוק ומיצובה הדומיננטי של סיסקו בחלק מתחומי הפעילות שלה, בשנים האחרונות החברה סבלה מחוסר מיקוד עסקי, ביצוע רכישות בתחומים שבהם היא לא היתה צריכה להיות ובעלי שיעורי רווח נמוכים משמעותית מן הממוצע בחברה (דוגמת רכישת LINKSYS לפני כמה שנים), וכפועל יוצא, הציגה צורך הולך וגובר בהתייעלות ארגונית. אם בעבר המנכ"ל האגדי של סיסקו ג'ון צ'יימברס צפה שטווח צמיחת ההכנסות השנתית ינוע בין 12% ל־17%, הרי שב־2011 הצמיחה ירדה לשיעור חד־ספרתי ועמה נפגעו גם שיעורי הרווחיות הקדושים.

התכווצותם של שיעורי הצמיחה בנוסף לשחיקה שחלה ברווחיות הובילה, לאט אבל בטוח, לשחיקה מקבילה ברמות המכפילים, כאשר מכפיל הרווח ירד מ־19.4 ב־2007 ל־9.9 ב־2011. בנוסף, מראשית שנת 2011 החלה סיסקו לחלק דיבידנד לבעלי המניות שלה, איתות נוסף מצדה ששלב המעבר מחברת צמיחה להשקעת ערך הושלם.

נתון בולט נוסף שעולה מבחינת המאזן של סיסקו (ומתיישב באופן מושלם עם הגדרתה כהשקעת ערך) הוא כמות המזומן העצומה שברשותה. שיעור המזומן נטו למניה של סיסקו (בניכוי חובות פיננסיים) הכפיל את עצמו בתוך ארבע שנים מ־2.5 דולרים למניה ב־2007 ל־5 דולרים למניה ב־2011. על כמות המזומן האדירה של סיסקו (נטו, בניכוי חובות פיננסיים) ניתן ללמוד משיעור המזומן נטו כחלק ממחיר המניה שהגיע לרמה של יותר מ־30%.

רגישות לזעזועי מאקרו

האתגרים שעומדים בפני סיסקו נובעים במידה רבה מהקשיים המאקרו־כלכליים בעולם. בשיחת הוועידה שקיים עם פרסום הדו"חות הרבעוניים במאי דיבר צ'יימברס על שלושה גורמים שמעיבים על עסקי החברה: המצב הכלכלי באירופה שמשפיע הן על הסקטור הציבורי והן על החברות ביבשת, הוצאות נמוכות בסקטור הציבורי, כולל בארה"ב, ושמרנות בהוצאות של ארגונים על IT.

מעבר לעובדה שסיסקו היא חברת ענק גלובלית שמוכרת את מוצריה בכל רחבי העולם ופועלת הן בסקטור הציבורי והן בארגוני, צריך לזכור שהרגישות הגדולה שלה לאירועים מאקרו־כלכליים נגזרת מהעובדה שלאחר יותר משני עשורים של צמיחה, רשתות נתונים היא כיום תעשייה בוגרת ובעלת רגישות גבוהה למחזורי צמיחה עולמיים, עם קורלציה גבוהה להוצאות הארגונים על שירותי IT.

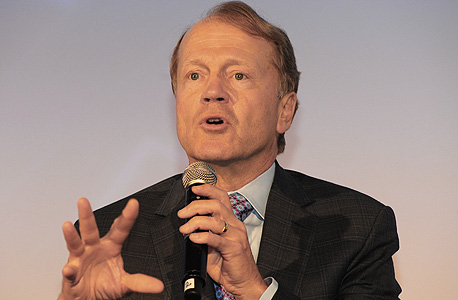

מנכ"ל סיסקו ג'ון צ'יימברס צילום: רמי חכם

מנכ"ל סיסקו ג'ון צ'יימברס צילום: רמי חכם

יותר מ־42% מסך כל ההכנסות של סיסקו בשנה האחרונה ו־64% מהכנסות המוצרים הגיעו ממכירות של נתבים ומתגים. בלי להיכנס לפרטים ולהבדלים בין הסגמנטים השונים בתוך שני מוצרי הליבה הללו, מדובר במוצרים שצמחו במהירות רבה בשני העשורים הקודמים, ובשנים האחרונות ישנה קורלציה גבוהה בין הצמיחה במכירות שלהם לבין התמ"ג של מדינות ה־OECD (ראו גרף). מכאן שכל האטה בכלכלה העולמית משפיעה על סיסקו באופן ישיר ומיידי.

בסקטור החברות, סיסקו סובלת מזהירות יתר של ארגונים בהוצאות IT עקב אי־הוודאות הכלכלית והחשש מגלישה מחודשת למיתון עולמי. שוק חשוב ביותר של סיסקו הוא חברות הטלקום הגדולות. ההוצאות ההוניות שלהן שמרו על יציבות, אולם בשוק היה צפי לעלייה בקצב ההוצאות במחצית השנייה של השנה. ציפייה זו לא עומדת כנראה להתממש עקב החששות המאקרו־כלכליים שהביאו בשבועות האחרונים לחולשה נוספת בכל סקטור ציוד התקשורת. עם זאת, קיים קשר הדוק בין ההוצאה ההונית של חברות הללו לבין מחיר ההון, ובסביבת הריבית הנמוכה השוררת היום בעולם, ניתן לצפות לעלייה בהוצאות ההון של חברות אלו בשנים הקרובות.

בכל הנוגע לפעילות של סיסקו באירופה, מבחינת תוצאות הרבעון הקודם עולה שהחולשה בתוצאות התפשטה מדרום היבשת למדינות צרפת וגרמניה, ורק תוצאות חזקות באנגליה, רוסיה והולנד מנעו ירידה בהכנסות לעומת הרבעון המקביל. בתחזיות לרבעון השלישי החברה כבר צופה ירידה לעומת הרבעון השני.

המצב בארה"ב לא שונה בהרבה, עם צמיחה שנתית מינימלית במכירות מוצרים וללא צמיחה בהכנסות מהסקטור הציבורי (חולשה בהוצאות הפדרליות התאזנה עם חוזקה יחסית בהוצאות מקומיות של ערים ומדינות). נקודות האור ממשיכות להיות ההכנסות מספקיות התקשורת, שעלו ב־9% ברבעון הקודם וגרמו לעלייה כוללת של 3% בארה"ב, לעומת הרבעון המקביל.

נקודת חוזק נוספת נרשמה ברבעון הקודם בעיקר בצמיחה במדינות אסיה, ובעיקר מהכנסות החברה ביפן, סין והודו שצמחו ב־40%, 29% ו־20% בהתאמה. התוצאות החזקות של סיסקו במדינות האסייתיות, ובעיקר בסין, מעניינות בעיקר על רקע המתיחות הגוברת עם ענקית הציוד הסינית חוואווי. סיסקו רואה בחוואווי מתחרה עיקרית בשנים הקרובות. צ'יימברס הודה שהתחרות עם חוואווי קשה, והוסיף ש"חוואווי לא תמיד משחקת לפי החוקים". בכך רמז, למעשה, להפרת זכויות וגניבת פטנטים - הצהרה שגררה תגובה חריפה של הסינים.

בשנה האחרונה מנסה חוואווי להיכנס לשוק האמריקאי, ולנגוס בנתח הענק של סיסקו בשוק הגדול בעולם. למרות אסטרטגיית חיתוך המחיר הידועה שלה, זוהי משימה קשה לחברה שנתפסת כבעלת קשרים ואינטרסים בממשלה הסינית. מנגד, סיסקו עברה לגישה התקפית נגד חוואווי, כאשר בשנה האחרונה היא השקיעה מאמצים רבים בהרחבת הנוכחות שלה בסין, וכפי שמשתקף בתוצאות, היא רשמה הצלחה לא קטנה.

פירוק הברית המשולשת

מעבר לפעילותה בתחום המתגים והנתבים שמהווה, כאמור, 42% מהכנסותיה, לסיסקו עוד כמה מקורות הכנסה. תחום השירותים הנלווים למוצריה מהווה כ־25% מהכנסותיה והציג רווח תפעולי גבוה יותר ביחס למוצרים. זהו תחום שצומח מהר יותר ומהווה מנוע צמיחה משמעותי.

מגזר פעילות נוסף הוא השיתופיות (Collaboration) שמהווה 11% ממכירות המוצרים וכולל בתוכו את מוצרי הווידיאוקונפרנס (כולל את מוצרי חברת טנדם הנורבגית שנקנתה לפני כשלוש שנים) ואת פתרון WEBEX לשיתוף קבצים ושיחות ועידה בתוך הארגון. מוצרי הווידיאוקונפרנס דורשים השקעה משמעותית בתשתיות מצד ארגונים, ומטבע הדברים תחום זה סובל מחולשה בתקופות של האטה בהוצאות חברות על שירותי IT. סביר להניח שנראה זאת גם בתוצאות הרבעון הנוכחי. עם זאת, סיסקו ממוצבת כמובילת שוק בתחום זה, ובהחלט תיהנה מצמיחה עתידית משמעותית שתירשם בו.

תחום הווירטואליזציה של מרכזי המידע (data centers) וטכנולוגיית הענן מהווה חלק קטן יחסית מבחינת הכנסות החברה כיום (כ־3%), אבל מהווה תחום אסטרטגי עתידי עבור סיסקו. ארגוני IT שואפים כיום להקים מרכזי נתונים התומכים בווירטואליזציה ובמחשוב ענן ולהפוך ליותר זריזים ותחרותיים, להפחית את עלות התשתית הפיזית ולתמוך בדרישות צמיחת כמות המידע.

כניסת סיסקו לתחום השרתים בתחילת 2009 היתה לא פחות ממפתיעה. סיסקו יצאה עם שרתי להבים (blades) הכוללים רכיבי וירטואליזציה. זאת, במסגרת תוכניתה ל"מחשוב מאוחד", הממכן את השרתים במרכז הנתונים הארגוני. מדובר בגישה חדשה לחלוטין למרכז הנתונים שבאה לשפר את ניצול צריכת החשמל ואבטחת המידע וכל זאת, תוך הפחתה משמעותית של העלות הכוללת ללקוח. בהמשך, יצרה סיסקו ברית משולשת עם VMware ו־EMC שבמסגרתה השיקו שלוש החברות קו מוצרים חדש, שבו סיסקו סיפקה את ציוד התקשורת ואת השרתים, EMC סיפקה את מערך מוצרי האחסון שלה ו־VMware הביאה את יכולות הווירטואליזציה המתקדמות שלה.

בשבועות האחרונים אנחנו עדים להתפוררות הברית המשולשת, זאת לאחר ש־VMware רכשה את חברת ניסירה (Nicira), שמציעה תוכנה לניהול רשת, תמורת 1.26 מיליארד דולר במניות ומזומן. ניסירה פיתחה תוכנה שמאפשרת למנהלי רשתות לנהל ולשלוט בשינויים ברשת שלהם בצורה יעילה ומהירה יותר. התחום המתפתח הזה מכונה SDN (Software defined networking) והוא תחום שדווקא סיסקו מקדמת בנמרצות, שכן הוא מאפשר לנהל את המתגים והנתבים שברשת באמצעות תוכנות ייעודיות. תוכנות אלו מאפשרות למנהלי הרשתות גמישות רבה בניהול עומסים ובניתוב על פי הצרכים המשתנים ברשת. הרכישה של ניסירה תאפשר ל־VMware להקטין את התלות שלה במוצרים של סיסקו, ולהתחרות בה בצורה ישירה.

בנוסף, EMC, השותפה השלישית בברית, חתמה לפני כמה ימים על שיתוף פעולה עם לנובו הסינית, ולפי תנאי ההסכם החדש, שרתי לנובו יהיו השרתים המועדפים שלה, כאשר EMC תבנה לארגונים ארכיטקטורה של תשתיות IT אחודות. הסכם זה מעלה תהיות לגבי שיתוף הפעולה העתידי של EMC וסיסקו.

שאר תחומי הפעילות של סיסקו - וידיאו, מוצרים אלחוטיים ואבטחה - הם סקטורים צומחים וחשובים, אך עדיין נמצאים בצילם של מוצרי הליבה הדומיננטיים. זו היתה הסיבה לכך שהחברה הודיעה כבר לפני כשנה על תוכנית ארגון מחדש בת שלוש שנים. המטרה היתה להתמקד בעסקי הליבה תוך צמצום עלויות תפעוליות. במסגרת תוכנית זאת החליטה ההנהלה להתמקד בחמשת תחומי הפעילות העיקריים בעלי שיעורי הצמיחה המבטיחים ביותר: נתבי קצה וליבה, מתגים ושירותים נלווים, שיתופיות, וירטואליזציה של מרכזי מידע וטכנולוגיית הענן, וידיאו וארכיטקטורות שונות לשיפור תהליכים עסקיים בארגונים.

תוכנית ההתייעלות כללה גם שינויים בהנהלה, שינויים במבנה הארגוני של החטיבות השונות, פיטורי 6,500 עובדים והפסקת פעילויות של חברות שנרכשו בעבר בעלות שיעורי רווח וצמיחה נמוכים מן הממוצע של סיסקו (FLIP וייתכן שחברות נוספות בהמשך). בשלב מסוים נראה היה שסיסקו עולה על דרך המלך, בעיקר בזכות ההתמקדות בעסקי הליבה שבהם יש לה יתרון יחסי מובהק (למשל, בתחום נתבי הליבה נתח השוק שלה עומד על יותר מ־55%. בתחום המתגים מדובר בנתח שוק של קרוב ל־70% במוצרים מסוימים).

האם הירידות של מניית סיסקו קשורות לחשש מפני תוכנית הארגון מחדש? אולי הן נובעות מגל הפיטורים האחרון - כ־1,300 עובדים לפני כשבוע - המצטרף ל־6,500 שפוטרו בשנה שעברה? ואולי זאת הרכישה שביצעה VMWARE של חברת ניסירה שמנסה לשנות סדרי עולם בעולם ציוד הרשתות? או שאולי הירידות נובעות מהחשש מהדו"חות הקרובים?

בכל מקרה, סיסקו מגיעה לפרסום דו"חות הרבעון השלישי עם ציפיות נמוכות מצד המשקיעים. מנגד, מכפילי הרווח שלפיהם נסחרת המניה עומדים על רמתם הנמוכה ביותר היסטוריה שלה. בדרך כלל מדובר במתכון לא רע להפתעה חיובית, אך הכל תחת השאלה הגדולה: האם החודשים האחרונים היו גמגום זמני בעיצומו של שינוי אסטרטגי, או שניצני הלבלוב המחודש שנרשמו ברבעונים הקודמים אכן נגדעו באיבם.

רמי רוזן הוא אנליסט טכנולוגיה וראש מחלקת מחקר Sell Side בהראל פיננסים. לירון רוכמן הוא מנהל קרנות חו"ל בהראל פיא