בלעדי לכלכליסט

המוסדיים מתנגדים לרכישות אג"ח של אי.די.בי על ידי גנדן

אי.די.בי אחזקות התחייבה שלא לבצע דיספוזיציה בנכסיה ללא הסכמת בעלי האג"ח. הנציגות, בהובלת פסגות, סירבה לחתום על המסמך, לאחר שדנקנר לא התחייב שגנדן לא תרכוש אג"ח בשוק. עו"ד רלי לשם מועמד להתמנות לנאמן מטעם המחזיקים

אי.די.בי

, שבשליטת נוחי דנקנר, הפתיעה ביום חמישי בערב את מחזיקי איגרות החוב שלה, כששיגרה להם נייר התחייבות ("סטנד סטיל"), שבו היא מתחייבת שלא לבצע דיספוזיציה בנכסיה ללא הסכמה מראש של נציגות מחזיקי האג"ח.- עוזי דנינו: "אי.די.בי אחזקות היא חברה של בעלי איגרות החוב"

- נוחי דנקנר: "לא נפל שום פגם חוקי ולא היה דופי בהתנהלותי"

- מחזיקי אג"ח אי.די.בי אחזקות מתנגדים לפירעון החוב הקרוב

ל"כלכליסט" נודע על נקודת מחלוקת מהותית בין המחזיקים לחברה, שגורמת לנציגות שלא לחתום על המסמך, ומקורה בסעיף שמאפשר לגנדן, שדרכה שולט דנקנר בקבוצה, לרכוש אג"ח של אי.די.בי אחזקות בשוק. רכישה מסיבית של האג"ח, הנסחרות בתשואות דו־ספרתיות, היא ככל הנראה חלק מתוכנית הפעולה של נוחי דנקנר ושותפו החדש בגנדן, איש העסקים הארגנטינאי אדוארדו אלשטיין. נציגות האג"ח, ובעיקר בית ההשקעות פסגות, טוענת כי מדובר בתספורת של החוב, הלכה למעשה, וכי כל הון שמגיע לגנדן צריך לשמש להזרמת הון לאי.די.בי עצמה.

צילום: אוראל כהן

צילום: אוראל כהן

אי.די.בי יכולה לבטל את מסמך האיסור בדיספוזיציה בהודעה של שבעה ימים מראש, אולם המשמעות שלו יותר מסמלית ולפיה כל שינוי, גם בחברות־הבנות בקבוצה, ייאלץ לקבל את אישור נציגות האג"ח.

המסמך נחתם לאחר לחץ של כחצי שנה שהפעילו המחזיקים על דנקנר ולקראת אסיפת האג"ח של החברה שתתקיים הבוקר, ושבה תעמוד על הפרק הצעת החלטה להסמיך את נאמני החברה להתחיל בהליך חדלות פירעון כנגד אי.די.בי אחזקות, תוך הגשת בקשה לבית המשפט לצו מניעה נגד תשלום הריבית של 65 מיליון שקל למחזיקי אג"ח ד' ב־20 בדצמבר. יום האקס לתשלום הנו 8 בדצמבר, ומחזיקי האג"ח צפויים לפנות לבית המשפט כבר ביום רביעי הקרוב עם הבקשה.

עוד נודע ל"כלכליסט" כי מחזיקי האג"ח מייעדים לתפקיד הנאמן של אי.די.בי אחזקות את עו"ד רלי לשם, שותף במשרד מיתר־ליטוורניק־לשם, ואם בית המשפט יחליט למנות נאמן לניהול אי.די.בי אחזקות, שמו יוגש כמועמד מטעם המחזיקים. בשלב השני, כך נודע ל"כלכליסט", מתכוונים מחזיקי האג"ח לנסות ולהחליף את הדירקטורים בחברה־הבת אי.די.בי פתוח בדירקטורים שיבחר לשם.

נסיעה דחופה לחו"ל

המחזיקים הציבו לדנקנר אולטימטום כדי להסיר את נושא הליך חדלות הפירעון מסדר היום שכולל שלושה תנאים: תשלום הריבית למחזיקי אג"ח ד' (65 מיליון שקל) ממקורות חיצוניים ולא מקופת החברה, התחייבות להזרמת 200 מיליון שקל מהשקעתו של אלשטיין בגנדן אם יממש את האופציה להשקיע בגנדן 75 מיליון דולר נוספים, והתחלה מיידית של מו"מ להסדר חוב מול המחזיקים. אי.די.בי מסרבת, לפי שעה, להיענות לאולטימטום זה.

במקביל התבקשה אי.די.בי פתוח על ידי נאמני האג"ח שלה להתחייב כי פירעונות שוטפים של אשראי למוסדות בנקאיים ייעשו ראשית באמצעות פיקדונותיה באותם בנקים. מדובר בפיקדון של 103 מיליון שקל בבנק אחד ושל 122 מיליון שקל בבנק אחר.

היום, כאמור, תיערך אסיפת מחזיקי אג"ח של אי.די.בי אחזקות שעשויה להיות הצעד המהותי הראשון בדרך לנטילת השליטה בקבוצה מידיו של דנקנר. זו הסיבה כנראה שדנקנר יטוס היום לארגנטינה מלווה במנכ"ל אי.די.בי חיים גבריאלי וברועי מלצר, בניסיון לזרז את ההחלטה למימוש האופציה להשקעה של 75 מיליון דולר נוספים על ידי אלשטיין. השקעה שכזו תביא את אלשטיין לאחזקה של 30.77% בגנדן, ואף שהאופציה מסתיימת רק ב־21 בדצמבר, מיהר דנקנר לנסיעה כדי לנסות למנוע את תחילת הליך חדלות הפירעון בבית המשפט על ידי השגת הסכם מהיר מול אלשטיין.

דנקנר קיבל אישור לצאת לחו"ל מבית המשפט ובהסכמת רשות ני"ע, אף שרק ביום שלישי הוצא נגדו צו איסור יציאה מהארץ ולאחר שכבר הפקיד את דרכונו בבית המשפט בערבות של 5 מיליון שקל. כדי לצאת לחו"ל הוגדלה הערבות ב־3 מיליון שקל.

על פי גורמים משפטיים, דנקנר ביקש וקיבל אישור לטוס לארה"ב ולא לארגנטינה. עדיין לא ברור אם יהיו השלכות לנסיעה ליעד שאליו לכאורה לא קיבל אישור. בכל מקרה, דנקנר התחייב לחזור בתוך 24 שעות אם יידרש לכך.

חיים גבריאלי ונוחי דנקנר צילום: אוראל כהן

חיים גבריאלי ונוחי דנקנר צילום: אוראל כהן

הקופה מתרוקנת

בינתיים ממשיכה רשות ני"ע בחקירת החשד להרצת מניות אי.די.בי מצד דנקנר. כפי שפורסם ב"כלכליסט", החשד הוא לחילוץ כפול מצד דנקנר, תחילה של איתי שטרום ועדי שלג, שרכשו מניות אי.די.בי ב־40 מיליון שקל לפני הנפקת הזכויות שביצעה החברה בפברואר השנה, ומאוחר יותר של "מקורבים" לדנקנר, שרכשו את המניות מידי שטרום ושלג, ואשר את מניותיהם רכש דנקנר בעצמו.

אי.די.בי אחזקות ואי.די.בי פתוח פרסמו שלשום את תוצאותיהן לרבעון השלישי של 2012. במקביל, דיווחה אי.די.בי, כצפוי, על הפסקת המגעים לקבלת הלוואה של 200 מיליון דולר מקרן ההשקעות KKR, כנגד שעבוד חלק מהאפסייד בהנפקה עתידית של מכתשים אגן, שמוחזקת על ידי כור.

אי.די.בי ציינה כי הפסקת המגעים נובעת מפערים מסחריים מהותיים, וכי "KKR מסרה לחברה שאין באפשרותה להמשיך את המגעים בתנאים שנוצרו". עוד ציינה אי.די.בי כי היא מקיימת מגעים לעסקה דומה עם גופים אחרים שפנו אליה.

אי.די.בי אחזקות דיווחה על הפסד של 20 מיליון שקל ברבעון השלישי בהשוואה להפסד של 1.7 מיליון שקל ברבעון המקביל אשתקד. לדו"חות החברה הוצמדה זה הרבעון השני ברציפות הערת "עסק חי".

אי.די.בי פתוח סיימה את הרבעון השלישי עם רווח של 110 מיליון שקל לעומת הפסד של 1.73 מיליארד שקל ברבעון המקביל.

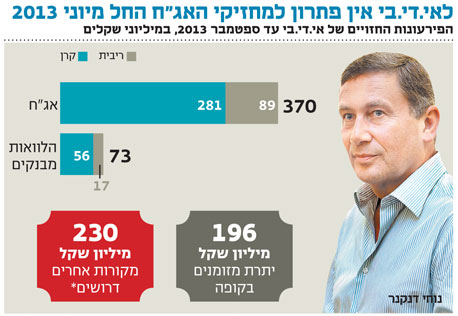

לאי.די.בי אחזקות התחייבויות של 2.05 מיליארד שקל לבעלי האג"ח ולבנקים, לצד קופת מזומנים של 196 מיליון שקל. במצבה הנוכחי של יחסרו לה 325 מיליון שקל, החל מיוני הקרוב, כדי לצלוח את 2013. הגירעון בהון העצמי של החברה עמד על 1.64 מיליארד שקל.

לאי.די.בי פתוח חוב פיננסי נטו 5.36 מיליארד שקל (חוב ברוטו של 6.1 מיליארד שקל בניכוי 735 מיליון שקל במזומנים). העלייה במניית קרדיט סוויס ברבעון השלישי תרמה רווח של 218 מיליון שקל לכל אחת משתי החברות בפירמידה.

אי.די.בי פתוח שינתה במהלך הרבעון את אמות המידה הפיננסיות מול הבנקים המלווים שלה, כך שאמת המידה החדשה תהיה עמידה בשווי שוק מצרפי של 1.692 מיליארד שקל לפחות באחזקותיה בכלל ביטוח, בשופרסל ובסלקום יחדיו. כיום עומד שווי אחזקות אלה על 2.9 מיליארד שקל.

עוד עולה מדו"חות הקבוצה עולה כי אי.די.בי אחזקות לא סיווגה את האג"ח ארוכות הטווח שלה כהתחייבויות קצרות טווח, כפי שנהוג לעשות חשבונאית אם קיימים חשש לחדלות פירעון ודרישה להעמדת החוב לפירעון מיידי (כלומר, שכל ההתחייבויות עומדות למימוש מיידי). משמעות ההחלטה היא שהחברה ורואי החשבון שלה לא סבורים כי הערת "עסק חי" ואסיפת המחזיקים שתתכנס מחר מהוות עילות ממשיות לסיווג כזה.

אי.די.בי דיווחה בדו"חותיה על שינוי בהסכם מול מפעיל המטוס הפרטי שבו היא מחזיקה, כך שהמפעיל קיבל סמכות תפעולית מלאה על המטוס. אי.די.בי תחסוך מהמהלך עד 3 מיליון שקל בשנה.

דנקנר התייחס לחקירת הרשות בעניינו: "בכל שלב משלבי ההנפקה שמרתי על החוק ועל כל הכללים כדי להבטיח את תקינותה. הרשות מבצעת את תפקידה ובודקת את הדברים לעומקם. אני משוכנע שהחומר שייאסף יוכיח באופן הברור והחד־משמעי, שלא נפל שום פגם חוקי ושלא היה שום דופי בהתנהלותי. אני ממשיך לפעול בנחישות כדי שקבוצת אי.די.בי תעמוד בכל האתגרים הגדולים שניצבים בפניה, ואני משוכנע שנצליח במשימה".

כלל חיתום לא היתה מעורבות בעסקאות

בהתייחס לכתבה שפורסמה בתאריך 29 בנובמבר תחת הכותרת "הרשות חושדת: דנקנר חילץ גם את המקורבים", יצויין כי כלל חיתום לא נטלה כל חלק בעסקאות שבוצעו במניות אי.די.בי. זאת בניגוד למה שפורסם. אותן עסקאות בוצעו על ידי כלל ברוקראז', שמוחזקת בידי כלל פיננסים (60%), יובל בן־זאב, רונן ויסברג ונאור אל־חי (40%).

מכלל ברוקראז' נמסר בתגובה, כי "העסקאות המדוברות בוצעו בשוק החופשי ללא כל תיאום וכולן דווחו בדיווחי בעלי עניין כנדרש בחוק".