האם מתפתחת בועה באג"ח של השווקים המתעוררים

בחסות המרדף אחר התשואות גייסו קרנות המשקיעות באג"ח של מדינות מתעוררות סכום ענק של 19 מיליארד דולר בשבעה חודשים. אולם, סיכונים בכלכלות המקומיות ואפשרות כי העולם המערבי ישוב בעתיד להעלות ריבית מעלים חשש להיווצרות בועה חדשה

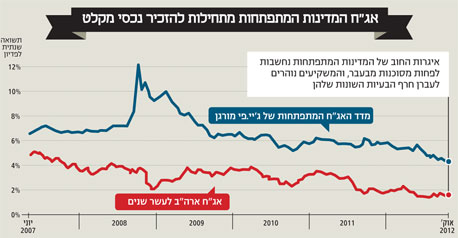

מתחילת 2012, אפיק ההשקעות שהרוויח באופן המשמעותי ביותר מהראלי בשוקי ההון הגלובליים היה אגרות חוב של מדינות מתפתחות, שהונפקו בדולר או במטבע קשה אחר (מטבע השומר על ארכו טוב יותר ממטבעות מקומיים של מדינות מתפתחות). התשואות על האג"ח הקצרות של ממשלתות ארה"ב ואנגליה שוהות כיום סביב האפס, והאג"ח של גרמניה לשנתיים מציעות תשואה שלילית ולכן אין זה פלא, שמשקיעים רבים נוהרים אל איגרות החוב בשווקים מתפתחים. הממשלות והחברות במדינות הללו הנפיקו מתחילת השנה ועד סוף אוקטובר אג"ח בהיקף שיא של 360 מיליארד דולר.

קרנות האג"ח הבינלאומיות ממשיכות לרשום ביקושים חזקים לכספי המשקיעים. בשנים האחרונות, המשקיעים מעדיפים בבירור את האג"ח של המדינות המתפתחות על פני המניות של אותן המדינות. במהלך שבעת החודשים הראשונים של השנה, המשקיעים הזרימו סכום שיא של 18.8 מיליארד דולר לקרנות המשקיעות באג"ח שווקים מתפתחים במטבע קשה - זאת לעומת השיא הקודם, 14.8 מיליארד, שהוזרמו לאותו האפיק במהלך 2010 כולה. הביקוש כה חזק שהיצע האג"ח אינו מספק אותו במלואו, מה שמביא לירידה במרווחים לרמות מפתיעות לכאורה.

תשואה בכל מחיר

לפני זמן קצר יחסית, כל דיון באג"ח שווקים מתפתחים התרכז בנתונים הבסיסיים הטובים של המדינות הללו לעומת הבעיות במדינות המתועשות. האנליסטים דיברו על שיעורי צמיחה גבוהים, רמת חוב נמוכה ביחס לתמ"ג, תקציבים מאוזנים וניהול פיסקאלי איתן. ישנם כאלה שהלכו רחוק יותר וטענו כי בעידן הנוכחי נכסי השווקים המפותחים מהווים "נכסי מקלט" מהצרות של המערב. אך כיום כבר נראה שבחלק גדול מהמקרים זרמי ההון הנכנסים לאג"ח אלו אינם קשורים בטיב הכלכלה שאליה הם נוהרים. כך למשל, איגרות החוב של אוקראינה רשמו ביצועים יפים בחודשים האחרונים, בעוד שכלכלת המדינה עצמה נמצאת בקשיים והמטבע המקומי נחלש משמעותית בתקופה האחרונה.

מגמה זו גרמה לחלק מהמשקיעים לתהות האם אנו עדים לבועה באג"ח שווקים מתפתחים, שבשלב כלשהו תתפוצץ. אנליסטים רבים מעריכים שגם אם זוהי בועה, היא תמשיך להתנפח בתקופה הקרובה, שכן למשקיעים אין ברירה: הבנק הפדרלי המרכזי בארה"ב הודיע כי ישמור על ריבית אפסית בשנתיים הקרובות, ובמספר שיא של מדינות (כ־20) ריבית הבנק המרכזי עומדת על 1% ומטה. אם לא די בכך, שוק המניות ממשיך להתאפיין בתנודתיות חזקה מתמיד שמרתיעה רבים.

אובמה. "מרדף התשואות" ייעצר? צילום: בלומברג

אובמה. "מרדף התשואות" ייעצר? צילום: בלומברג

לאור זאת, המשקיעים נמשכים לשוק האג"ח של השווקים המתפתחים, ובייחוד לאג"ח במטבע קשה. היחלשות של מטבעות מקומיים רבים לעומת הדולר מקטינה באופן משמעותי את היתרון של אג"ח במטבע מקומי, בייחוד אם לוקחים בחשבון את סיכוני האינפלציה. בתחילת השנה, המשקיעים עוד העדיפו את המנפיקים בדירוג גבוה, בעוד שאג"ח זבל לא פגשו ביקוש רב. עם זאת, במהלך החודשים האחרונים המשקיעים זזו מטה בסולם הדירוגים בחיפושם אחר התשואה, וכיום תשואות על אג"ח כמעט בכל רמות הדירוג נמצאות בשפל. המשקיעים חוטפים גם ני"ע של מדינות שעד לפני שנה לא היו מעזים להביט לכיוונן – ובינתיים מרוויחים מכך יפה.

המצב הזה גרם לאנליסטים מבנק אוף אמריקה לומר כי זוהי התקופה הטובה ביותר בהיסטוריה להנפיק אג"ח, ולמספר גופי השקעות גדולים כמו פימקו – לשקול הקטנת אחזקותיהם באג"ח שווקים מתפתחים מחשש לבועה. בינתיים, מדד הכללי לביצועי אג"ח שווקים מתפתחים במטבע קשה, EMBI Global Diversified Index, הניב תשואה של 15.3% מתחילת השנה ועד ה־1 בנובמבר.

חזק מדי, מהר מדי

האם אג"ח שווקים מתפתחים יכולים להמשיך ולהרוויח כפי שעשו השנה? רבים מהמשקיעים, הכלכלנים והאנליסטים סבורים כי אג"ח שווקים מתפתחים עלו "חזק מדי, מהר מדי" על גבו של כסף חם. גם אם אפיק השקעה זה אינו נמצא בשלב הבועה, הוא בטוח הפך ל"מסחר צפוף", דבר שבדרך כלל אומר שהמצטרפים החדשים לא ישיגו את הרווחים הגבוהים שזרמו לכיסיהם של מי שמצא את הנתיב הזה קודם, בעוד שהסיכון שהם לוקחים על עצמם גבוה יותר. המדינות המתפתחות עדיין לא הגיעו לשלב שבו הביקושים הפנימיים מהווים מנוע כלכלי עיקרי, כך שהן עדיין תלויות במערב בכל הקשור לצמיחה כלכלית. מאידך, אג"ח איכותיות יותר במטבע קשה עשויות להרוויח יותר דווקא בתקופות של מתח בשווקים. הנושא של "צוק פיסקאלי" הנמצא בכותרות בשבועות האחרונים מנבא תסיסה בשווקים, דבר שעשוי להיטיב עם האג"ח הממשלתיות וכן עם אג"ח דולריות של שווקים מתפתחים בדירוג גבוה יחסית, שצפויות לנוע באותו כיוון.

המשקיעים האופטימיים אומרים כי אמנם התשואות הדולריות בשפל, אך המרווחים של מדד EMBI מעל האג"ח הממשלתיות עוד לא שם, גם אם הן נמוכות מאוד. ערב המשבר הגלובלי של 2008-2007 עמד המרווח על 165 נקודות בסיס, וכיום הוא גבוה ביותר מ־1%. בנוסף, המשקיעים "השוריים" טוענים כי למרות הנהירה אל החוב של השווקים המתפתחים, המשקיעים המוסדיים נמצאים במשקל חסר באפיק זה, וכי הם צופים המשך כניסתם ההדרגתית לשווקים המתפתחים בחיפושם אחר חלופות השקעה למדינות המערב השקועות בבוץ כלכלי.

כולם מדברים על בועה

בינתיים, "הטירוף" של התשואות הנמוכות מאוד נמשך. אך מה יקרה לאג"ח שווקים מתפתחים במטבע קשה כאשר הפדרל ריזרב והבנקים המרכזיים האחרים יחלו להעלות ריביות? ההנפקות החדשות ייצאו בתשואה גבוהה יותר, שתגרור מחיר נמוך יותר במכירה חוזרת של האג"ח שהונפקו במהלך תקופת הריביות הנמוכות הנוכחית. כמובן שהדבר יפגע קשות בתיקים שמחזיקים את האג"ח הללו. כלומר, האנליסטים סבורים שהעלאת הריבית על ידי הפד תנפץ את הבועה, אם היא אכן קיימת.

בינתיים, כולם מדברים על בועה וממשיכים להזרים כספים לקרנות אג"ח של השווקים המתפתחים. בעוד שהאג"ח הללו אינן חסינות ממשבר פיננסי נוסף או מהאטה כלכלית גלובלית, הן בהחלט מציעות פיצוי גבוה יותר על לקיחת הסיכונים מאשר "נכסי מקלט" קונבנציונליים. כמו כן בחירתו של אובמה לתקופת כהונה נוספת מבטיחה המשכיות במדיניות הפדרל ריזרב האמריקאי, כלומר ריבית ברמת האפס. וככל שהריביות ימשיכו להיות נמוכות מאוד במדינות המפותחות, ההערכה היא כי "מרדף אחר תשואות" ימשיך לתמוך באג"ח שווקים מתפתחים.

ארז ברית הוא מנכ"ל בית ההשקעות טנדם קפיטל, ויוליה ויימן היא אנליסטית מאקרו לשווקים גלובליים

השורה התחתונה: בטווח הקרוב נראה כי המשקיעים ימשיכו להזרים כספים לשווקים המתפתחים, אולם בטווח הארוך הכלכלה המערבית עשויה להתאושש והמשקיעים יסיטו את כספם בהתאם