בלעדי לכלכליסט

אמיר ברנע: "הסדר חוב באלביט הדמיה ישפר את מעמד בנק הפועלים"

בחוות דעתו שהוזמנה על ידי אירופה ישראל, מסתמך ברנע על המתווה הקודם שהציע זיסר, ובו הוא קובע כי שוויין של מניות אלביט הדמיה המשועבדות לבנק הפועלים יהיה גבוה יותר במסגרת ההסדר לעומת שוויין באפשרות של כינוס

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

"הסדר החוב שהוצע לבנק בחודש פברואר 2013 משפר את מעמדו כנושה מול החברה ובעלי השליטה בה", כך כתב פרופ' אמיר ברנע בחוות דעת שהזמינה אירופה ישראל, בשליטתו של מוטי זיסר, ושהגיעה לידי "כלכליסט". ברנע התבקש לבחון את שווי מניות אלביט הדמיההמשועבדות לבנק הפועלים, לאחר שהאחרון הגיש לביהמ"ש המחוזי בתל אביב בקשה למינוי כונס נכסים זמני. אירופה ישראל, החברה־האם של אלביט הדמיה, חייבת לבנק הפועלים כמיליארד שקל.

- הזדמנות אחרונה? זיסר חוזר למו"מ, בעלי האג"ח לא מתרשמים

- מחזיקי האג"ח הקצרות רוצות לשלוח את אלביט הדמיה לפירוק

- "אלביט הדמיה מנסה למחוק חוב של 3 מיליארד שקל ולהפכו ל-300 מיליון שקל חוב"

ברנע הגיש את חוות הדעת שלו ביום חמישי האחרון, אולם היא גובשה על בסיס הסדר החוב שהציעה אלביט הדמיה ודווח לבורסה ב־26 בפברואר במסגרת בקשתה להסדר נושים של אירופה ישראל. זאת אף שיום לאחר הגשת הבקשה להסדר נושים דיווחה אלביט הדמיה על מתווה הסדר חדש. בהסדר המקורי הציעה החברה להמיר את מלוא החוב למחזיקי האג"ח - 2.45 מיליארד שקל - למניות שיהוו לאחר הקצאת 82% מהון המניות של החברה. בהסדר הוצע גם שלאחר המרת האג"ח למניות, אירופה ישראל תזכה באופציות "בתוך הכסף" שמימושן יקנה לה אחזקה של 36.3% באלביט הדמיה.

שיעור אחזקה זה כולל מניות שינבעו ממימוש האופציות (29.5%) ואת מניות אירופה ישראל לאחר הדילול (6.8%). במתווה ההסדר החדש, לעומת זאת, הוצע שהחוב למחזיקי האג"ח יומר ל־86% ממניות אלביט הדמיה ובמקביל, שאלביט תקצה לנושים סדרה חדשה של אג"ח לחמש שנים בהיקף של 300 מיליון שקל הנושאת ריבית של 8%.

לדברי ברנע, הבחירה לבסס את הערכת השווי על מתווה ההסדר המקורי נעוצה בכך שהוא כלל רכיבי אופציות "שהם קריטיים להערכת חבילת המניות המשועבדות לבנק". לשיטתו של ברנע, "מרכיב האופציות מנטרל נימוק אפשרי של הפועלים שלפיו בחברה ממונפת יש עדיפות למניות לא מדוללות על מניות מדוללות ללא מינוף פיננסי, אם שווייה הכלכלי של החברה גבוה. לדברי ברנע האפסייד (הזדמנות לרווח — ש"ה) נקלט כחלק משווי הבטוחה באמצעות מימוש האופציות".

בחוות הדעת מציין ברנע כי לא ביצע הערכת שווי עצמאית לנכסי אלביט הדמיה, ובהערכותיו הוא מסתמך על מחירי שוק, שווי נכסי נקי (NAV) והונה העצמי של החברה.

מוטי זיסר צילום: אוראל כהן

מוטי זיסר צילום: אוראל כהן

ההון העצמי התכווץ

לטענת ברנע, שווי הבטוחה מושפע מהסדר החוב בשלושה מרכיבים עיקריים: דילול הבטוחה בעקבות הקצאת המניות לנושים, עלייה בשווי מניות אלביט הדמיה עקב המרת כל החוב הלא מובטח וקביעת שווי לאופציות שמוקצות בהסדר ומהוות חלק מהבטוחה.

שיעור ההקצאה לנושים בהסדר המקורי עומד על 82%, כך שלבעלי מניות אירופה ישראל יוקצו 18% — מתוכם כ־9% יהוו בטוחה לבנק. לכן, שווי הבטוחה נקבע כמכפלה של 9% בשווי אלביט הדמיה לאחר ההסדר בתוספת השווי שנגזר מהאופציות.

נכון לסוף ספטמבר 2012, ההון העצמי של אלביט הדמיה מסתכם בכ־500 מיליון שקל. לאחר שעיין במצגת של אלביט הדמיה ובה הערכותיה כי השווי הנכסי הנקי של החברה עומד על 800–850 מיליון שקל, העריך ברנע כי ברבעון הרביעי של השנה התכווץ ההון העצמי של החברה בעד 200 מיליון שקל, כך שאת 2012 סיימה אלביט הדמיה עם הון עצמי של 300–400 מיליון שקל. נכון לדצמבר, ברנע מעריך כי ה־NAV של החברה מסתכם ב־600–650 מיליון שקל. עוד מעריך ברנע כי לאחר הסדר שבו יומר כל החוב שאינו מובטח למניות יעמוד ההון העצמי על 2.75 מיליארד שקל, ואילו ה־NAV יסתכם בכ־3.1 מיליארד שקל.

לצורך בחינת שווי השוק של מניות אלביט הדמיה לאחר ההסדר ברנע נסמך על שיטת המכפיל ההוני. ברנע בחן את מכפילי ההון בחברות נדל"ן אחרות הנסחרות בבורסה המקומית. כך, למשל, הוא מצא שחברות נדל"ן גדולות כמו עזריאלי, מליסרון, בריטיש ישראל ואמות נסחרות במכפיל של 0.9–1.1 על ההון העצמי. מנגד, מכפיל ההון של חברות נדל"ן דומות לאלביט הדמיה, שעיקר פעילותן הוא בחו"ל כמו אלוני חץ וגזית גלוב, נע בטווח של 0.7–1, כשמכפיל ההון נמוך יותר אם חלק משמעותי מהפעילות של החברה הוא במזרח אירופה. לאור זאת, עולה תהייה לגבי המכפיל המתאים ביותר שבו יש להשתמש לשם הערכת שוויין של מניות אלביט הדמיה המשועבדות לפועלים.

אמיר ברנע צילום: יובל חן

אמיר ברנע צילום: יובל חן

המסקנה של ברנע היא כי "מכפיל סביר לחברה שלאחר הסדר חוב שמביא בחשבון, מצד אחד, את המשבר הפיננסי שבו נמצאה ואת הקושי במימוש ומימון נכסים במזרח אירופה, ומצד שני, את שווי השוק של הפעילות שאיננה מיוצגת בהון הפיננסי המאזני של החברה כמו פעילות המדיקל ושווי הפלטפורמה היזמית הוא בתחום של 0.6–1 או בממוצע 0.8%".

עם זאת גורס ברנע, כי התייצבות הכלכלה במזרח אירופה, מימוש נכסים רווחי והצלחה בהשבחת נכסים יתרמו לשווי מניות החברה הן עקב העלייה ב־NAV וההון העצמי והן עקב העלייה במכפיל ההוני שצפוי להגיע ל־1. זאת, על סמך ממוצע המכפיל ההוני שבו נסחרה אלביט הדמיה לפני שדווח על בעיות במימון החוב.

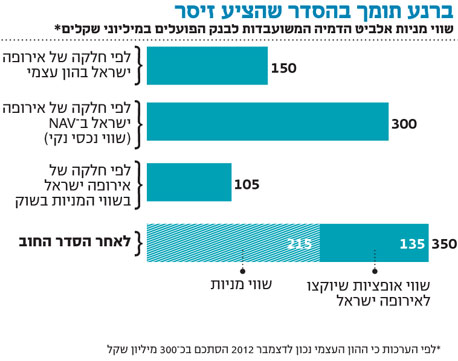

בינתיים, בהנחה שההון העצמי של אלביט הדמיה יעמוד לאחר ההסדר על 2.7–2.8 מיליארד שקל, במכפיל של 0.8 מתקבל לחברה שווי של 2.1–2.2 מיליארד שקל. מכאן ששווי מניות אלביט הדמיה שבידי אירופה ישראל יעמוד על 215 מיליון שקל (לא כולל שווי האופציות). שווי האופציות שיוקצו לאירופה ישראל במסגרת ההסדר עומד על 120–150 מיליון שקל, כך ששווי מניות אלביט הדמיה הכולל שתחזיק אירופה ישראל — ומכאן גם שווי הבטוחה — יסתכם בכ־350 מיליון שקל.

שיפור מעמד

בהנחה שהערכותיו של ברנע לגבי ההון העצמי של החברה לסוף דצמבר נכונות, שווי הבטוחה טרם ההסדר עמד נכון לסוף 2012 על כ־150 מיליון שקל במונחי הון עצמי, כ־300 מיליון שקל במונחי NAV וכ־105 מיליון שקל במונחי שווי שוק.

ברנע מציין בחוות הדעת כי אין בידיו אינפורמציה על הערכת הבנק, בניהולו של ציון קינן, לגבי שווי אלביט הדמיה לפני הסדר החוב. לדבריו, ייתכן שהבנק מעריך כי מחיר השוק מושפע מהיעדר הסדר שיאפשר לחברה לפעול בטווח ארוך, וגם מעריך ששווי פעילות החברה אינו מתבטא בהון העצמי המאזני.

לסיכום כאמור, ברנע קובע כי הסדר החוב המקורי משפר את מעמדו של הפועלים כנושה מול אלביט הדמיה ובעל השליטה בה מוטי זיסר, בכל תרחיש סביר של שווי נכסי החברה. "שווי המניות המדוללות שמגבות את החוב גבוה משווי המניות ללא דילול וללא המרת החוב הלא מובטח של החברה. הערכה זאת עומדת גם אם לדעת הבנק קיים אפסייד לשווי נכסי החברה, זאת עקב הכללת אופציות כחלק מהבטוחה שקולטות את האפסייד לבנק", כותב ברנע.

מקורבים לבנק מסרו כי הסדר החוב הוא בין בעלי החוב לאלביט הדמיה, כשבנק הפועלים פועל לקבל צו כינוס על מנת למכור את המניות.