הטריק של מנהלי הקרנות: למזג ולדלג על הפחתת דמי הניהול

מנהלי קרנות הנאמנות התחייבו להוריד את דמי הניהול במסגרת רפורמת עמלות ההפצה, אך עקפו את ההפחתה על יד מיזוג קרנות זולות לתוך קרנות עם דמי ניהול גבוהים – ובכך העלו לצרכנים את דמי הניהול. רשות ני"ע חייבה להפחית אותם בחזרה

רשות ני"ע מנעה באחרונה מבתי ההשקעות לייצר מסלול עוקף להורדת דמי הניהול בקרנות הנאמנות בעקבות רפורמת עמלות ההפצה. לפני חודש אישרה הכנסת תקנות שיזמה רשות ני"ע בראשות פרופ' שמואל האוזר, שבמסגרתן ירדו באופן משמעותי עמלות ההפצה שגובים הבנקים ממנהלי קרנות עבור שיווק הקרנות לציבור.

- רשות ניירות ערך תקים ועדה לטיפול בירידה במחזורי המסחר בבורסה

- לאומי: "בשנה שעברה מחקנו 400 מיליון שקל לציבור לעסקים קטנים"

- ח"כ זנדברג להאוזר: "לחקור חשד לשימוש במידע פנים מביטול עסקת כיל פוטש"

עם כניסתן לתוקף של התקנות במאי, נדרשו מנהלי הקרנות להפחית לתקופה של חצי שנה את דמי הניהול שהם גובים, בגובה ההפחתה שממנה ייהנו בעמלות ההפצה שהם משלמים לבנקים.

מנהלי הקרנות סיכמו עם הרשות כי דמי הניהול יופחתו לרמה שבה עמדו בסוף 2012, זאת כדי למנוע מצב שבו מנהלי הקרנות יעלו את דמי הניהול לפני כניסת התקנות לתוקף. אלא שבאחרונה הבחינו ברשות כי כמה בתי השקעות המציאו בתחילת השנה מסלול עוקף שמאפשר להעלות דמי הניהול על ידי מיזוג של שתי קרנות לקרן אחת - כאשר הקרן עם דמי הניהול הנמוכים מוזגה לתוך קרן עם דמי ניהול גבוהים יותר, למרות ההפחתה שבוצעה במסגרת הרפורמה. כך שבפועל ההפחתה ללקוח עדיין היתה קטנה מאשר התחייבו.

שמואל האוזר צילום: אוראל כהן

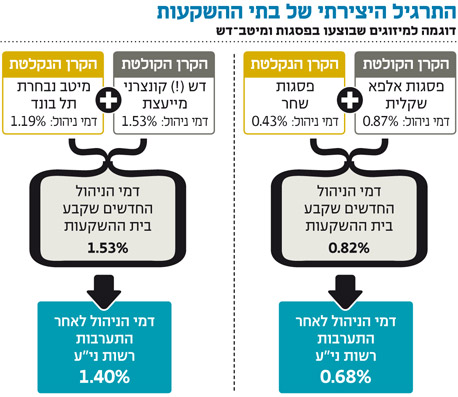

שמואל האוזר צילום: אוראל כהן כך, למשל, בעקבות מיזוג בתי ההשקעות דש ומיטב, מיזגו בבית ההשקעות החדש שורה של קרנות דומות שפעלו הן בדש והן במיטב. לדוגמה, קרן מיטב נבחרת תל בונד שגבתה דמי ניהול של 1.19% מוזגה לקרן דש (!) קונצרני מייעצת שגבתה דמי ניהול גבוהים יותר של 1.53%. במצב כזה המשקיעים בקרן של מיטב הפכו לפתע למשקיעים בקרן ממוזגת שדמי הניהול בה גבוהים משמעותית.

גם בית ההשקעות פסגות מיזג את קרן פסגות שחר שגבתה דמי ניהול של 0.43% לקרן פסגות אלפא שגובה דמי ניהול כפולים של 0.87%, ובחברת הקרנות של איילון מיזגו קרן כספית בדמי ניהול של 0.25% לקרן שקלית (2–1 שנים) שגובה דמי ניהול של 0.65%. ברשות מאוד לא אהבו עקיפת הרפורמה, ודרשו מהנאמנים של בעלי היחידות של קרנות הנאמנות להפחית את דמי הניהול, תוך הבהרה לנאמנים בבתי השקעות שביצעו או בכוונתם לבצע מיזוגים החל מתחילת השנה — מיטב־דש, הראל, פסגות ואיילון — כי כל חברת קרנות חייבת שממוצע דמי הניהול שגבתה בכל הקרנות שלה לא ישתנה כלפי מעלה מתחילת השנה ועד תום ההתחייבות להפחתת דמי הניהול (חצי שנה).

בעקבות זאת, דיווח מיטב־דש כי בכוונת מנהל הקרן לבצע הפחתה בדמי הניהול של הקרן הקולטת מיום המיזוג, כך שדמי הניהול בה ישקפו את ממוצע דמי הניהול בין הקרנות המתמזגות נכון לסוף 2012. בתי השקעות שביצעו החל מתחילת השנה מיזוגים של קרנות באופן דומה או שיבצעו מיזוגים בחצי השנה הקרובה עד תום תקופת ההתחייבות להפחתה, יידרשו לפעול באופן דומה. ל"כלכליסט" נודע כי בכוונת הרשות להוציא הנחיה שתחייב את כל מנהלי הקרנות באופן קבוע — וללא קשר לרפורמה בעמלות ההפצה — למזג קרנות רק באופן שבו דמי הניהול יהיו ממוצעים בין הקרן הקולטת לנקלטת, וזאת כדי למנוע מצבים שבהם לקוח רוכש קרן בדמי ניהול ממוצעים ומוצא עצמו בקרן עם דמי ניהול גבוהים.