מחזיקי האג"ח של חבס תומכים בהצעה של אספן - תספורת של 38%

על פי הצעתה המשופרת של אספן תעביר אספן לידי חבס 70 מיליון שקל כנגד הקצאת 56% ממניות החברה

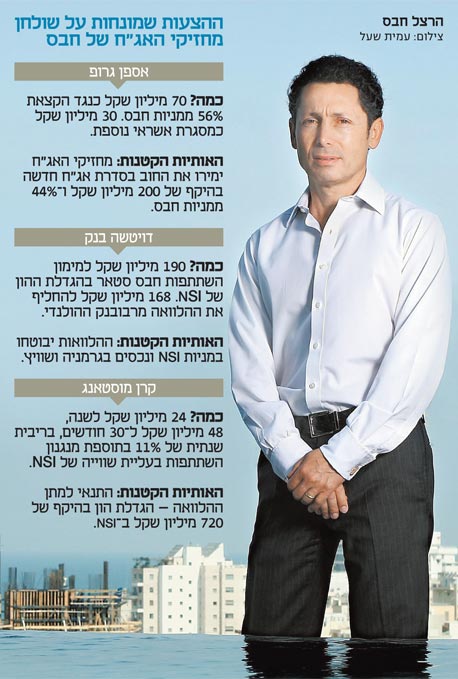

רוב מחזיקי האג"ח של חברת חבס החליטו לתמוך בהצעת המתווה להסדר חוב של אספן גרופ. בהצעה הנגדית של בי.ג'י. איי תמכו 1.96% בלבד מהמחזיקים. לשתי ההצעות האחרות, של דויטשה בנק וקרן מוסטנג, לא היו תומכים בכלל.

- חבס: הדרך להסכם כולל עוד ארוכה

- אקטיביות בלי מוסדיים

- אספן משפרת בפעם השלישית את הצעתה למחזיקי אג"ח חבס

משכך, כעת נסללת ביתר קלות דרכו של רוני צארום, בעל השליטה באספן, להיכנס לנעליו של הרצל חבס, בעליה הנוכחיים של חבס. כעת יצטרכו בהמשך הדרך בעלי אגרות החוב לקבל את אישורו של בית המשפט.

ההצעה של אספן, אותה ליוותה גיזה זינגר אבן, היא ההצעה המשופרת השלישית של אספן גרופ, וזאת לאחר שנציגות המחזיקים המליצה בהתאם לקבל את ההצעה החדשה. על השולחן של בעלי אגרות החוב היו ארבע הצעות: של דויטשה בנק, של קרן מוסטאנג הישראלית, של אספן ושל בי.ג'י.איי. על פי הצעתה המשופרת של אספן, שקיצרה את תקופת בדיקות הנאותות מחודש לשבועיים, תעביר אספן לידי חבס 70 מיליון שקל כנגד הקצאת 56% ממניות החברה. הכסף שיוזרם יושקע במניות NSI. בנוסף תעמיד אספן במידת הצורך מסגרת אשראי נוספת לשנה בגובה של עד 30 מיליון שקל, אף היא לתמיכה באחזקה ב־NSI. סכום נוסף של 6 מיליון שקל יתווספו למסגרת האשראי ויוכלו לשמש את חבס למימון התחייבויותיה השוטפות.

ההצעה של אספן משקפת תספורת של 38% לחוב של 450 מיליון שקל של החברה למחזיקים. במתווה המשופר, מחזיקי האג"ח ויתר נושי חבס ימירו את חוב החברה כלפיהם בשתי סדרות אג"ח חדשה בהיקף של 200 מיליון שקל וב-44% ממניות חבס. מחצית מהאג"ח החדשות יפרעו בתשלום אחד לאחר שש שנים ממועד הקצאתן, כשהן צמודות למדד ונושאות ריבית שנתית של 4.5%. המחצית השנייה תועמד לפירעון בשישה תשלומים עד לתום תשע שנים, כשהן צמודות למדד ונושאות ריבית שנתית של 5%. אספן הסכימה שבהנפקת זכויות עתידית היא תהיה לפי שווי של 120 מיליון שקל לחברה ולא 100 כפי שהיה במקור.

במועד השלמת ההסדר בעלי המניות הנוכחיים של חבס לא יחזיקו עוד במניות החברה וכל כתבי האופציה למניות החברה יבוטלו. אספן ציינה בהצעתה המקורית כי ההצעה נכתבה בהסכמה מלאה עם נציגות מחזיקי אג"ח, הכוללת את עופר גזית (נציגות סדרה 12) ויוני שר וגיל לופובי'ץ מבתי ההשקעות הראל ופסגות (סדרה 4) - מה שכפי הנראה סלל ביתר קלות את הדרך לקבלת ההמלצה של הנציגות על ידי המחזיקים עצמם.

מטרת כל ארבעת ההצעות היא לאפשר לחבס להמשיך ולהפעיל את החברה כ'עסק חי', ולבצע מימון מחדש בהיקף גדול מהקיים (ובתנאים גמישים יותר) בהשקעתה במניות החברה־הנכדה NSI (המוחזקת על ידי החברה הבת חבס סטאר - 74%), ולשמור את השליטה בה.

בתוך כך, עידכנה חבס בסוף השבוע כי חרף התנודתיות במניית חברת הבת NSI היא עדיין אינה נדרשת לשעבד עוד מזומן בגין עליית היחס בין סכום ההלוואה לשווי המניות של NSI מעל 50%. מדובר בפיקדון המשועבד לרבו בנק ההולנדי בגין הלוואה של 55 מיליון יורו אותה לקחה לרכישת השליטה (20.5%) בקרן הריט.

בחודשיים האחרונים, לנוכח ירידות השערים החדות בשער מנית NSI נדרשה חבס להגדיל את הביטחונות הנזילים המשועבדים לבנק המממן וזאת על מנת להימנע מהפרת תנאי הסכם ההלוואה. מנגנון התאמת הביטחונות בהלוואה נבחן מדי יום ונקבע בו שהיחס בין סכום ההלוואה, בניכוי פיקדון שהעמידה חבס לטובת הבנקים המממנים לבין השווי של מניות NSI, לא יעלה על 50% וככל שישנה הפרת תנאי זה הרי שזו צריכה להיות מתוקנת תוך חמישה ימי עסקים. חבס מציינת בהודעה כי רק אם היחס יירד במהלך חמישה ימי עסקים רציפים היא תידרש להגדיל את הביטחונות.

היום עלתה עלתה מניית NSI בשיעור של 1.47% בבורסת היורונקסט לרמת מחיר של 5.05 יורו (שווי שוק של 345 מיליון יורו) המשקף לאחזקתה של חבס בקרן הריט שווי שוק של 70.7 מיליון יורו. היקף ההלוואה שקיבלה, בניכוי פיקדון של 18.9 מיליון יורו שכבר הופקד לטובת הבנקים, עומד על 36.1 מיליון יורו, כלומר יחס החוב לבטוחה עומד על 51% כיום.

הרצל חבס מסר בתגובה: "אנו מכבדים את בחירתם של מחזיקי אגרות החוב לאמץ את הצעת חברת אספן, ונפעל כמובן ברוחה מתוך שאיפה להשלימה בהקדם. הנהלת החברה ואנכי נמשיך בשיתוף הפעולה ההדוק עם המחזיקים ונציגיהם ואף נסייע כמיטב יכולתנו בידם של נציגי חברת אספן. צוות ההנהלה והעובדים מחויב לחלוטין כתמיד לשרת את ענייני החברה, וככל שיינתן לו, יעמיד לרשות הצדדים את כל הניסיון, הכישורים והמקצועיות הנדרשים בשעה כה רגישה. שאיפתנו הינה לסייע בהעלאת החברה, במהירות המרבית, לפסים חיוביים ולרווחיות".