אלטשולר נגד אנטרופי: ""זו החלטה עסקית למכור את כת"ש, למה הם מתערבים?"

חברת הייעוץ המליצה שבוע שעבר להצביע נגד אישור עסקת מיזוג כלל תעשיות לתוך החברה־האם אקסס של לן בלווטניק. אנטרופי חולקת על גורמים מייעצים אחרים בנוגע להערכת שווי כת"ש ועתיד נכסי החברה

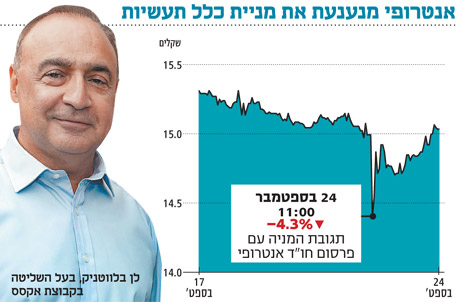

חוות דעת שהוציאה חברת הייעוץ אנטרופי ממליצה לגופים המוסדיים המחזיקים במניות כלל תעשיות (כת"ש) להצביע באסיפה שתתקיים ביום שלישי הקרוב נגד אישור עסקת המיזוג של החברה־האם, אקסס תעשיות האמריקאית שבשליטת לן בלווטניק המיוצגת על ידי ליאור פייס, מנכ"ל רוסאריו קפיטל.

- אנטרופי ממליצה למוסדיים לתמוך במיזוג כור ודסק"ש

- אנטרופי תומכת: תכנית התגמול של בכירי כלל ביטוח בדרך לאישור

- אנטרופי מתקשה לתמוך במדיניות התגמול בחברות הדואליות

אקסס אמורה לרכוש את יתרת המניות של כת"ש (50.1%) במחיר של 15.8 שקל למניה ובתמורה כוללת של 1.27 מיליארד שקל. שווי החברה בעסקה הנו 2.5 מיליארד שקל, בדומה לשווי שבו רכש בלווטניק את השליטה בחברה מידי נוחי דנקנר ואי.די.בי פתוח במאי 2012.

המלצת אנטרופי שנויה במחלוקת, וחלק לא קטן מהמוסדיים שעמם שוחחנו ושמחזיקים במניות הודיעו כי יצביעו בניגוד לה ויתמכו בעסקה. ל"כלכליסט" נודע כי בית ההשקעות הגדול פסגות, היחיד שאינו משתמש בשירותי הייעוץ של אנטרופי אלא במחלקה פנימית שלו שהקים לשם כך, צפוי לתמוך בעסקה.

חלק ניכר נוסף מהגופים המוסדיים כמו מגדל, מנורה והפניקס צפויים גם הם לתמוך בעסקה תוך התבססות על אנליזה פנימית שקבעה כי מדובר בשווי הוגן. חלק אחר, קטן יותר, צפוי לקבל את המלצתה של אנטרופי.

גילעד אלטשולר, שבית ההשקעות שלו מחזיק ב־7.8% ממניות כלל תעשיות, אמר בסוף השבוע: "הקטע הזה של אנטרופי הזוי. אם הם רוצים לנהל השקעות, שיפתחו בית השקעות וינהלו כסף ללקוחות. ההחלטה אם למכור זו החלטת השקעה מוחלטת. אני לא מבין למה הם מתערבים".

בלווטניק מבקש למחוק את החברה, בין היתר, בשל מגבלת מס שלא מאפשרת לו להגדיל את חלקו בגיוס הון מעבר ל־49.9% ובלי שהדבר ייחשב אירוע מס. אנטרופי טענה כי לא קיבלה חו"ד מיסויית כזו.

נקודת הכדאיות המובהקת

כת"ש נעזרה בהערכת שווי שהכינה לאומי פרטנרס ושקיבלה תיקוף נוסף לגבי הנכס העיקרי של כלל - משאב, על ידי פירמת רואי החשבון PwC. כת"ש אף מינתה ועדה בלתי תלויה שהיועצים לה היו פרופסור לוסיאן בבצ'וק ופרופסור אסף חמדני ומשרד עו"ד מטרי־מאירי.

אנטרופי לא הסתפקה בשמות אלה וביקשה למנות גורם חיצוני משלה שיבחן את נושא הנכס משאב והפגיעה האפשרית של הרגולציה בחברה. לטענת אנטרופי החברה סירבה לשמות שהציעה, ובהם שלומי פריזט וירום אריאב, אולם מבירורים עולה כי הדברים אינם מדויקים וכי החברה הסכימה לפחות לחלק מהשמות שהציעה אנטרופי.

לאומי פרטנרס בראשות ירון בלוך העריכה את הטווח ההוגן של מחיר מניית כת"ש בין 13.4 ל־18 שקל למניה (לפי שווי שבין2.11 ל־2.83 מיליארד שקל). אנטרופי טענה כי ראוי היה לקבוע את מחיר העסקה בטווח העליון של הערכת השווי ולא הטווח הממוצע. אנטרופי טענה כי הטווח הרחב לשווי לעסקה מקשה על היכולת להסתמך על השווי הממוצע כנקודה המייצגת כדאיות מובהקת.

"אנטרופי מסתייגת מעסקאות בעלי עניין בשל עדויות רבות שהן משמשות לתיעול ערך מהחברה אל בעל העניין", ציינה אנטרופי בהמלצה שהתקבלה בתום דיונים עם נציגי החברה. אך כיצד קביעה זו רלבנטית לעסקה שעל הפרק, שבה מציע בעל השליטה לקנות את הציבור החוצה? זו לא עסקת בעל עניין רגילה, ולכן אמירת אנטרופי בדבר תיעול ערך מהחברה לבעל השליטה אינה רלבנטית כאן.

המלצת אנטרופי מתבססת בעיקר על שווי משאב (מפעל המלט נשר וחברת תעבורה שבה מחזיקה כת"ש ב־50%). נשר מצויה בעיצומה של סערה שמובילה לרפורמה במחירי המלט. לאומי פרטנרס הציגה שני תרחישים: הבסיס הגבוה והבסיס הנמוך, בהתאם לפגיעה האפשרית במחירי המלט.

באנטרופי מסתייגים וטוענים שהערכת השווי של לאומי פרטנרס לא מציגה את התרחיש הבסיסי ביותר כי שוק המלט יישאר כפי שהוא. זאת למרות ההתבטאויות האחרונות של שר התעשייה והכלכלה נפתלי בנט ושר האוצר יאיר לפיד, על כוונותיהם לטפל במונופולים. כלומר מחד טוענת אנטרופי כי הטווח רחב ומקשה על היכולת להסתמך על השווי הממוצע כנקודה מייצגת, ומאידך היא רוצה תרחיש קיצון שרק ירחיב את הטווח הזה, ומה עם תרחיש הקיצון השני שגם ממנו לאומי נמנע? לא מצאנו תשובה לכך בחוות הדעת של אנטרופי.

למרות זאת, אנטרופי המליצה ללקוחותיה לדרוש מבלווטניק מחיר למניית כת"ש המתקרב לטווח העליון של הערכת השווי של לאומי פרטנרס. אנטרופי עוד מציינת שיום לפני הצעת הרכש ירדה מניית כלל תעשיות ב־10% במסחר בבורסה לאור הדלפות ראשונות מהחלטות ועדת הרשקוביץ' לתקשורת, וכי בנטרול המסחר ביום זה הפרמיה של העסקה על מחיר המניה הוא 12% בלבד.

גילעד אלטשולר צילום: עמית שעל

גילעד אלטשולר צילום: עמית שעל מחלוקת על הערכת שווי

בחו"ד ראשונית שהפיצה אנטרופי ללקוחותיה ב־18 בספטמבר היא ציינה שלהערכתה קיים פער של בין 500 מיליון שקל למיליארד שקל (היה גורע 3.2 שקל ממחיר המניה) בין שווי משאב בעסקה המוצעת לעסקת לבנת שבוטלה.

מאוחר יותר פרסמה מכתב אחר שבו הודתה כי טעתה בהערכותיה, והורידה את הפער ל־530–370 מיליון שקל. זאת אף שקיבלה הבהרות מלאומי פרטנרס ומכת"ש, המסבירות כי נכון לפברואר 2012 שווי משאב (100%), כולל נכס מהוון של דמי ניהול של 44 מיליון שקל בשנה שמשאב היתה משלמת לכת"ש, הוא 440 מיליון שקל. כך שבניכוי דמי הניהול האלו שווי משאב הוא 1.96 מיליארד שקל, ובשקלול העובדה שלבנת היה אמור לקבל את כל דמי הניהול של משאב - אף שהיה רוכש רק 55% - שווי משאב הוא 1.8 מיליארד שקל בלבד.