אמון המשקיעים בבזן נמצא צעד אחד לפני התהום

הפחד מהורדת דירוג, חשש מחזיקי האג"ח מאי־עמידה בהתחייבויות וההרעה הנוספת במצבה של פטרוכימיים - בזן צועדת על מדרון חלקלק

פאניקה, זו ככל הנראה הדרך הטובה ביותר להמחיש את בריחת המשקיעים מבזן אתמול במסחר בבורסה בתל אביב. מניית החברה המפעילה את בתי הזיקוק בחיפה צללה אתמול ב־9.2% במסחר עם מחזור חריג של 35 מיליון שקל - פי 3.5 מהמחזור הממוצע במניה בחודש האחרון. בכך השלימה המניה צניחה של 14% בשלושה ימי מסחר בלבד ו־40% מתחילת השנה.

הדבר ניכר באג"ח בשלוש הסדרות הסחירות של בזן - א' עד ג' - שאיבדו כ־5% אתמול. אג"ח בזן ג', הסדרה הקצרה ביותר הגיעה אתמול כבר לתשואה לפדיון של 17.8%.

הירידות לא דילגו כמובן על בעלת השליטה, פטרוכימיים (30.7%), הנמצאת כבר כיום בהליך ארגון חובותיה. מניית פטרוכימיים איבדה אתמול 7.2%, כשהאג"ח שלה צנחו בחדות, ואג"ח פטרוכימיים ו' צנחה ב־15.2%.

הירידות אתמול הובילו להחרפה במצבה של פטרוכימיים, לאחר שרק ביולי האחרון הגיעה להסכמות על הקלות מול הבנק המממן שלה - הפועלים - שלו משועבדות 11.97% ממניות בזן. פטרוכימיים התחייבה שהיחס בין שווי המניות המשועבדות לבנק לבין שווי החוב (300 מיליון שקל) לא יהירד מתחת ל־1.1, אך אתמול פטרוכימיים כבר נמצאה בהפרה.

ברקע לירידות אתמול בבזן - חשיפת "כלכליסט" כי מחזיקי האג"ח של בזן דורשים מהחברה לישראל להזרים כסף לחברה. הסיבה העיקרית לדרישה של מחזיקי האג"ח נובעת מחשש המחזיקים מכך שהחברה לא תעמוד בהתחייבויותיה במועדן.

הירידה בתוצאות התפעוליות שהופיעה בדו"חות הרבעון השני של החברה הובילה כבר ביום רביעי - יום לפני ההודעה על כינוס ישיבת הנאמנים של האג"ח הסחירות של בזן - להודעה כי החברה קיבלה כתב ויתור מאמות מידה שאליהן התחייבה בפני נאמני האג"ח הבלתי סחירות שלה.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

בזן מחויבת לרף מינימלי של תזרים EBITDA, יתרת הון עצמי מאוחד ועוד. הבדיקה צריכה להיעשות לפי מאזן החברה נכון לסוף הרבעון השלישי, שבו החברה ככל הנראה אינה עומדת בדרישות בעקבות המשך הפסדים שעליהם היא צפויה לדווח ברבעון השלישי. בזן הגיעה להסכמת ויתור מנאמני האג"ח בתמורה של תוספת ריבית חד־פעמית של 0.25%. קבלת מכתב הוויתור ככל הנראה הובילה להדלקה של נורה אדומה בקרב יתר מחזיקי החוב של בזן.

בדרך להנפקה נוספת?

בבדיקה עם משקיעים נודע כי החשש המיידי הוא להורדת דירוג לחברה על רקע תוצאות חלשות הצפויות ברבעון השלישי. בדירוג האחרון של החברה שביצעה S&P מעלות נכתב בבירור כי בזן צפויה לספוג הורדת דירוג אם יחס החוב ל־EBITDA יעלה על פי שבעה בשנת 2013 ולא ישתפר לרמה של פי שישה ב־2014.

בדו"ח של חברת הדירוג כתבו ביוני האחרון כי "תרחיש זה אפשרי אם מרווחי הזיקוק והפטרוכימיה יישחקו, תיווצר תפוקה נמוכה מהמצופה או עלייה חדה במחיר הנפט". נכון ל־2012, מכפיל ה־EBITDA לחוב של בזן עמד על יותר ל־20. בזן צפתה כי תצליח לרדת לרמה מתחת לשבעה השנה, אך נראה שבשל עליית מחירי הנפט, ושחיקת המרווחים, בזן לא תצליח לעמוד ברף.

בנוסף, ל"כלכליסט" נודע כי החברה מנהלת גישוש בקרב המוסדיים על אפשרות להנפיק אג"ח נוספות. ביצוע גיוס חוב נוסף, שיגדיל כמובן את יחס החוב ל־EBITDA, בשילוב החשש מהורדת דירוג הוביל ללחץ מתגבר אתמול על ניירות החברה בבורסה.

לבזן שני בעלי שליטה - החברה לישראל, שבשליטת עידן עופר, המחזיקה ב־37% מהחברה ופטרוכימיים (30.7%) שבשליטת דיוויד פדרמן. אלא שהמחזיקים לא יכולים לטפח ציפיות להזרמת כסף מצד פטרוכימיים שנמצאת אף היא בהליכי הסדר חוב. החברה לישראל, מצד, התריעה כבר בהסדר אחר בחברה־בת נוספת, צים, כי לא תזרים כסף להסדר שני. בשל היעדר איתות אחר, מחזיקי האג"ח של בזן חוששים שהחברה לישראל לא תזרים גם כסף לבזן.

גיל בשן, אנליסט האנרגיה ב־אי.בי.אי שירותי בורסה אמר ל"כלכליסט" כי "בזן במחזור עסקי שלילי בשל חולשה במרווחי הזיקוק. כל זה מוביל לירידה ברווח ובתזרים המזומנים, שמשמעותה - לאור המינוף הגבוה של החברה - שאלות לגבי יכולת שירות החוב". בשן מדגיש כי "אם תהיה ירידה במחיר הנפט התמונה תתהפך".

נכון לדו"חות הרבעון השני, לבזן יש עודף של 592 מיליון דולר בתזרים המזומנים מפעילות שוטפת. עם זאת, מחזיקי האג"ח חוששים כי מחזיקי האג"ח של החברה־הבת כרמל אולפנים (כאו"ל) יחלטו את הערבות שבזן העניקה לה בשל אי־עמידה צפויה באמות מידה פיננסיות. ערבות זו נדרשה כדי למנוע העמדת האג"ח של כאו"ל לפירעון מיידי במצב שבו דירוג האג"ח יירד בדרגה אחת, בהתאם לקבוע בשטר נאמנות האג"ח של כאו"ל.

אלא שבספטמבר האחרון החליטה חברת דירוג האשראי מידרוג להוריד את דירוג האג"ח מסדרה א' של כאול ברמה אחת לדרגה של Baa1. הורדת הדירוג בוצעה חרף העמדת הערבות של בזן, וכעת המחזיקים חוששים כי הערבות תחולט, מה שיגביר את הסיכון לאי־החזר החוב כלפיהם.

הבנק יסגור את הברז?

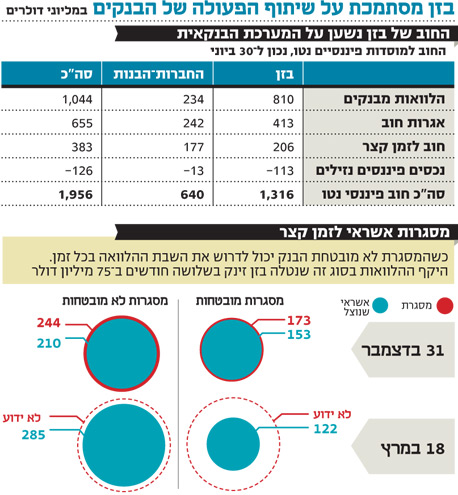

קבוצת בזן נחשבת לאחת מצרכניות האשראי הגדולות במשק הישראלי, כשבסוף הרבעון השני של 2013 הסתכם היקף החוב הפיננסי של הקבוצה ב־2.1 מיליארד דולר. אמנם מדובר בירידה של כ־325 מיליון שקל לעומת היקף החוב בסוף 2012, אך גם ביתרות הנזילות של הקבוצה נרשמה ירידה ואלו התכווצו במחצית הראשונה של 2013 ב־143 מיליון דולר, ל־126 מיליון דולר בלבד.

המערכת הבנקאית היא ספק האשראי המרכזי של קבוצת בזן, ובסוף הרבעון השני החוב כלפיה עלה על 1 מיליארד דולר. בזן מסתמכת על המערכת הבנקאית גם לצורך מימון צרכיה השוטפים באמצעות מימון בנקאי לזמן קצר (הלוואות On Call) ומאשראי חוץ בנקאי לזמן קצר מגופים מוסדיים.

מסגרות האשראי של בזן בסוף 2012 הסתכמו ב־417 מיליון דולר, מתוכם 173 מיליון דולר מסגרות מובטחות, ואילו החלק הארי של המסגרת - 244 מיליון דולר - מוגדר כמסגרת לא מובטחת, קרי - לא נחתם לגביו מסמך מחייב מול הגוף המממן.

היקף החוב הגבוהה של בזן לטווח קצר - ובפרט ההשענות של הקבוצה על מסגרות אשראי לא מובטחות - הוא נקודת חולשה פיננסית קריטית. היכולת של הבנקים לדרוש את פירעון האשראי באופן מיידי ו"לסגור את הברז" היא איום מוחשי המרחף מעל ראשה של החברה. עובדה זאת באה לידי ביטוי גם בדו"ח דירוג האשראי שפורסם לבזן על ידי S&P מעלות ובו נכתב ש"שינוי בנכונות של הבנקים למחזר את האשראי של החברה, ישפיע לשלילה על פרופיל הנזילות של החברה".

עקב אכילס של קבוצת בזן, הן בבזן עצמה והן בחברות־הבנות, הוא הגירעון בהון החוזר - יחס המעיד על כך שהיקף ההתחייבויות השוטפות עולה על היקף הנכסים השוטפים. בסוף הרבעון השני של 2013 היקף הגירעון בהון החוזר של בזן בדו"ח המאוחד עמד על כ־588 מיליון דולר, ועל כ־548 מיליון דולר במאזן של החברה (סולו). גם החברה־הבת כאו"ל סובלת מאותם סימפטומים המעידים על קשיים אפשריים בשירות החוב, ולה גירעון של 135 מיליון דולר בהון החוזר.

עידן עופר החברה לישראל צילום: אוראל כהן

עידן עופר החברה לישראל צילום: אוראל כהן המוסדיים הופתעו

כפי הנראה, הצניחה במחיר האג"ח של בזן הפתיעה לפחות חלק מהגופים המוסדיים. בשלהי יולי השנה גייסה בזן כ־400 מיליון שקל בהנפקה פרטית של אג"ח א'. מחיר האג"ח בהנפקה נקבע על 112.75 אג', ובהתחשב בירידות שנרשמו באג"ח בימים האחרונים, מדובר בהפסד של כ־5%.

בזן ייעדה את תמורת ההנפקה למיחזור החוב הקיים ולפעילות העסקית של החברה. האג"ח שהונפקו במסגרת הגיוס אינן מובטחות בשעבוד כלשהו.