ניתוח כלכליסט

בין גז לנדל"ן מניב: הפלונטר שאקויטל תצטרך לפרום

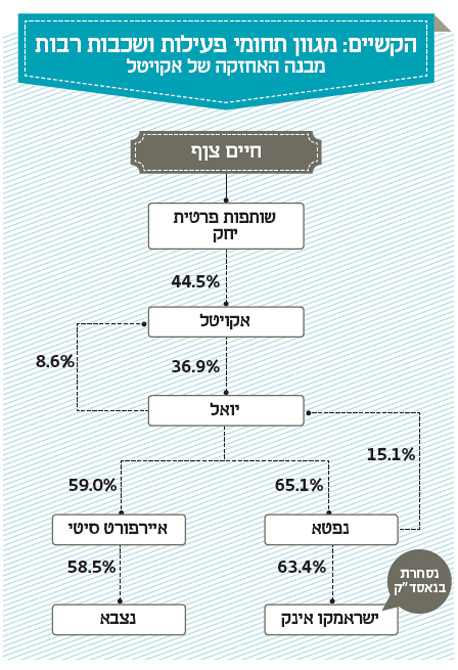

הקבוצה שבשליטת חיים צוף מחזיקה במספר רב של חברות העוסקות בשני תחומי פעילות: הנפט והגז והנדל"ן המניב. אקויטל מחזיקה במגוון חברות ולכן הדרישות הרגולטוריות הניצבות בפניה מורכבות יותר. אחד הפתרונות האפשריים: הצעת רכש לאקויטל

תרשים עץ האחזקות של אקויטל, כפי שהתפרסם בדו"ח הכספי השנתי של החברה, מתפרס על פני ארבעה עמודים. עדות למבנה המורכב והסבוך של הקבוצה שבשליטת חיים צוף. למעשה, יש תמימות דעים כי אחרי הפירמידה של אי.די.בי, זאת של אקויטל היא הקשה ביותר לפיצוח בכל הקשור לדרישות של חוק הריכוזיות. שווי השוק המצרפי של חמש החברות בקבוצת אקויטל, הנחשבות לשכבות על פי חוק, מגיע ל־11.5 מיליארד שקל, 4.8 מיליארד שקל מתוכם מוחזקים על ידי הציבור והיתרה על ידי החברות בקבוצה.

קבוצת אקויטל פועלת כחברת אחזקות ומחזיקה במספר רב של חברות העוסקות בשני תחומי פעילות: תחום הנדל"ן המניב והבנייה למגורים ותחום הנפט והגז. בכל אחד משני תחומים אקויטל נדרשת לבצע התאמות מבניות כדי לקפל את הפירמידה ולצמצם את מספר השכבות שלה לרמה הנדרשת על פי החוק.

תחום הנפט והגז

הצעת רכש לאקויטל

אקויטל פועלת בתחום הנפט והגז בעיקר באמצעות אחזקתה בחברת נפטא - חברה ישראלית לנפט. נפטא מחזיקה בכ־17.7% בשותפות ישראמקו נגב, וכמו כן היא בעלת השליטה בישראמקו אינק.

בעוד ישראמקו אינק הנסחרת בנאסד"ק חומקת מתחולת חוק הריכוזיות, נפטא נופלת בהגדרה של "שכבה שלישית" היות שהיא מוחזקת על ידי שתי חברות ציבוריות הנסחרות בבורסה בתל אביב: יואל ואקויטל.

קבוצת אקויטל נהנתה בשנה האחרונה מההתפתחויות החיוביות במאגר תמר ומההסכמים למכירת גז טבעי שנחתמו עם צרכנים שונים. מנגד, פיתוח מאגר תמר חייב גם השקעות בהיקפים נרחבים. רק בשלושת החודשים הראשונים של 2013 הסתכמו השקעות הפיתוח ב־587 מיליון שקל.

כדי לעמוד בדרישות החוק, עומדות בפני הקבוצה של צוף שתי חלופות מרכזיות: האחת, לבצע הצעת רכש למניות אקויטל והשנייה ללכת למהלך של מיזוג בין אקויטל לחברה־הבת, יואל. הצעת רכש לאקויטל - החברה שבראש הפירמידה - נראית כמהלך בעל הסיכוי הגבוה יותר למימוש לנוכח העובדה שמדובר בחברה עם חוב ציבורי זניח של כ־70 מיליון שקל בלבד. לא רק זאת, אלא גם העובדה ששווי השוק הנוכחי שלה הוא הנמוך ביותר מבין כל החברות בקבוצה – 900 מיליון שקל - הופך את האפשרות של הצעת רכש לממשית. גורם נוסף שמגדיל את ההסתברות להצעת הרכש הוא ששווי השוק של מניות אקויטל המוחזקות על ידי הציבור עומד על 423 מיליון שקל בלבד. העובדה שהחברה־הבת יואל מחזיקה ב־8.6% מאקויטל (אחזקה צולבת) תורמת לכיווץ היקף הצעת הרכש, ככל שתתבצע, למניות אקויטל.

לאקויטל אין יתרות מזומנים מספקות לצורך מהלך משמעותי של הצעת רכש ולמעשה סך הנכסים השוטפים של החברה מסתכם ב-3.3 מיליון שקל בלבד. יחד עם זאת, אקויטל נהנית ממינוף נמוך במיוחד. לפי דו"חות הסולו האחרונים שפורסמו, ההון העצמי של אקויטל מהווה כ-88% מהמאזן של החברה. הסעיף המהותי ביותר במאזני החברה הוא יתרת הרווחים הראויים לחלוקה שמגיעים ל-506 מיליון שקל. המינוף הנמוך עשוי לאפשר לאקויטל לקבל אשראי שמממן את הצעת הרכש.

תחום הנדל"ן

מיזוג בין שתי החברות־הבנות

אקויטל פועלת בתחום הנדל"ן המניב בישראל ובאירופה, בעיקר באמצעות אחזקה בחברת איירפורט סיטי. איירפורט סיטי היא גם בעלת השליטה בנצבא החזקות שפועלת בתחום הבנייה למגורים. האתגר של אקויטל בתחום הנדל"ן מורכב יותר, שכן בזרוע זאת קיימות ארבע שכבות שונות בפירמידה שמתחילה באקויטל, ממשיכה ביואל, עוברת באיירפורט סיטי ומסתיימת בנצבא.

קובי מימון צילום: אוראל כהן

קובי מימון צילום: אוראל כהן

בתרחיש שבו אקויטל תימחק בעקבות הצעת רכש, אחת הקומות תימחק והקושי של הקבוצה לעמוד בדרישות חוק הריכוזיות יתכווץ אך לא יחוסל. מחיקת אקויטל משטחת את הקבוצה ומציבה את יואל בראש הפירמידה של צוף. לפיכך, איירפורט סיטי הופכת לחברה בשכבה שנייה ונצבא לחברה בשכבה שלישית. גם לאור זאת, עדיין יהיה צורך בקיפול של נצבא בפרק זמן של ארבע שנים מיום פרסום חוק הריכוזיות בדצמבר 2013.

על פניו, מבחינה תפעולית נראה שהמהלך המתבקש כדי להגיע לשתי שכבות כפי שנדרש בחוק הריכוזיות הוא מיזוג בין איירפורט סיטי והחברה־הבת שלה נצבא. ההיגיון מאחורי המהלך הוא תחום הפעילות המשיק של שתי החברות. היות שמדובר בשתי חברות ציבוריות ששווי אחזקות הציבור בהן על פי מחירי השוק הנוכחיים מגיע במצטבר ל־2.3 מיליארד שקל, אז נראה שהדרך הסבירה למימוש המהלך הוא בדרך של החלפת מניות, באופן שבעלי המניות של נצבא יקבלו מניות איירפורט סיטי. כך ניתן יהיה למחוק את נצבא מבלי להוציא כסף מהקבוצה.

מיזוג בין שתי חברות הנדל"ן מקבוצת אקויטל יחייב לקבל גם את הסכמת מחזיקי האג"ח של שתי החברות למהלך. לנוכח העובדה ששתי החברות נהנות מדירוג גבוה בקבוצת ה־AA, נראה שיש היתכנות לקבל אור ירוק מהמחזיקים.