השורה התחתונה

אג"ח הים התיכון: כל הסיבות לממש רווח באפיק השקלי לטובת הצמוד

משקיעים נוטים להגזים בהערכת האינפלציה לשני הכיוונים. מדד פברואר שעשוי להפתיע ולעלות, מספק עוד סיבה לעבור לתיק אג"ח מאוזן

מדד המחירים לצרכן אשר ירד בינואר ב־0.6% השאיר את הערכות הקונצנזוס הרחק מאחור והצטרף למדדים נמוכים יחסית שהביאו את האינפלציה השנתית המצטברת ל־1.4% בלבד. המדד הנמוך הצטרף לתחושה שברמות המחירים הנוכחיות קשה לצפות שמחירי המוצרים והשירותים ימשיכו לטפס מבלי לפגוע בצריכה, ונראה כי יש להעדיף את האפיק השקלי בהשקעה. אף שאנו שותפים להערכה כי האינפלציה בישראל נמוכה וגם מדד פברואר צפוי להיות שלילי, ויש מקום "לקחת" רווח באפיק השקלי הממשלתי ולעבור לתיק מאוזן, וזאת בשל כמה סיבות עיקריות.

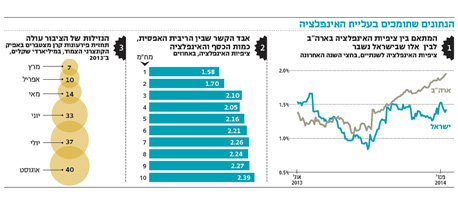

מרבית האינפלציה בישראל נצברת בין מרץ לאוגוסט ובשאר החודשים האינפלציה אפסית ולעתים שלילית. מחקרים שבחנו את השפעת מדדי המחירים בפועל על ציפיות האינפלציה מלמדים שבעונת המדדים הנמוכים נוטים המשקיעים להגזים בהערכות אינפלציה ממותנות ולהפך. כך גם לאחר פרסום מדד ינואר. המשקיעים ששואפים לנסות ולהקדים את הנתונים בפועל, כבר היטו את הכף חזק לטובת השקל. מינואר עלה מדד האג"ח הממשלתיות השקליות 5–2 בכ־1% בעוד המדד הצמוד המקביל לו הוסיף 0.45% בלבד, כך שנראה שמרבית החדשות על אודות המדדים הנמוכים כבר מגולמות בשוק. אנו מעריכים סיכוי להפתעה מסוימת כלפי מעלה במדד פברואר, זאת כחלק מתופעה שמתרחשת מדי פעם, כאשר מדד מפתיע לכיוון מסוים וזה שמגיע אחריו מוטה דווקא לכיוון השני, וממתן את הפער שנפתח ביחס לעונתיות הרגילה.

להערכתנו, גם ללא הפתעה מסוימת כלפי מעלה במדד פברואר, מדובר במדד השלילי האחרון לתקופה הקרובה ומדד מרץ כבר יהיה חיובי עונתית ואף יושפע מעלייה במחירי הדלק. מדד אפריל נוטה להיות הגבוה ביותר בשנה, והוא עמד בעשור האחרון על ממוצע של כ־0.85%.

מתשואות האג"ח הממשלתיות כיום נראה כי המשקיעים מעריכים אינפלציה של כ־1.6% בשנה הקרובה ואינפלציה שנתית ממוצעת של כ־2.25% לטווחים הארוכים יותר. בעשר השנים האחרונות עמדה האינפלציה הממוצעת בישראל על כ־2.3%, אך למרות הריבית האפסית והדפסות הכסף בעולם, צופים המשקיעים אינפלציה נמוכה ביותר גם בטווחים הארוכים. נראה שבשל האינפלציה הנמוכה המשקיעים איבדו את האמונה בקשר שבין ריבית נמוכה, כמות כסף ואינפלציה.

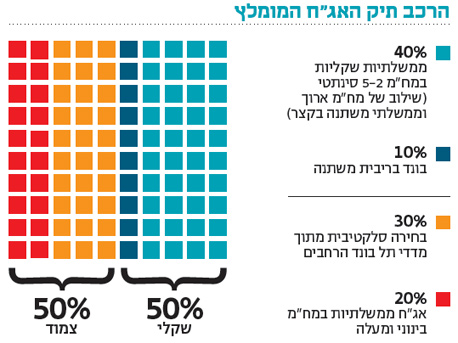

עם זאת, המשך ההתאוששות הכלכלית בעולם אמור להשפיע גם על לחצי האינפלציה, לפחות בטווחים הבינוניים והארוכים, ולכן אנחנו מעריכים כי שילוב אג"ח צמודות במח"מ בינוני עשוי להתברר כהשקעה מאוזנת עם הגנה אינפלציונית במחיר עוגן.

אילוסטרציה צילום: שאטרסטוק

אילוסטרציה צילום: שאטרסטוק

מחירי התירס, הכותנה, הגז והנפט עלו בשקט בכ־10% ברבעון האחרון. החשוד המרכזי בכך הוא מזג האוויר, אך בכל מקרה מעניין לראות שציפיות האינפלציה לשנתיים בארה"ב עלו מכ־1.1% בנובמבר לכ־2% כיום, דבר שמעיד כי המתאם בין ציפיות האינפלציה בארה"ב לבין אלו שבישראל נשבר לאחרונה ובהחלט ייתכן שעליית מחירי הסחורות בעולם, אם תימשך, תחלחל גם אלינו. גם מתיחות מתמשכת בין ארה"ב לרוסיה עלולה להוביל לעלייה נוספת במחירי הסחורות.

מפת הפדיונות הצפויים באג"ח הממשלתיות והקונצרניות חושפת תמונה עמוסה בנזילות. עד סוף מרץ צפוי פדיון כולל של כ־7 מיליארד שקל באפיק הקונצרני, וביוני צפוי פדיון ענק של כ־20 מיליארד שקל נוספים באג"ח ממשלתיות וקונצרניות צמודות. אמנם החזרי הקרן הגדולים צפויים להתקזז חלקית על ידי גיוסים חדשים, אך נראה כי עודף הביקוש על ההיצע צפוי להישאר גדול. גיוסי השיא שהצטברו בקרנות הנאמנות ב־2013 והירידה בשיעור החשיפה של מנהלי הפנסיה לאג"ח קונצרניות סחירות, מרמזים על המשך רעב להנפקות חדשות ואיכותיות.

אמנם מצד אחד, הצמיחה במשק מתונה ובנק ישראל חושש מאינפלציה נמוכה מדי, מקשיים ביצוא ומפגיעה בחוסנו של שוק העבודה, אך מצד שני, קשה להתעלם מכך שהמדד המשולב עלה ב־0.3% והאבטלה נמוכה. בתנאים אלו נראה כי ריבית של 0.75%, הגבוהה רק במעט מזו שהיתה ב־2009, אמורה ליצור אינפלציה גבוהה יותר, וזו גם אחת ממטרותיו של בנק ישראל.

סביבת האינפלציה בישראל נמוכה. שכבה הולכת וגדלה מהאוכלוסייה מתקשה לסגור את החודש, והצריכה הפרטית עשויה להמשיך ולהיחלש. אחד הגורמים המשמעותיים לכך הוא מחירי הנדל"ן הגבוהים המקטינים את ההכנסה הפנויה של אלו שאין ברשותם דירה. למרות זאת, כמשקיעים, ידוע שלכל דבר יש מחיר ותזמון הוא דבר חשוב, ובשלב זה ניתן להתחיל להסיט את תיק האג"ח לרמה מאוזנת.

השורה התחתונה

בשלב זה ניתן להתחיל להסיט את תיק האג"ח לרמה מאוזנת. מי שיבחר להמתין עד לפרסום מדד פברואר, צריך להביא בחשבון שייתכן שעד אז מחיר הכניסה יעלה

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות