בלעדי לכלכליסט

מגדלי הים התיכון מציגה: כך נפטרים מהלוואה יקרה מהציבור

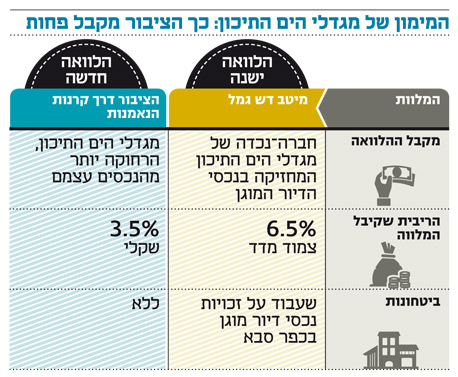

רשת הדיור המוגן מוכנה לשלם קנס פירעון מוקדם של 14.2 מיליון שקל כדי להחליף הלוואה שנטלה מדש גמל. ההלוואה, שהיתה בריבית שנתית צמודת מדד של 6.5% עם בטוחות, מוחלפת בגיוס אג"ח סחירות בריבית 3.5% שקלית, ללא בטוחות

רשת מגדלי הים התיכון המירה מימון מוסדי עם בטוחות במימון מהציבור נטול בטוחות כלל, ובריבית נמוכה יותר. נראה שהציבור הרחב, באמצעות השקעותיו בקרנות הנאמנות, מוכן להסתפק בריבית שקלית של 3.7% בשנה על הלוואה שהעניק, אף ששנה קודם לכן גוף מוסדי דרש ריבית צמודת מדד של 6.5% בגין הלוואה בתנאים טובים יותר.

רשת בתי הדיור המוגן, שבשליטת מוטי קירשנבאום, הודיעה בסוף השבוע כי ב־4 במאי ביצעה חברה־נכדה שלה פירעון מוקדם להלוואה של 80 מיליון שקל שהעמיד לה גוף מוסדי בדיוק לפני שנה. בשל כך נאלצה לשלם לו קנס יציאה מוקדמת (עמלה בגין פירעון מוקדם) של 14.2 מיליון שקל. ל"כלכליסט" נודע כי אותו גוף הוא בית ההשקעות השני בגודלו בישראל מיטב דש, והוא העניק את ההלוואה מכספי עמיתי קופות הגמל שלו. עמיתי הגמל שלו רשמו בתוך שנה בלבד תשואה של כ־25% על ההלוואה שהעניקו למגדלי הים התיכון (בגין הריבית ובעיקר בזכות קנס הפירעון המוקדם).

מגדלי הים התיכון מסבירה כי בחרה להחליף אשראי שנטלה בעבר בגיוס איגרות חוב סחירות בריבית נמוכה משמעותית. לפיכך הסכימה לשלם קנס כה גבוה כדי להקדים את החזר ההלוואה. בדומה לחברות אחרות במשק, מגדלי הים התיכון החליטה לנצל את סביבת הריבית האפסית על הפיקדון בבנק, הדוחפת את הציבור להשקעות באג"ח קונצרניות כדי להחליף מימון יקר במימון זול.

הבטוחה שנשכחה

מתשקיף גיוס האג"ח של מגדלי הים התיכון, שפורסם בפברואר האחרון, עולה הבדל נוסף בין דרכי המימון. בניגוד לציבור רוכשי האג"ח, שוויתר על ביטחונות, מיטב דש דרשה וקיבלה שעבוד על זכויות בדיור מוגן בכפר סבא עבור הלוואה שהעניקה לחברה־נכדה של מגדלי הים התיכון (שמחזיקה ישירות בנכסי הקבוצה ולכן מדובר בהלוואה בטוחה יותר).

בתשקיף נכתב כי עם חברות הקרנות שלקחו חלק בהנפקת האג"ח נמנות מור, אקסלנס, הראל, אנליסט ואחרות. בהנפקה נטלה חלק גם חברת הקרנות של מיטב דש — שכאמור חברת הגמל שלו זכתה לפדיון המוקדם.

חלק מתמורת גיוס החוב הציבורי משמש את מגדלי הים התיכון לפירעון הלוואות בריביות גבוהות במידה ניכרת. הלוואות אלה נלקחו מקרנות המנוף בראשית ו־KCPS, שהקימה המדינה כדי לסייע לחברות במשבר הפיננסי שפרץ ב־2008.

ביקושי יתר

בשנה האחרונה החלו גופים המנהלים חיסכון ארוך טווח להסיט יותר ויותר השקעות מאג"ח קונצרניות סחירות לכיוון מתן הלוואות פרטיות לחברות. ההסבר המרכזי לכך, מלבד היעדר הצורך בדיווח על אותן הלוואות, נעוץ בריבית העדיפה שהן מקנות על פני אג"ח סחירות. למעשה, מנהלי השקעות של גופי גמל מדווחים כי בחודשים האחרונים הם אף מוכרים אג"ח קונצרניות בשוק ולא לוקחים חלק בהנפקות האג"ח שצצות כמו פטריות אחרי הגשם.

הדרישות שמציבים גופי הפנסיה בעת הענקת הלוואה פרטית לא מטרידות את קרנות הנאמנות, שחייבות לקחת חלק בהנפקות על רקע גיוסי עתק שלהן בקרנות האג"ח. כך נוצרים ביקושי יתר באותן הנפקות ונותר סיכוי אפסי להתמקח על התנאים נוכח הרצון "לזכות בסחורה".

בגיוס האג"ח שביצעה מגדלי הים התיכון בפברואר נרשמו ביקושי יתר גבוהים של 740 מיליון שקל, והם הביאו את החברה להכפיל את הגיוס — מ־100 מיליון שקל ל־200 מיליון שקל. בשורה התחתונה, גופי הפנסיה שמעניקים הלוואות פרטיות דורשים פיצוי גבוה משמעותית מזה שקרנות הנאמנות מוכנות להסתפק בו ביחסי הסיכוי־סיכון לקבלת החוב חזרה.