השורה התחתונה

טבע ניצחה קרב במלחמה אבודה

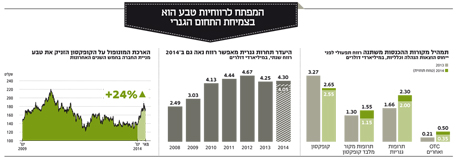

מאבק חברת התרופות לעכב את התחרות הגנרית על מוצר הדגל שלה – הקופקסון, הצליח נכון לעכשיו. אך תוקף הפטנט יפוג ואם טבע מעוניינת לפצות על אובדן הכנסות מהקופקסון וההגדלה הצפויה בשיעור המס שהחברה תשלם למדינה, היא צריכה להתמקד בהגדלת רווחיות ממקורות אחרים. בינתיים טבע חזרה להיות חביבת העם: מנייתה זינקה מתחילת השנה ב־24% והיתה למעשה אחראית לכל העלייה בת"א־100

בתחילת החודש פרסמה טבע את הדו"ח הרבעוני הראשון החתום על ידי המנכ"ל החדש ארז ויגודמן. מתחילת השנה עלתה מניית טבע ב־24%, והיא אחראית למעשה לכל העלייה במדד ת"א־100 בפרק זמן זה. בעקבות כמה חדשות חיוביות עבור טבע והעליות במניה, השתפרו המלצות האנליסטים לחברה. אנחנו מציגים כאן סקירה של עיקרי הדו"ח ושל הנקודות המהותיות שצפויות להשפיע על טבע בשנים הבאות. דו"חות הרבעון הראשון של שנת 2014 של טבע ושיחת האנליסטים שאחרי הדו"ח התמקדו בשני נושאים עיקריים: היכולת לשמר את ההכנסות הגבוהות מהקופקסון והגדלת הרווחיות של תחום התרופות הגנריות המתבססת בעיקר על תוכנית ההתייעלות של החברה. בשני התחומים טבע סיפקה תוצאות מעודדות מתחילת השנה, שהתבטאו בעליית מחיר המניה.

- ה-FDA שוב דחתה דרישת טבע לביצוע ניסויים קליניים בקופקסון הגנרי

- "מי שישיק גרסה גנרית לקופקסון לוקח סיכון גדול"

- הרבעון הראשון של ויגודמן בטבע: ההכנסות עלו ב-2% ל-5 מיליארד דולר

1. שקט זמני לקופקסון

שלוש קבוצות מתחרות בניסיון להשיק גרסה גנרית לתרופת הקופקסון (התרופה המובילה של טבע לטרשת נפוצה). שתי הבולטות שבהן הן שיתוף פעולה של מיילן ונאטקו, ושיתוף פעולה אחר בין סאנדוז (חברה־בת של נוברטיס) למומנטה. תאריך המטרה המקורי להשקת התרופה על ידי מיילן היה 24 במאי - המועד שבו פוקעים הפטנטים המגנים על הקופקסון. אך בתחילת החודש הודיעה מיילן שככל הנראה יהיה עיכוב באישור ה־FDA לגרסה הגנרית לקופקסון ושהחברה לא צופה מכירות של קופקסון גנרי במהלך הרבעון השני של השנה. הסיבות לדחייה, לפי מיילן, הן טכניות בלבד.

ארז ויגודמן מנכ"ל טבע צילום: ראובן קפוצ'ינסקי

ארז ויגודמן מנכ"ל טבע צילום: ראובן קפוצ'ינסקי

מומנטה, מנגד, מעריכה שהיא תקבל אישור FDA במהלך השנה, אך בניגוד למיילן היא לא נקבה בתאריך יעד מדויק. טבע מקווה שה־FDA לא יאשר גרסה גנרית לקופקסון ללא עריכת ניסוי מקיף בתרופה הגנרית. אם בקשתה של טבע תיענה, צפוי עיכוב של כשלוש שנים בהשקת תחרות גנרית לקופקסון. אך הסבירות לכך אינה גבוהה. מנגד, קיימת סבירות גבוהה שהעיכובים שיוצרת טבע מול ה־FDA ידחו בכמה חודשים את האישורים לגרסאות הגנריות לתרופה.

בחזית המשפטית טבע מקווה להצליח להחזיר לתוקף פטנט המגן על בלעדיות הקופקסון בארה"ב עד לספטמבר 2015. בית המשפט הבהיר שהוא לא ימנע השקת גרסאות גנריות לאחר 24 במאי ואלו יהיו השקות בסיכון. כך שאם טבע תצליח במאבק המשפטי על הפטנט שפג בספטמבר 2015, אותן חברות יהיו חשופות לתביעה מצד טבע. אם המתחרות הפוטנציאליות יקבלו אישור FDA, הן יעמדו בדילמה: האם להשיק את התרופה בהקדם וליצור רווח תפעולי שיגיע לכל היותר למאות בודדות של מיליוני דולרים בשנה שלאחר ההשקה, ולהסתכן בתביעה של כמה מיליארדי דולרים, או להמתין לסיום ההליך המשפטי על הפטנט, שלא צפוי לפני תחילת 2015.

במקביל, נערכת טבע למעבר מהיר של חולים לגרסה החדשה של הקופקסון במינון כפול הניתנת בהזרקה שלוש פעמים בשבוע, במקום הגרסה הנוכחית הניתנת בהזרקה יומית. נכון לסוף אפריל, 31% ממשתמשי הקופקסון משתמשים בגרסה החדשה, וטבע צופה שמספר זה יעלה לאורך השנה. כשיאושרו גרסאות גנריות לתרופה, סביר להניח שחלק מהותי מהחולים שעברו לטיפול התלת־שבועי לא ימהרו לחזור להזרקה יומית של התרופה. טבע מקווה שהאזהרות שהיא משגרת בכל הזדמנות על כך שחיקוי לא מדויק של התרופה עלול לפגוע במנגנון הפעולה שלה, יובילו לדבקות רבה של החולים בגרסת תרופת המקור.

החדשות הטובות בחזיתות השונות מחזקות את ההערכות שהירידה במכירות הקופקסון תהיה הדרגתית מכפי שהעריכו בעבר, והסיכוי לכך שלא תושק תחרות גנרית לתרופה במהלך השנה הנוכחית גובר. בטווח הרחוק יותר תנסה טבע לשמר את נתח השוק של הקופקסון על ידי חיפוש סמן ביולוגי שיבהיר את הסיכוי לפעילות של התרופה: כל התרופות הנוכחיות לטרשת נפוצה מצליחות לעכב את התפתחות המחלה רק לגבי חלק מהחולים. מציאת סמן ביולוגי לתת־הקבוצה שלגביה סיכויי ההצלחה הם גדולים ייצור עבור קבוצה זו תרופה עם רמות יעילות גבוהות, וכך יצליח לשמר את נתח השוק של התרופה. כיוון מחשבה זה של התאמה אישית של תרופות הוא אחד מכיווני הפעולה הבולטים של חברות התרופות בשנים האחרונות.

מכירות הקופקסון בארה"ב ברבעון הראשון של השנה היו 816 מיליון דולר. בכך שומרת הקופקסון רבעון שישי ברציפות על רמת מכירות בארה"ב שנעה בין 798 ל־822 מיליון דולר. ברבעון זה עליית מחיר של התרופה קיזזה ירידה קלה בהיקף המרשמים. כנראה שלהגדלת כוח המכירה בעקבות השקת הקופקסון במינון כפול השפעה חיובית גם על המכירות הכוללות. המכירות באירופה וביתר העולם תלויות בתזמון מכרז למכירה ברוסיה, ולכן הן ירדו ל־254 מיליון דולר. טבע מנסה להגדיל את המכירות של הקופקסון על ידי ניסיון לאישור שיווק התרופה גם ביפן.

2. שינויים בשוק

השינוי המהותי בשוק התרופות לטרשת נפוצה הוא העלייה בנתח השוק של התרופה האוראלית Tecfidera המיוצרת על ידי ביוג'ן. התרופה הושקה בשלהי מרץ 2013, והמכירות שלה ברבעון הראשון של השנה הגיעו ל־506 מיליון דולר, מתוכם 50–55 מיליון דולר נוצרו מצבירת מלאים.ההשפעה העיקרית שלה היא הרחבת השוק של נוטלי התרופות (לאלו שבחרו להימנע מזריקה יומיומית) ופגיעה נמוכה יחסית בנתח השוק של התרופות הניתנות בהזרקה. ההערכות הן שבמהלך השנה הקרובה תגדיל ה־Tecfidera את נתח השוק שלה בעיקר בזכות התרחבות גיאוגרפית (כמעט כל המכירות בארה"ב ובגרמניה) ובזכות נתח השוק הגדול שלה במרשמים החדשים. ניידות של חולים ותיקים שהטיפול הנוכחי שלהם משיג תוצאות טובות, צפויה להישאר נמוכה.

השפעה מהותית לא פחות על הקופקסון עלולה להיות מצד ה־Plegridy של ביוג'ן הניתנת בהזרקה פעם בשבועיים ושהיא הגרסה ארוכת הטווח לתרופת האוונקס. ביוג'ן מקווה שה־Plegridy תאושר לשיווק לקראת אמצע השנה. אישור לשיווק של תרופה זו צפוי לגרור מאמץ שיווקי נרחב של ביוג'ן, והוא יכול להגדיל מהותית את נתח השוק של החברה בתחום התרופות הניתנות בהזרקה וזאת על חשבון טבע.

בתחזית ל־2014 טבע חזתה רווח תפעולי של 2.55–2.65 מיליארד דולר מהקופקסון (בתרחיש שבו לא תהיה תחרות גנרית לתרופה השנה). הרווח התפעולי שהשיגה טבע מהתרופה ברבעון הראשון היה 774 מיליון דולר, והוא נמוך מזה שהושג ברבעונים הקודמים בגלל עלייה של 55 מיליון דולר בהוצאות המכירה והשיווק (תוצר של השקעת מאמץ אדיר בהעברת חולים לתרופה במינון התלת־שבועי). ועדיין, גם אם נניח שחיקה צפויה במכירות וברווח התפעולי הצפוי מהקופקסון בשלושת הרבעונים הקרובים, נראה שטבע תעמוד בתחזית הרווח התפעולי הצפוי לה מהקופקסון. למרות האופטימיות לגבי 2014, בסבירות גבוהה שב־2015 תושק תחרות גנרית לקופקסון בארה"ב ובאירופה, והרווח התפעולי מהתרופה צפוי לרדת בצורה חדה. אי־הוודאות לגבי הרווח התפעולי מהקופקסון בשנים הבאות מהווה את סימן השאלה הגדול לגבי התוצאות העתידיות של טבע.

3. תרופות מקור

מכירות טבע ברבעון הראשון בתחום האונקולוגי היו 262 מיליון דולר. 180 מיליון דולר מתוכן נבעו מהתרופה Treanda. לתרופה זו צפויה תחרות גנרית החל מ־2016, וטבע מנסה לעבות את מוצרי המקור בתחום האונקולוגי עוד לפני מועד זה. בשלהי 2013 השיקה טבע שתי תרופות המבוססות על G-CSF (גורם גדילה המעודד את מוח העצם לייצר תאי דם לבנים), האחת עם משך פעילות קצר שהושקה בארה"ב והשנייה עם משך פעילות ארוך שהושקה באירופה. בנוסף טבע החלה לשווק את התרופה Synribo לטיפול בחולי לוקמיה מיאלואידית כרונית, אך ההתוויה של התרופה היא מצומצמת יחסית וניתנת רק בשלבים המאוחרים של המחלה עבור חולים שלא הגיבו לטיפול קודם. טבע לא מפרטת את המכירות של כל אחת משלוש התרופות החדשות, אך משום שהעלייה במכירות של תחום האונקולוגיה, מלבד מכירות ה־Treanda נמוך, סביר שהמכירות של התרופות עדיין אינן מהותיות. מנגד, צבר התרופות בפיתוח של טבע הצטמצם לאחר שניסוי שלב 3 בתרופה לטיפול בסרטן הערמונית הסתיים בכישלון.

ברבעון הראשון השנה רשמה טבע עלייה במכירות מוצרי מקור, בעיקר בזכות העלייה במכירות התרופות אזילקט (לטיפול בפרקינסון), נובוגיל (לטיפול בישנוניות) ו־Treanda. אך חשוב לציין ששלוש תרופות אלו צפויות לתחרות גנרית במהלך השנים 2016 ו־2017. לטבע אתגר מהותי בעיבוי תחום מוצרי המקור, אם באמצעות השקות נוספות בתחום מוצרי הנשימה ואם באמצעות הצלחה בפיתוח NTE (ישות טיפולית חדשה) בתחומים שונים. בחודש מרץ החלה טבע בשיווק של תרופה ראשונה שפותחה במסגרת ה־NTE. תרופה זו משלבת תרופה קיימת לטיפול בחרדה המיוחסת לסכיזופרניה או להפרעה דו־קוטבית, עם מכשור המאפשר ספיגה מהירה של התרופה. בנוסף, טבע מתקדמת לקראת אישור שיווק של אופיוד מושהה עם טכנולוגיה המונעת שימוש בעייתי בתרופה לאחר שהיא השלימה ניסוי שלב 3 בתרופה. אך כנראה שהפוטנציאל של מרבית פיתוחי ה־NTE לא יבוא לידי ביטוי לפני 2016. בתחום מוצרי הנשימה באירופה השיקה טבע משאף DuoResp Spiromax המכיל שילוב של שתי תרופות, האחת עם השפעה מיידית על התקף האסטמה והשנייה עם השפעה ארוכת טווח.

טבע מקווה להשיק במהלך השנה שמונה או תשע תרופות מקור חדשות, ובשנה הבאה 12 תרופות. החברה מעריכה שקצב ההשקות יגדל בשנים הקרובות ויעבה את מוצרי החברה בעיקר בתחומי מערכת העצבים המרכזית ובתחום מוצרי הנשימה. אך נטל ההוכחה בתחום זה עדיין מוטל על החברה, ובניגוד לחברות אחרות - אצל טבע קשה להצביע על תרופות עם פוטנציאל גדול מאוד. תחום תרופות המקור מלבד הקופקסון של טבע צפוי לשמור על יציבות יחסית בשנתיים הקרובות. סימן השאלה הוא על פוטנציאל התרופות החדשות שיאושרו לשיווק בשנים הקרובות מול אובדן ההכנסות בשלוש מארבע התרופות המובילות (מבחינת היקף מכירות) בגלל תחרות גנרית עד לסוף 2017.

4. התחום הגנרי

עיקר השיפור הנובע מתוכנית ההתייעלות של טבע מתבטא בתחום הגנרי. אחרי שני רבעונים חזקים של מכירות גנריות בארה"ב (1.138 ו־1.178 מיליארד דולר (ברבעונים השלישי והרביעי של 2013 בהתאמה)) חלה ירידה במכירות המוצרים הגנריים בארה"ב (ל־1.048 מיליארד דולר ברבעון הראשון של 2014). באירופה חלה ירידה במכירות כתוצאה מהתמקדות במוצרים רווחיים יותר, וביתר העולם הירידה במכירות נבעה מפיחות של מטבעות רבים מול הדולר. אך למרות הירידה במכירות הרווח התפעולי של טבע ברבעון זה היה גבוה מבשני הרבעונים הקודמים.

תוצאות הרבעון הושפעו לטובה מהשקה בחודש ינואר של גרסה גנרית ל Detrol לטיפול ארוך טווח בבריחת שתן לנשים ומהשקת גרסה גנרית לתרופת Xeloda לטיפול בסרטן בחודש מרץ. השקה של התרופה השנייה התבצעה לפי הסכם עם יצרנית תרופת המקור ג'ננטק, ובזכותו לטבע צפויה בלעדיות במכירות עד לחודש יוני. בנוסף, בחודש מרץ ביצעה טבע השקה בבלעדיות של גרסה גנרית מקבילה ל־Evista לטיפול באוסטיאופורוזיס. ברבעון הראשון היו לטבע מכירות גבוהות של גרסאות גנריות לניאצין, המצמצמת את הכולסטרול הרע ומגבירה את כמות הכולסטרול הטוב, שהושקה בספטמבר 2013 ולכן עדיין נהנתה מהבלעדיות הגנרית לאורך מרבית הרבעון הראשון ומכירות גנריות של לטובי, לטיפול בסיסטיק פיברוזיס, שהושקה בנובמבר 2013 לפי הסכם עם נוברטיס. כך שהרווח התפעולי ברבעון זה עדיין הושפע עמוקות מהשקות של תרופות מהותיות שלהן בלעדיות גנרית (כאלו שטבע מתחרה בהן רק מול תרופת המקור). גם הרבעון השני צפוי להמשיך להציג תוצאות טובות בתחום הגנרי בזכות השקה בבלעדיות בתחילת הרבעון של גרסה גנרית לתרופה להפחתת כולסטרול, Lovaza, שלה היקף מכירות מקור של 1.1 מיליארד דולר.

המשך תוכנית ההתייעלות של טבע צפוי להגדיל את הרווח התפעולי של התחום הגנרי. במקביל, מבחן חשוב של טבע יהיה יכולתה להשתלב בגל השני של התרופות הביולוגיות הצפויות לאבד את הפטנטים המגנים עליהן בשנים 2015–2020. בפני טבע עומד אתגר של ייצור תרופות מורכבות אלו, ויש ספק אם היא תצליח לבצע חיקויים למרבית התרופות המובילות. ייתכן שההובלה הגנרית בחצי השני של העשור תיקבע לפי ההצלחה בתחום זה. לכן, לא יהיה זה מפתיע אם טבע תרכוש חברה המתמחה בייצור חלבונים מורכבים או חברה שלה כמה תרופות ביולוגיות בצבר המוצרים שבפיתוח שלה כדי לסגור פער מול המתחרות.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

התחום הגנרי של טבע צפוי להיות התחום שבו רווחיות החברה תהיה יציבה יותר, בזכות הפיזור על כמות גדולה של מוצרים. ולכן לשאלה על איזו רמה צפויה להתייצב הרווחיות של התחום הגנרי של טבע ברבעון ממוצע השפעה גדולה על תמחור המניה. ברבעון זה נגעה טבע ברווח תפעולי של חצי מיליארד דולר מתחום זה. ההערכה היא שצעדי ההתייעלות יגדילו את הרווח התפעולי של התחום הגנרי, רווח שברבעון זה נובע בחלקו מכמה השקות מהותיות בארה"ב.

5. OTC ואחרים

תחום ה־OTC (תרופות ללא מרשם) הציג ירידה ראשונה מאז השקתו (יחסית לרבעון המקביל) בעקבות חורף "חלש" מבחינת היקף הצינון והשיעול. חלקה של טבע במכירות ה־OTC עמד על 269 מיליון דולר. תחום אחרים של טבע כולל שיווק תרופות בישראל ובהונגריה, והוא היה יציב ברבעון זה עם מכירות בהיקף 220 מיליון דולר. הרווח התפעולי הכולל של שני התחומים היה 51 מיליון דולר. קצב הרווחים מתחום זה נמוך מהצפי של טבע לשנת 2014 שכלל רווח תפעולי של 350–500 מיליון דולר לכל השנה.

6. רווחי טבע

לפני תחילת השנה סיפקה טבע תחזית לרווח התפעולי מכל אחד מתחומי הפעילות שלה. אנחנו מתייחסים אל התחזית לפי התרחיש שאין תחרות גנרית לקופקסון משום שבשלב זה נראה שתרחיש זה סביר יותר (וגם אם תתחיל תחרות, כנראה שהיא תהיה בשלב מאוחר יחסית של השנה). טבע הניחה ירידה של 670 מיליון דולר ברווח התפעולי מהקופקסון, עלייה קלה של כ־50 מיליון דולר ברווח התפעולי מתרופות מקור אחרות, עלייה חדה של כ־500 מיליון דולר מתחום התרופות הגנריות ועלייה של כ־210 מיליון דולר בתחום ה־OTC והאחרים. בשלב הנוכחי נראה שטבע תעמוד בתחזית הכוללת, כאשר את הפספוס כלפי מטה בתחום הצפוי ב־OTC היא תפצה באמצעות רווחיות גבוהה יותר בתחום הקופקסון.

אמצע התחזיות של טבע כולל עלייה של־כ 100 מיליון דולר ברווח התפעולי. אך התחזית לרווח הנקי נעה בין 4.05 ל־4.3 מיליארד דולר. אמצע התחזיות נמוך במעט מהרווח נקי ב־2013 שהיה 4.25 מיליארד דולר. הסיבה לכך היא עלייה בשיעור המס מ־12.8% ב־2013 לשיעור מס צפוי של 19.5% ב־2014. בעשור הקודם לא היה מיסוי על הקופקסון. החל מ־2014 שיעור המס של טבע בישראל, הכולל בתוכו את המס על רווחי הקופקסון, הוא כ־9%, ומכך נובעת מרבית העלייה בשיעור המס הצפוי. כיוון שהמס על הקופקסון עדיין נמוך מהותית מהמס על מרבית מקורות הרווח של טבע, ירידת שיעור הרווח התפעולי של הקופקסון ברווח התפעולי הכולל של החברה תביא לעלייה בשיעור המס של טבע על רווחיה. לכן הצפי הוא לעלייה נוספת בשיעור המס הממוצע שתשלם טבע בשנים הבאות.

בשנת 2012 הרווח הנקישל טבע רשם שיא של 4.67 מיליארד דולר. ב־2013 החלה ירידה ברווח למרות שנת שיא נוספת של הקופקסון. השנה השינוי ברווחיות החברה צפוי להיות מתון יחסית, כשהתמהיל של מקורות הרווח צפוי להשתפר ולכלול נתח גדול יותר לתחום הגנרי ונתח נמוך במעט לקופקסון. ועדיין, הרווח התפעולי החזוי השנה מהקופקסון צפוי להיות כ־40% מהרווח התפעולי של טבע לפני ייחוס הוצאות הנהלה וכלליות, וכ־50% מהרווח התפעולי של החברה.

השורה התחתונה

למרות מאמצי טבע לשמר את ההכנסות מהקופקסון, הרווחיות הצפויה לנבוע מהתרופה תפחת. סימן השאלה הגדול הוא לגבי קצב ירידת הרווחיות. מניית טבע תיבחן באמצעות ניתוח המפריד את הרווחיות הנובעת מהקופקסון ומיתר תחומי הפעילות

הכותב הוא כלכלן בחברת הייטק