תנאי השוק דוחפים לכיוון האג"ח במח"מ ארוך, אך המלכוד מסתתר בתמחור

האינפלציה הנמוכה והריבית האפסית תומכות בחשיפה שקלית, אבל חלק גדול מהטוב הזה כבר בא לידי ביטוי בתשואות האפיקים השונים

אם היינו צריכים לבקש מהמשקיעים לדמיין את תנאי הרקע האופטימליים לשוק האג"ח, סביר להניח שהיינו מקבלים את התמונה הבאה: אינפלציה נמוכה, צמיחה מתונה, חוב המצוי בירידה רצופה ביחס לתוצר, ריבית אפסית וציבור המגדיל את השקעותיו באג"ח באופן משמעותי.

- האווירה החיובית בשוק המניות הפיחה סימני חיים בשוק האג"ח להמרה

- אג"ח הים התיכון: רק שלא תירדמו על הנוקיה והקודאק שלכם

- המחסור בהיצע באג"ח הקונצרניות הפך לגן העדן של החברות המנפיקות

זו בדיוק הסביבה הכלכלית שבה אנו נמצאים כבר תקופה ארוכה. הבעיה היא שחלק גדול מ"הטוב הזה" בא כבר לידי ביטוי ברמת התשואות באפיקים השונים: המק"מים נסחרים לפי תשואה של כ־0.65%, והאג"ח הממשלתיות לעשר שנים אמנם מניבות תשואה לפדיון של כ־2.85%, אך במחיר של סטיית תקן גבוהה יחסית. הבעיה בהארכת מח"מ מתחדדת לנוכח העובדה שהמרווח בין התשואות הישראליות לעשר שנים לאלו האמריקאיות ירד לשפל שלא נראה מאז 2007.

בעוד הפעולה הטבעית והקלה ביותר של משקיעים רבים היא רכישה של אג"ח לטווח בינוני, המאפשרת עודף תשואה על המק"מ בתנודתיות נמוכה יחסית למח"מ הארוך, השוואה לארה"ב מלמדת על המלכוד שבנוחות הזו. היות שאין הבדל בין התשואות בישראל ובארה"ב בטווח הבינוני, נראה כי המשקיעים אינם דורשים פרמיית סיכון עבור השקעה בישראל. בשל העובדה שהריבית המוניטרית בישראל גבוהה מזו האמריקאית, ניתן לבצע גידור כנגד היחלשות אפשרית של הדולר ובכך להפוך את ההשקעה באג"ח ארה"ב לשקלית, ועוד לקבל תוספת תשואה של עד כ־0.5%.

מרווח ביטחון נמוך יותר

נקודה נוספת אשר עשויה להפוך את ההשקעה במח"מ הארוך למסוכנת יחסית היא הירידה בתלילות העקום השקלי. בחודשים האחרונים נהנו המשקיעים בחלק הארוך של העקום מהערכות לקראת ירידה אפשרית בריבית בנק ישראל, אשר הגיעה במקביל לירידת תשואות בארה"ב. כתוצאה מכך ירדו התשואות באג"ח הארוכות אך הריבית בפועל לא ירדה וכך נשארו התשואות של המק"מים ברמה דומה. התוצאה: ירידה בתלילות ומרווח ביטחון נמוך יותר במח"מ הארוך.

כדי לפתור את הקושי שבקביעת המח"מ, כדאי לשלב אג"ח ארוכות עם השקעה באג"ח בריבית משתנה, שנסחרות בתשואה של כ־0.75%. מדובר בתוספת של 10 נקודות בסיס לעומת המק"מ, ובשל הריבית הקרובה לרמת שפל, האפיק מעניק אופציה חינם ממצב של העלאת ריבית או דיבורים על העלאה עתידית. אף על פי שבשנה האחרונה ירדה ריבית בנק ישראל ב־0.5%, המדד הממשלתי בריבית משתנה עלה בכ־1.5% ומדד המק"מ הוסיף כ־1.2% בלבד.

מדד המחירים במאי אכזב את אלו שקיוו לתיקון כלפי מעלה לאחר ההפתעה האדירה באפריל, אז פורסם מדד נמוך בכ־50 נקודות בסיס מציפיות החזאים והמשקיעים. בשנה האחרונה הסתכמה האינפלציה בישראל ב־1% בלבד, ומתחילת השנה תמונת "האין אינפלציה" רק מתחדדת. בעשר השנים האחרונות עלה המדד בין ינואר למאי ב־1.1% בממוצע. השנה, לעומת זה, האינפלציה הצבורה מסתכמת במינוס 0.3%, כאשר מלבד מדד חודש מרץ אשר עלה במעט על הממוצע, כל המדדים היו נמוכים בהרבה מהממוצע הרב־שנתי.

המודעות ליוקר המחיה מייצרת תופעות לוואי של התערבות רגולטורית להורדת מחירים, רכישה סלקטיבית של הצרכן הישראלי ומעבר לרכישות בחו"ל באמצעות אתרי אינטרנט שמשתפרים, הופכים נוחים וברורים יותר ומנגישים את המחירים האטרקטיביים הקיימים בחו"ל לצרכן הישראלי, וכך מתפתחת תחרות חדשה בתחום הקמעונאות. אם נוסיף לכך את מחירי השכירויות הגבוהים אשר משאירים את מרבית העשירונים במשק עם הכנסה פנויה נמוכה יותר, נקבל העדפה ברורה לשקלים. אף שמהניתוח עולה עדיפות ברורה לשקלים, נציין שוב את רמת המחירים הגלומה בשוק. ציפיות האינפלציה מזכירות תקופת מיתון ומגלמות אינפלציה ממוצעת של 1.37% לשנתיים, 1.94% לחמש שנים וכ־2.2% לעשר שנים.

ציפיות אינפלציה נמוכות

להוציא את 2008, ציפיות האינפלציה לטווח של שנתיים נעות בדרך כלל בין 1% ל־3.5%. כיום הציפיות קרובות מאוד לרף התחתון, ברמה שלא נראתה מאז 2009. כשמדדי מניות נסחרים במכפילי רווח נמוכים, נוטים המשקיעים להאמין שהרווחים העתידיים יהיו נמוכים ולכן רמת המחירים מוצדקת, וכך גם ישנו הסבר מצוין לציפיות האינפלציה הנמוכות. השאלה כעת היא האם בדומה לסיטואציה של רמת מכפילים נמוכה במניות - אשר בדרך כלל מתבררת כהזדמנות קניה - גם ציפיות האינפלציה הנמוכות מהוות הזדמנות להגדיל דווקא בצמודים.

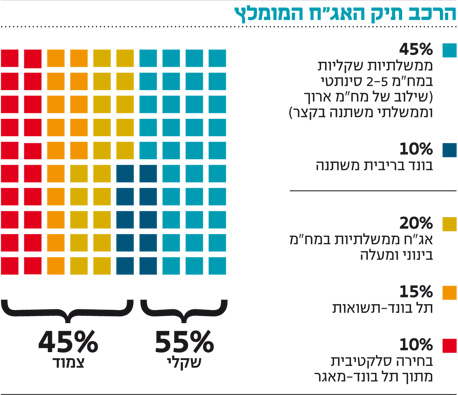

יש לבחון אם מתרחש פה שינוי מבני שעשוי להוביל לתקופה עם אינפלציה נמוכה במיוחד. קושי אמיתי של שכבות גדולות באוכלוסייה המוציאות את רוב כספן על הישרדות, מודעות צרכנית גדולה ופתיחת השוק הקמעונאי לתחרות מול העולם, עשויים להשפיע גם על אפיקי ההשקעה. ללא ציפיות האינפלציה הנמוכות תיק ההשקעות היה צריך להיות מוטה באופן חד לכיוון השקלים, אך להערכתנו ישנה עדיפות לתיק מאוזן עם הטיה שקלית קלה, תוך כדי המשך מעקב אחר התפתחויות המחירים.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות

השורה התחתונה:

כדי להתגבר על הקושי שבבחירת המח"מ, כדאי לשלב אג"ח ארוכות עם אג"ח בריבית משתנה, ולקבל אופציה חינם מפני העלאת ריבית או דיבורים על העלאה עתידית.