המחסור בהיצע באג"ח הקונצרניות הפך לגן העדן של החברות המנפיקות

בעת שהמוסדיים עטים על ההנפקות כדי לאסוף סחורה רבה במהירות, חברות מעדיפות לצמצם את הכמות לטובת עלות גיוס נמוכה יותר

- האווירה החיובית בשוק המניות הפיחה סימני חיים בשוק האג"ח להמרה

- אג"ח הים התיכון: רק שלא תירדמו על הנוקיה והקודאק שלכם

- למה לקנות ביוקר תל בונד־מאגר כשאפשר לרכוב על ההצלחה של תל בונד־תשואות?

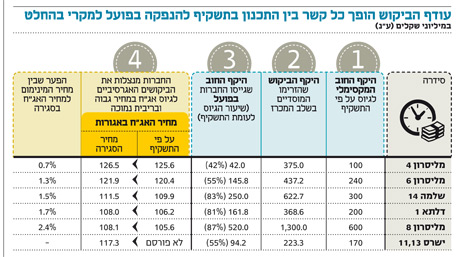

בתקופה שבה רשתות השיווק מדווחות על ירידה במכירות והיצואנים סובלים מעוצמתו של השקל, מעניין לראות ששוק ההון מספק לחברות גישה למימון חוץ־בנקאי אטרקטיבי במחיר ובכמות. חברות רבות מבינות זאת ומשדרגות את יכולות ההנפקה. אחד המהלכים הבולטים לאחרונה הוא ויתור על כמות לטובת גיוס בריבית נמוכה. החברה המנפיקה מציינת במכרז את מחיר המינימום והכמות המקסימלית שאותה היא רשאית להנפיק. אבל שני נתונים אלה כיום הם תיאורטיים בלבד מכיוון שמשקיעים רבים מזמינים בהיקפים גדולים רק כדי לקבל סחורה. ישנן שתי סיבות לכך: הראשונה היא מחסור בהיצע והשנייה היא היעדר סחירות מספקת בשוק החוב, כאשר המחזור החציוני באג"ח בתל בונד־מאגר עמד ברבעון השני על כ־1.2 מיליון שקל ביום.

השקעה בפוזיציה צנועה

בישראל יש כ־100 קופות גמל, קרנות השתלמות וקרנות פנסיה המנהלות כל אחת מעל מיליארד שקל. הקופות וקרנות הפנסיה הגדולות מנהלות סכומים שעולים על 30 מיליארד שקל כל אחת. נניח שקופת גמל בינונית שמנהלת 5 מיליארד שקל מעוניינת ליצור חשיפה חדשה של 0.2% משווייה לאג"ח בעלת מחזור חציוני מתל בונד־מאגר. חישוב קצר מראה שמנהלי ההשקעות יצטרכו לעבוד יותר משמונה ימי מסחר כדי להשלים את הפוזיציה הצנועה. אבל במציאות הקופה אינה פועלת לבד, ולכן מקובל להניח שבמצב טוב היא תהווה שליש מהמחזור היומי הממוצע. הנחה זו תוביל לכך שכדי ליצור פוזיציה של 0.2% נדרשים לא פחות מ־25 ימי מסחר.

כדי להימנע מאיסוף סיזיפי של נכסים, נוטים מנהלי ההשקעות בגופים הגדולים לאתר ולבצע עסקאות מתואמות מול גופים בסדר גודל דומה. אחת הדרכים האפקטיביות לאיסוף מהיר של סחורה הנה השתתפות בהנפקה. בתקופות של עודף ביקוש לאג"ח קונצרניות מוכנים חלק מהגופים הגדולים לשלם פרמיה מסוימת כדי לזכות בכמות המיוחלת.

מחיר מינימום אטרקטיבי

החברות שמזהות את הצורך יוצאות להנפקה במחירי מינימום הנראים אטרקטיביים ביחס לרמות התשואה והמרווחים הקיימים בשוק. המוסדיים שמעוניינים לנצל את ההנפקה לאיסוף כמות גדולה של אג"ח מזמינים במחירים גבוהים ממחיר המינימום, ולעתים קרובות נסגרת ההנפקה במרווחי תשואה נמוכים יחסית. ישנן חברות שמגדילות לעשות ומוותרות על חלק מההנפקה רק כדי שהמכרז ייסגר בריבית נמוכה במיוחד, ובכך משלימות הנפקה מוצלחת מבחינתן. החברות צוברות מסה קריטית בריבית נמוכה או במחיר גבוה ומעדיפות לוותר על חלק מהכמות. נראה שככל שהפער בין מחיר הסגירה למחיר המינימום גדול יותר, כך מוכנות החברות להנפיק שיעור גבוה יותר של אג"ח ביחס לתקרה הרשומה בתשקיף.

הציבור בעמדת נחיתות

הציבור, שעבורו מחיר המינימום הוא המחיר הגבוה שנסגר במכרז בשלב המוסדי, מוצא את עצמו בעמדת נחיתות מול המשקיעים המסווגים שיצרו את רף הכניסה הגבוה. אך בעוד המוסדיים נהנים מעמלת התחייבות מוקדמת של כ־0.4%, המשקיעים הפרטיים זוכים אך ורק בתשואה הנגזרת מהריבית וממחיר הסגירה של המכרז. לאחרונה הציבור כמעט ואינו לוקח חלק בהנפקות. כך, למשל, בהנפקה של שלמה 14 וישרס 11 ו־13 לא התקבלו כלל הזמנות בשלב הציבורי. בדלתא 1 ונצבא 5 התקבלו הזמנות של מאות אלפי שקלים. כלומר, גל ההנפקות מגיע לציבור בעיקר על ידי הגופים המוסדיים באמצעות השקעותיו בקרנות נאמנות ובחסכונות הפנסיוניים.

התנהלות נוספת המאפשרת לחברות להפחית את עלויות המימון היא התאמת מסלול ההנפקה לביקוש וההיצע הקיימים בשוק. ככל מוצר, כך גם החברות שמנסות לשווק את האג"ח במקום שבו יוכלו לזכות בתמורה הגדולה ביותר, כלומר להנפיק את הכמות המבוקשת בריבית הנמוכה ביותר.

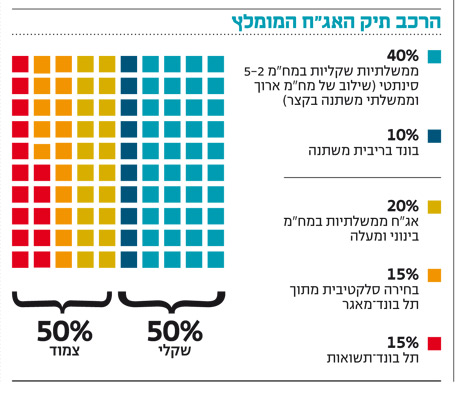

ההיצע הנמוך היסטורית של אג"ח בריבית שקלית, בשילוב עם ציפיות אינפלציה נמוכות באפיק הממשלתי, מובילים את החברות להנפיק בזול יחסית ללא הצמדה. בחודש האחרון כמעט כל ההנפקות היו שקליות והביקושים הגדולים הובילו את החברות לגיוס יעיל ללא חשש מאינפלציה עתידית.

באופן דומה אנו עדים גם לחזרה הדרגתית של אג"ח שקליות להמרה. השבוע יונפקו תעודות סל ראשונות על תל בונד־מאגר, ולהערכתנו זרימת הכסף עשויה לתרום בעיקר לאג"ח ממדד תל בונד־תשואות אשר מהווה כרבע ממדד תל בונד־מאגר.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים; דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות.

השורה התחתונה:

ההיצע הנמוך היסטורית של אג"ח בריבית שקלית, בשילוב עם ציפיות אינפלציה נמוכות באפיק הממשלתי, מובילים את החברות להנפיק בזול יחסית ללא הצמדה.