מה הפך את פריון וסיליקום למניות הגרועות בת"א 100 מתחילת השנה

מתחילת השנה הן פריון נחתכה ב־42% וסיליקום נפלה ב־38%. החברות סבלו לאחרונה מהרעה בתחומי הפעילות שלהן, שפגעה בקצב הרווחיות והתנודתיות במניות שלהן צפויה להימשך

שלוש החברות שרשמו את הירידה החדה ביותר מתחילת השנה במדד ת"א־100 הן קמהד"ע (52%), פריון (42%) וסיליקום (38%). הירידה של קמהד"ע נבעה מאכזבה מהתוצאות החלשות של ניסוי בטיפול אינהלציה בנפחת תורשתית. הסיבה לירידות בסיליקום ובפריון היא הורדת התחזית החדה שלהן לתוצאות המחצית השנייה של השנה, הורדה שמעידה על שינוי מהותי לרעה בפעילות שלהן.

פריון

העתיד נראה קודר

חברת פריון השלימה בתחילת השנה מיזוג עם חטיבת סרגלי הכלים של חברת קונדואיט. בידי מחזיקי המניות המקוריים של פריון נותרו 19% מהחברה הממוזגת, ואילו בעלי השליטה בקונדואיט קיבלו 81% ממנה. הפעילות העיקרית של החברה הממוזגת מתמקדת בתחום פיתוח והפצה של סרגלי כלים. הפעילות המקורית של פריון היא פיתוח תוכנות שעיקר הפצתן מתבצעת באמצעות סרגלי הכלים.

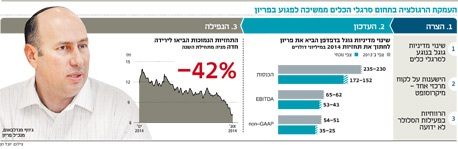

בחודש מרץ, לאחר פרסום דו"חות 2013, הציגה פריון תחזית אופטימית מאוד לשנת 2014, שכללה צפי להכנסות של 460–470 מיליון דולר, EBITDA (רווח לפני תשלומי ריבית, מס, פחת והפחתות) של 125–130 מיליון דולר ורווח נקי GAAP-non (שלא על פי כללי החשבונאות המקובלים) של 103–108 מיליון דולר. את החצי הראשון של השנה סיימה החברה בהתאם לצפי שלה בתחילת השנה - בהכנסות של 228.2 מיליון דולר, EBITDA של 67.2 מיליון דולר ורווח GAAP-non של 55 מיליון דולר. ואולם, היא צופה ירידה חדה ברווחיות בחצי השני של 2014. עם פרסום דו"חות הרבעון השני פרסמה החברה כי בעיקר בגלל שינוי מדיניות דפדפן כרום של גוגל בנוגע לחברות סרגלי כלים ומעט בגלל פגם טכני באחת ממערכות החברה היא מפחיתה את צפי ההכנסות והרווח לחצי השני של השנה. צפי ההכנסות הנוכחי לחצי השני הוא 151.8–171.8 מיליון דולר, צפי ה־EBITDA הוא 42.8–52.8 מיליון דולר, וצפי רווח ה־GAAP-non הוא 25–35 מיליון דולר.

צילום: יובל חן

צילום: יובל חן

במהלך חודש יולי האחרון שינתה גוגל את כללי סרגלי הכלים המותקנים במחשבים עם דפדפן כרום. בניגוד לשינוי המדיניות המהותי הקודם של גוגל, בפברואר 2013, על השינוי הנוכחי גוגל לא התריעה. השינוי מקשה על פריון (ועל חברות נוספות) בהתקנת תוכנות על מחשבים עם דפדפן כרום ומקל בהסרת התוכנות על ידי המשתמש. משום שהמודל העסקי של פריון מתבסס על רווח מההפרש בין "הוצאות רכישת משתמש" ובין ההכנסות הצפויות מאותו משתמש, השינוי שעשתה גוגל הקטין את ההכנסה הצפויה מכל משתמש ודורש מפריון התאמה במודל הפעילות. בפריון מאמינים שלאחר הפנמת השינוי תוכל החברה להגדיל את קצב רכישת המשתמשים עוד לפני סוף השנה הנוכחית.

1. לפריון שליטה בהיקף ההכנסות שלה באמצעות בחירה של היקף ההשקעה בהוצאות רכישת משתמשים. הצמצום בהוצאות רכישת המשתמשים פוגע בהכנסות יותר מברווח, משום שהוצאה זו נרשמת ברבעון שבו המשתמש "נרכש", ואילו ההכנסה ממנו נמשכת כל עוד הוא לא הסיר את פריון מסרגל הכלים של המחשב שלו. הוצאות רכישת המשתמשים בחצי הראשון של השנה היו 115.5 מיליון דולר, והן יתמכו מאוד ברווח בחצי השני של החברה, כיוון שחלק מהותי מהכנסות החברה בחצי השני ינבע מאותם משתמשים שנרכשו בחצי הראשון.

המשמעות היא שהרווח ה"כלכלי" שינבע מהפעילות של פריון בחצי השני של השנה נמוך בהרבה מהרווח החשבונאי שידווח. לכן הרווח הנקי הצפוי מהפעילות של החברה במחצית השנייה של השנה יהיה נמוך מהותית מ־25–35 מיליון דולר. נוסיף שחישוב רווח זה משמיט תשלומים מבוססי מניות של 8 מיליון דולר לחצי שנה, ולכן הרווח הרלבנטי עבור מחזיקי המניות נמוך עוד יותר. וכך מכונת הדפסת הכסף של סרגלי הכלים מצטמצמת מהותית. פריון מקווה שלאחר הפנמת השינוי היא תוכל להגביר את קצב רכישת המשתמשים עוד לפני סוף השנה הנוכחית ולהשיג רווחיות גבוהה יותר מתחום סרגלי הכלים. ואולם, תחום זה הופך להיות צפוף יותר מבחינת התחרות ומפוקח יותר מבחינת הרגולציה של חברות החיפוש, וקשה להעריך את היקף הרווחיות שפריון תצליח להשיג מהתחום.

2. נוסף על כך, פריון דיווחה על הארכת ההסכם עם מיקרוסופט בשלוש שנים, עד לסוף 2017, ועל סיום חלקו של ההסכם עם גוגל עבור הפעילות של קליינט קונקט, ששמה שונה לאחר המיזוג ל־CodeFuel. בשיחת הוועידה שלאחר הדו"חות העריכה החברה שהתנאים הכלכליים של החוזה עם מיקרוסופט דומים לתנאים של החוזה הנוכחי, אבל החוזה החדש מכיל סעיפים רבים יותר של הגנה על המשתמש מאשר החוזה המקורי, שנחתם לפני ארבע שנים, שהיה רגיש פחות לתופעות שנוצרו באותן שנים. מכך אנחנו רואים שגם מיקרוסופט מתחילה לנוע לכיוון של הגברת הרגולציה בתחום. פריון מעריכה שהיא עומדת בכל הדרישות של מיקרוסופט.

22% מהכנסות CodeFuel בשנת 2013 הגיעו מגוגל ו־63% ממיקרוסופט. עיקר ההכנסות של החברה מחיפוש, מחוץ לארה"ב ולקנדה, נבע משיתוף הפעולה עם גוגל. הפסקתו, ביוזמתה של CodeFuel, מראה שהחברה לא מצליחה ליצור רווחיות מהותית משיתוף הפעולה עם גוגל. הפסקת הפעילות עם גוגל מהווה נורת אזהרה עבור המשקיעים. בשלב הנוכחי גוגל מובילה את הרגולציה לטובת רווחת משתמשי האינטרנט כנגד החדרת תוכנות שהמשתמש אינו מודע להן.

סביר שבעתיד הלא רחוק גם יאהו ומיקרוסופט יישרו קו עם הכללים של גוגל. הקושי של CodeFuel להרוויח בתנאי הרגולציה של גוגל מרמז שהרווח שהיא משיגה עם מיקרוסופט תלוי בהפעלת כלים שגוגל לא מקבלת או לחלופין בתנאי החוזה עם מיקרוסופט. לכן יישור קו של מיקרוסופט בנוגע למדיניות סרגלי הכלים בעקבות גוגל עלול לפגוע מאוד ברווחי פריון, ונוצרת לחברה תלות עצומה בשותף עסקי יחיד - מיקרוסופט.

בשלב הנוכחי פריון ממשיכה את ההסכם עם גוגל בתחום הפצת התוכנות, שהיה הפעילות המקורית שלה לפני המיזוג. חוזה זה צפוי להסתיים ביוני 2015. כיוון שהפעילות החלה להסתמך באופן נרחב על תחום התקנות התוכנה של החברה (בחטיבת CodeFuel) ייתכן מאוד שההסכם עם גוגל גם בתחום זה לא יוארך.

וכך דו"חות הרבעון השני של פריון מבהירים את הסיכון בתחום סרגלי הכלים: גם אם החברה תצליח להתמודד עם המשבר הנוכחי סביר להניח שייווצרו משברים נוספים בעתיד והרווחיות של התחום תפחת.

פוטנציאל פריון נובע מניסיונה לחדור לתחום ההפצה לטלפונים הסלולריים, והרווחים מתחום סרגלי הכלים מספקים לחברה את המזומנים לשם ביצוע רכישות לבניית הכלים; צעד שיאפשר לה להפוך לשחקן מהותי בתחום. בסוף הרבעון השני היה לפריון היקף מזומנים של 35.6 מיליון דולר, אך מאז שילמה 10 מיליון דולר (והנפיקה מניות בשווי 7 מיליון דולר) ברכישת Grow Mobile (סכום הרכישה יכול לעלות בעוד 25 מיליון דולר כתלות בתוצאות הפעילות). לכן קופת המזומנים הנוכחית קטנה, אך היא צפויה לגדול בזכות הרווחים הצפויים ברבעונים הבאים מתחום סרגלי הכלים.

3. תחום הטלפונים הסלולריים מאופיין כעת בפיזור עשרות רבות של נותני שירותים, הן בתחום התקנת אפליקציות והן בתחום אופטימיזציה של פרסום. מבנה זה יוצר תחרות רבה ורמת רווחיות נמוכה. עם זאת, הציפייה היא שבתוך שנים בודדות ייווצרו גרעינים של חברות גדולות שיעניקו את מרבית השירותים בתחום. פריון מקווה להיות אחת החברות האלה. רכישת Grow Mobile מקנה לה יכולות בתחום האופטימיזציה של קמפיין פרסום דרך הסלולר. לפעילות זו כבר כמה לקוחות גדולים והיא צומחת במהירות, אך ההכנסות ממנה, לפחות בשלב זה, עדיין לא מהותיות עבור פריון. פעילות זו משולבת בתוך Lightspeed, חטיבה שפריון הקימה המפתחת פתרונות לתחום הסלולר. החברה מקווה שתחום הסלולר ישיג הכנסות מהותיות החל מ־2015.

לחברה רגל אחת בתחום לא יציב, סרגלי הכלים, שעבר מזמן את נקודת השיא שלו, אבל עדיין מספק תזרים מזומנים מהותי, ורגל שנייה בתחום מתפתח, הסלולר, וקשה להעריך את המעמד שהיא תשיג בתחום זה. חוסר היציבות במצב זה הוביל לקריסה במחיר המניה מתחילת השנה ולשווי שוק של 488 מיליון דולר. התנודתיות ברווחיות הנובעת מסרגלי הכלים ואי־הוודאות באשר לרווחיות מתחום הסלולר צפויות להמשיך להוביל לתנודתיות חדה בפריון.

סיליקום

צרות בשלשות

חברת סיליקום מקבוצת רד־בינת שבשליטת האחים זיסאפל, עוסקת בפיתוח פתרונות תקשורת לשרתים. מוצרי החברה הם תוספי חומרה המשפרים את יעילות הפעולה של השרתים, בעיקר מבחינת בניית רשת התקשורת, האופטימיזציה של הקישוריות ושילוב פתרונות לאבטחת תקשורת. המכירות של סיליקום הן ללקוחות OEM (Original Equipment Manufacturer), משמע המוצר של סיליקום משתלב כחלק מהמוצר של הרוכשת, בדרך כלל עוד בשלב העיצוב שלו.

זוהר זיסאפל, בעל השליטה בסיליקום

זוהר זיסאפל, בעל השליטה בסיליקום

דו"חות סיליקום לרבעון השני של 2014 הצביעו על התממשות של שלושה סיכונים בו־זמנית. הראשון הוא ירידה כללית בביקושים למוצרי החברה, השני הוא אי־חידוש של Design Win (שילוב המוצר של סיליקום בפיתוח מוצר של חברה אחרת) מהותי ללקוח הגדול ביותר של החברה, והשלישי הוא דחייה בהשקת מוצר הכולל בתוכו רכיבים של סיליקום. בעקבות כל אלה קרסה מניית סיליקום משיא של 73 דולר בתחילת חודש מרץ לשפל של 27 דולר בתחילת אוגוסט (בדרך שילמה החברה דיבידנד של דולר אחד למניה).

סיליקום הציגה ב־2013 שנת שיא בהכנסות של 73.3 מיליון דולר, רווח נקי של 17.1 מיליון דולר ורווח GAAP-non של 17.8 מיליון דולר. לשנה הנוכחית החברה מעריכה הכנסות של 74–68 מיליון דולר ורווח GAAP-non של 15–13 מיליון דולר. כיוון שהיא הציגה הכנסות של 36.9 מיליון דולר ורווח GAAP-non של 7.9 מיליון דולר בחצי הראשון של השנה, צופה סיליקום ירידה בהכנסות וברווח בחצי השני של השנה (יחסית לחצי הראשון של השנה ולחצי השני של 2013). הצפי החלש שפרסמה החברה הוביל לקריסה במחיר המניה ביום פרסום הדו"ח. מכירות סיליקום מושפעות מעונתיות חזקה עם מכירות רבות יותר בחצי השני של השנה. משמעות הצפי של החברה לרווח של 5.1–7.1 מיליון דולר במחצית השנייה של 2014 הוא צפי נמוך יותר לחצי הראשון של 2015 (אם לא יחול שיפור מהותי במצב העסקי של החברה בקרוב). לכן התחזית של סיליקום היא לירידה חדה ברמת הרווחיות ביחס לרווחיות ב־2013, הרבה מעבר לירידה המתונה שתתבטא בהפרש בין הרווח שהושג ב־2013 לרווח הצפוי ב־2014.

1. לסיליקום תלות בלקוח גדול אחד, המהווה 30% ממכירות החברה. סיליקום לא הספיקה להכין בזמן רכיב של מוצר מרכזי עבורו (אחד משני הרכיבים שהיא מוכרת), ובעקבות כך בחר הלקוח מערכת של חברה מתחרה; על כן צפויה ירידה חדה במכירות לאותו הלקוח. ברבעון השני אותו הלקוח מכר את המערכת הישנה במקביל לחדשה, ולכן הפגיעה בתוצאות של סיליקום היתה מתונה. אבל ברבעונים הבאים המערכת החדשה תחליף לחלוטין את הישנה והמכירות של סיליקום צפויות להיפגע בצורה חדה יותר. החברה לא מפרטת מהו שיעור הפגיעה הצפוי בהכנסות בגין מוצר זה בחצי השני של השנה ואיזה חלק נובע מההאטה הכללית שהיא רואה למוצריה.

צילום: יובל חן

צילום: יובל חן

2. כמו כן, סיליקום דיווחה על עיכוב בהשקת מוצר של אותו לקוח גדול, הכולל את מוצרי החברה שצמצמה החלפה של זרם הכנסות מהמוצרים הנוכחיים בהכנסות ממוצרים חדשים.

3. להערכתנו, כעת מתחילה עבור סיליקום דעיכה במכירות המוצרים הנוכחיים שלה, ועדיין אינה מוכרת מוצרים מהדור החדש שהיא מפתחת. שני המוצרים הבולטים שהחברה מקווה לרשום מהם הכנסות מהותיות ב־2015 הם Time Stamping ו־Coleto Creek. סיליקום מעריכה שההכנסות מ־Coleto Creek, המבוסס על שבב של אינטל, יגיעו מהזמנות קטנות רבות, וההכנסות מ־Time Stamping יגיעו ממעט הזמנות גדולות. לכן אם סיליקום תשיג Design Win מהותי ב־Time Stamping תהיה לכך השפעה מהותית על הצפי לתוצאות העתידיות שלה. בחודש יולי הודיעה החברה על Design Win ראשון ל־Coleto Creek, שלהערכתה יוביל להכנסה של כמיליון דולר בשנה.

מחיר מניית סיליקום משקף כעת שווי של 198 מיליון דולר לחברה. יותר מרבע מהשווי הוא מזומן של 54.4 מיליון דולר שבידי החברה. ברבעונים הקרובים צפויה החברה להציג דו"חות חלשים יחסית, והפוטנציאל שלה תלוי ביכולתה לייצב את ההכנסות ולחזור לרמת הרווחיות הגבוהה שהושגה ב־2013. למרות התוצאות החלשות מנכ"ל החברה שייקה אורבך הציג תחזית אופטימית שלפיה מכירות החברה יגיעו ל־200 מיליון דולר בשנה בתוך פרק זמן של עד חמש שנים. גם אם סיליקום תעמוד במחצית מהיעד ותגיע למכירות של 100 מיליון דולר בשנה, המניה צפויה לזנק. מנגד, בטווח הקצר המניה מושפעת בעיקר מהצפי לדו"חות חלשים ברבעונים הקרובים, מאי־הוודאות באשר לקבלת השוק את מנועי הצמיחה החדשים של החברה ומהאפשרות של יציאת המניה ממדד ת"א־100 באמצע דצמבר אם ערך השוק שלה יישאר ברמות הנוכחיות עד סוף חודש נובמבר.

השורה התחתונה: הבעיה שפריון מתמודדות איתה היא בעיקרה הרגולציה המתהדקת בתחום סרגלי הכלים, ואת הרווחיות היא צריכה להשיג מהרחבת הפעילות לתחומים חדשים. מנגד, סיליקום צריכה להגדיל את הרווחיות במסגרת פעילותה הנוכחית.