בלעדי לכלכליסט

ספנסר יוצאת לרוד שואו לגיוס של 380 מיליון שקל בתל אביב

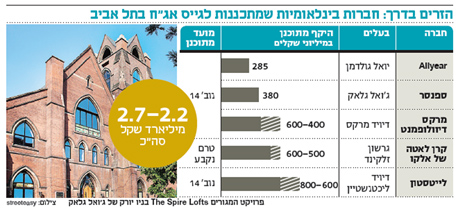

גו'אל גלאק, בעל השליטה האמריקאי של חברת הנדל"ן ספנסר, יגיש היום תשקיף לרשות לני"ע. ההנפקה תצא לפועל בשבועות הקרובים. שלוש חברות נדל"ן אמריקאיות נוספות צפויות לגייס במצטבר כ־1.7 מיליארד שקל באג"ח בישראל בחודשיים הקרובים

אחרי שנה של פגישות והכנות משפטיות, גל ההנפקות של חברות הנדל"ן האמריקאיות יוצא השבוע לדרך.

- "שוק האג"ח חם בטירוף, אבל לא נקנה כל סחורה"

- הכל סחיר, אך הסיכון צריך להתבטא במחיר

- נעילה חיובית בת"א; סיליקום זינקה ב-11.4% לאחר הדוחות

ל"כלכליסט" נודע כי הראשון לגייס הוא ג'ואל גלאק, הבעלים של חברת ספנסר (Spencer Management Realty LLC), שנחת לפני כמה ימים בישראל וצפוי הבוקר להגיש תשקיף גלוי לרשות ני"ע ולהתחיל רוד שואו לקראת גיוס של 100 מיליון דולר (380 מיליון שקל) בתל אביב. ההנפקה עצמה צפויה לצאת לפועל בשבועות הקרובים באמצעות קונסורציום חתמים בראשות פועלים אי.בי.אי.

ההנפקה מהווה סנונית ראשונה לקראת גל הנפקות של שלוש חברות נדל"ן אמריקאיות נוספות שצפויות לגייס בנובמבר ודצמבר אג"ח בהיקף מצטבר של כ־1.7 מיליארד שקל.

גלאק שווה 220 מיליון דולר

הונו של גלאק, איש העסקים היהודי אמריקאי, מוערך בשווי של 220 מיליון דולר. חברת ספנסר נוסדה ב־2004 והיא נחשבת לחברה בינונית בגל ההנפקות הנוכחי עם היקף נכסים של 500 מיליון דולר. החברה עוסקת בנדל"ן למגורים בעיר ניו יורק ומחזיקה 22 פרויקטים של דירות למגורים עם שיעורי תפוסה של כ־99%. החברה מייצרת הכנסות שנתיות של כ־150 מיליון שקל ורווח נקי שנתי של כ־70 מיליון שקל.

צילום: Streeteasy

צילום: Streeteasy

מחצית מהפרויקטים של חברת ספנסר היא בשכירות מפוקחת תחת תוכנית HUD (Housing and Urban Development) של משרד התשתיות האמריקאי, שלפיה המדינה משלמת 75% משכר הדירה של השוכרים. היתרון בתוכנית זו הוא שספנסר נהנית מתזרים קבוע ויציב, אך החיסרון הוא בכך שהיא אינה יכולה לעלות את דמי השכירות בנכסים אלו ללא תיאום עם משרד התשתיות האמריקאי.

אחד הפרויקטים הרווחיים והמפורסמים של ספנסר הוא פרויקט The Spire Lofts בברוקלין. מדובר בכנסייה עתיקה בשם Williamsburg church מן המאה ה־18 שנרכשה בינואר 2012 על ידי גלאק ויואל גולדמן, יהודי אמריקאי נוסף שצפוי להנפיק אג"ח בישראל בהיקף של 285 מיליון שקל בשבועות הקרובים.

מסחר בבורסה צילום: שי סלינס

מסחר בבורסה צילום: שי סלינס

השניים רכשו את הכנסייה העתיקה בשיתוף עם היזם היהודי אמריקאי מייקל ליכטנשטיין תמורת 13.7 מיליון דולר עם הלוואה של 9 מיליון דולר. בהשקעה של 4 מיליון דולר השלושה הפכו את הכנסייה לפרויקט דירות למגורים המכיל 100 יחידות דיור המושכרות בתפוסה מלאה.

20 חברות במגעים לגיוס

חברות נוספות שצפויות לגייס בישראל בנובמבר ובדצמבר הקרובים הן לייטסטון של היהודי אמריקאי דיוויד ליכטנשטיין, ומרקס דיוולופמנט של איש העסקים היהודי אמריקאי דיוויד מרקס וכאמור Allyear של גולדמן. לאלו מצטרפת קרן לאטה מקבוצת אלקו של גרשון זלקינד שנמצאות כרגע בשלבי הכנה ראשוניים לקראת הנפקה אפשרית של אג"ח בישראל בהיקף של כ־600 מיליון שקל. בנוסף לאלו, ישנן יותר מ־20 חברות מארה"ב, קנדה ואירופה שנמצאות כרגע במגעים עם חתמים ישראלים להנפקות חוב בישראל. אחת מהן היא קבוצת הנדל"ן מויניאן האמריקאית (Moinian Group) שבשליטת ג'וזף מויניאן, שנפגשה לאחרונה עם חתמים ישראליים לקראת גיוס חוב אפשרי בישראל. גורמים בשוק החיתום מעריכים כי ההנפקה של מויניאן לא תצא לפועל כפי שוויטקוף, חברת הנדל"ן של סטיב וויטקוף, החליטה לפי שעה שלא לבצע את הגיוס בישראל.

גיוס ברמת חוב שנייה

לגל ההנפקות הנוכחי אחראים היועצים רפי ליפא וגל עמית, שהיו אחראים גם לגל ההנפקות הקודם של חברות אמריקאיות ב־2013–2012. השניים פועלים בשיתוף עם בית ההשקעות פועלים אי.בי.אי ומשרד עו"ד ישראל שמעונוב. הגל הקודם כלל את ברוקלנד, דה זראסאי גרופ ודה לסר, שהנפיקו אג"ח, בדירוג BBB ומעלה, בהיקף כולל של 1.5 מיליארד שקל. האג"ח של ברוקלנד נסחרות כיום בתשואה לפדיון של 6.20%, האג"ח של דה זראסאי גרופ נסחרות ב־1.6% והאג"ח של דה לסר נסחרות ב־2%. ליפא ועמית משווקים לחברות האמריקאיות אג"ח קורפורייט (רמת חוב שנייה), מוצר שלא קיים בשוק בארה"ב לחברות בסדר גודל שלהן )חברות עם נכסים של 2–0.5 מיליארד דולר).

ליפא ועמית מאגדים את כל הנכסים של החברות האמרקאיות תחת חברה אחת הרשומה באיי הבתולה לצורך מיסוי.