ניתוח כלכליסט

יכולתה של אי.די.בי להחזיר חובותיה שוב עומדת למבחן

אחרי 1.4 מיליארד שקל שהשקיעו באי.די.בי, בעלי השליטה נמצאים בצומת דרכים: רווחיות החברות שבידי אי.די.בי נשחקת, כישלון הנפקת אדמה יקשה לממש אותה ברווח, וגם אחרי שאלשטיין ובן־משה יזרימו עוד 900 מיליון שקל כפי שהתחייבו, לא בטוח שאי.די.בי תוכל לעמוד בהחזר חובותיה. כשמוסיפים את הנתק המתמשך בין השניים, עולה ספק ביחס להצלחת הסדר הנושים

1.האם ההנהלה נלחמה מספיק באינטרס הסיני?

המטרה היחידה של הנפקת אדמה (לשעבר מכתשים אגן) היתה לממן רכישת שלוש חברות סיניות מידי כימצ'יינה.

"זה טוב לאדמה - זה יקטין את עלות חומרי הגלם, שיסופקו מהמפעלים הסיניים ויספקו לה כניסה חלקה ודרמטית לשוק הסיני", הסבירו לנו בחברה.

יכול להיות שזה נכון, אבל עסקאות בעלי עניין טובות קודם כל לבעל העניין - כלומר לכימצ'יינה. הסינים הם אולי אנשי עסקים נחמדים ונעימים, אבל הם גם אגרסיביים ויודעים לדאוג לאינטרסים שלהם. והרכישה הזו היא בהחלט אינטרס שלהם, משום שהיא מממנת בעקיפין חלק מהמחיר ששילמו עבור המניות באדמה.

המחיר שבו נרכשה החברה נקבע עוד בחתימת העסקה בין נוחי דנקנר לראן ג'יאנג שין ב־2013, והוא כבר לא ריאלי היום. לראייה, המשקיעים האמריקאים לא הסכימו לממן אותו. השאלה היא אם אנשי אי.די.בי - עמי אראל, רענן כהן, חיים גבריאלי וגם אלשטיין ובן־משה - ניסו בכלל לשכנע את הסינים להתאים את ההנפקה והעסקה לתנאי השוק.

גם המעמד של הנהלת אדמה מעורר שאלות. לא מן הנמנע שההנהלה כבר מבינה שכימצ'יינה היא בעל הבית וכי אי.די.בי בדרך החוצה, כך שבקרוב החברה תהיה בשליטה סינית מלאה. אם כך, האם ההנהלה פעלה בשירות החברה או בשירות בעל המניות הגדול?

2. מדוע הודיעו על ביטול ההנפקה ברגע האחרון?

העובדה שהודעת הדחייה התקבלה שעות ספורות לפני ההנפקה רק חיזקה את המכה שקיבלה אדמה. סביר להניח שבבורסות אחרות כמו אלה של תל אביב, של לונדון או של הונג קונג (שבה מקבלים באהדה רבה יותר חברות סיניות) ההנפקה היתה עוברת. בארץ למשל מקבלים את התמונה המלאה ברגע האחרון, עם פתיחת מעטפות המכרז. בארה"ב התהליך שונה — בימים שלפני קביעת המחיר (Pricing) מקבלים בנקאי ההשקעות של העסקה אינדיקציות מהותיות לגבי היקף ההשתתפות הצפוי בהנפקה והמחיר שמוכנים הגופים המוסדיים האמריקאיים לשלם עבור המניות. כך, כשהאינדיקציות גרועות, חברות יודעות לבטל או לדחות את התהליך בימים שלפני ולפרסם הודעה שאומרת שתנאי השוק אינם בשלים. התנהלות כזו מונעת את הטראומה שעוברים החברה ובעלי המניות שלה עם ביטול ההנפקה ברגע האחרון, והמהלומה על כל השלכותיה מתרככת מעט. הודעה ברגע האחרון גם פוגעת בסיכוי להנפקה חוזרת.

3. האם היתה כאן דליפה של מידע על הכישלון?

מניית דסק"ש בבורסה של תל אביב רשמה ירידות של עד 6.5% עד השעה 16:27 ביום חמישי האחרון, מה שיכול ללמד על רסיסי מידע שהסתובבו בקרב בעלי המניות. ב־16:40 הירידות כבר הגיעו ל־8%, ובתוך 6 דקות נוספות צנחה המניה ב־19%. בהמשך היא התאוששה מעט וסיימה את היום בירידה של 9.3%. תהליך דומה התרחש במניית אי.די.בי פתוח, שב־15 הדקות שבין 16:30–16:45 באותו יום הידרדרה מירידה של 5% לנפילה של 13.6%, וכך סגרה את יום המסחר.

מה גרם לצניחה הפתאומית? האם דלף כאן מידע לבעלי מניות מסוימים, שבעלי מניות אחרים לא ידעו עליו? אגב, הידיעות הראשונות על הקשיים בהנפקה התפרסמו בכלי התקשורת רק לאחר סיום המסחר בתל אביב.

4. מדוע חולק דיבידנד יומיים לפני הכישלון?

הדירקטורים בדסק"ש החליטו בסוף אוקטובר, בלחץ קרן ברוש, לחלק דיבידנד של 200 מיליון שקל ב־18 בנובמבר, יומיים לפני ניסיון ההנפקה. לקרן מניות באי.די.בי ובדסק"ש, ואנשיה לחצו לחלוקה של 500 מיליון שקל (בתמיכת בן־משה), אך הדירקטוריון החליט לנהוג בזהירות ולחלק סכום נמוך יותר. השאלה שמהדהדת כבר מיום חמישי - אז נכשלה ההנפקה - היא האם בדירקטוריון לא הביאו בחשבון אפשרות של כישלון, ואם כן, למה לא חיכו עם הדיבידנד עד שתעבור המהלומה הפיננסית. לא מן הנמנע שהתשובות יתבררו בבית המשפט.

ייתכן שבימים שלפני ההנפקה היו אינדיקציות כלשהן לביקושים הנמוכים מצד המשקיעים המוסדיים האמריקאיים, ואפשר היה לעכב את חלוקת הדיבידנד עד לאחר ההנפקה ולקבל וודאות גדולה יותר לגבי מצבה של דסק"ש. הרי הכישלון צפוי להוביל להרעה במצב וללחץ גדול על המניה, שהחל כבר ביום חמישי אחר הצהריים.

ניתן היה גם לדחות את החלוקה לאחרי פרסום הדו"חות של דסק"ש, שצפויים לצאת בשבועיים הקרובים, ובהם יתבררו ההשלכות הפיננסיות של כישלון ההנפקה והמחיקות שיצטרכו לבוא בעקבותיו, לאור העובדה שהאופציה מול כימצ'יינה — שלפי תמחור השוק שווה כ־200 מיליון דולר — עלולה להימחק. במצב כזה, שבו החוב לכימצ'יינה גבוה מהיקף המניות, עדיף לדסק"ש לוותר על מניותיה באדמה לטובת כימצ'יינה, מאשר לשלם את יתרת החוב שעומדת על 1.1 מיליארד דולר.

מוטי בן-משה ואדוארדו אלשטיין צילום: אוראל כהן

מוטי בן-משה ואדוארדו אלשטיין צילום: אוראל כהן

דסק"ש ניצבת בעצם בפני שתי אפשרויות גרועות: האחת, להחליט שהיא לא משלמת את הריבית, ואז תצטרך למחוק את שווי האופציה, והשנייה, להחליט שהיא משלמת את הריבית, ואז אוטומטית החוב לכימצ'יינה ייחשב כחוב נוסף של 1.1 מיליארד דולר על החובות של דסק"ש — מה שעלול להוביל לצניחת דירוג האג"ח שלה.

מבעלי השליטה נמסר: "רק ביום האחרון הוחלט על ביטול ההנפקה. לא היה מידע שנעלם מהדירקטוריון או מהציבור לפני כן".

5. האם אנחנו על סף הסדר חוב בדסק"ש?

היחסים הקשים בין אלשטיין ובן־משה תרמו רבות לכישלון העסקי שלהם באי.די.בי עד היום. השניים הזרימו הון של 1.4 מיליארד שקל במזומן לחברה שהשווי הנכסי הנקי שלה עלול לרדת בימים הקרובים שוב לאפס. אפשר לקרוא להם, אם תרצו, הגאידמקים החדשים.

אי.די.בי אינה מנוהלת זה שנה. דומה שימי החסד שקיבלו אלשטיין ובן־משה חולפים רשמית עם הכישלון הצורב של הנפקת אדמה, שהרי היא וכלל ביטוח היו שני העוגנים שלהם סביב ההשקעה בקבוצה. אדמה התנפצה להם בפנים ביום חמישי, ואילו מההיתר שלו הם מחכים בכלל ביטוח הם רחוקים מאוד, שכן המפקחת על הביטוח הודיעה כי היא נוטה שלא לאשר להם את השליטה בחברה.

אלשטיין ליווה מקרוב את ההכנות להנפקה כשהגיע לניו יורק עם נציגו בישראל שולם לפידות, ואילו בן־משה עמד להגיע רק ביום שישי בבוקר, מסיבות אישיות, ולאחר שההנפקה בוטלה — ביטל גם הוא. השניים החמיצו הזדמנות לשבת וללבן ביניהם סוג של הסכם בעלי מניות מפורט שיסדיר את ניהול קבוצת אי.די.בי, שכן מאז שדנקנר עזב היא מנווטת לפי גחמותיהם ואיומיהם של גורמים חיצוניים ולא כמו עסק אמיתי.

אלשטיין ובן־משה אמורים בשנתיים הקרובות להזרים לאי.די.בי פתוח 500 מיליון שקל נוספים בהצעת רכש שאליה התחייבו. אם יעמדו בהסכם, זו עלולה להיות מבחינתם זריקת כסף נוספת שכמעט בוודאות לא תספיק לחברה.

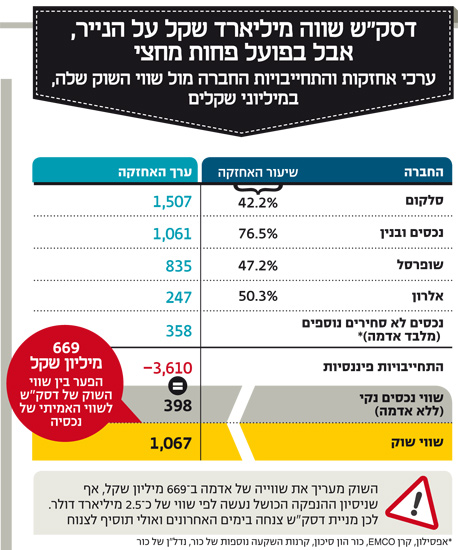

במקביל, מתערער מצבה של דסק"ש וגם היא עלולה להזדקק להסדר — מחזיקי האג"ח שלה מצפים לדו"חות הרבעון השלישי כדי לפתוח בהליכים נגד החברה.

נראה כי הזוג שהחליף את נוחי דנקנר מתקרב לנקודה שבה יהיה חייב להחליט אם לפעול יחד או להיפרד. קשה לראות איך יצליחו אי פעם להרוויח משהו מההשקעה הכושלת שעשו. במידה שלא ימצאו את הדרך, נראה שזהו הזמן להפעיל את מנגנון הבמבי (BmBy: Buy me, Buy you) שמאפשר לאחד לרכוש את חלקו של השני. פעולה כזו תאפשר לאחד השותפים להציל את מרבית השקעתו באמצעות מכירת חלקו, ולשני להתחיל לנהל את החברה לפי תפיסתו ומבלי להיות עסוק במלחמה הפנימית שמשאירה את החברה ללא ניהול אופרטיבי.

6. מה יעלה בגורל רכישת החברות הסיניות?

הן מנכ"ל אדמה חן ליכטנשטיין והן סגן היו"ר עמי אראל אמרו ביום חמישי כי יפעלו לביצוע העסקה בדרכים אחרות, שכן קשה מאוד לחברה לצאת להנפקה לאחר שהניסיון הראשון נכשל. האפשרויות שעומדות בשלב זה בפני הנהלת החברה הן גיוס אג"ח, ביצוע העסקה בתשלומים שנתיים, הזרמת הון מצד בעלי המניות או — האפשרות ההוגנת ביותר — כימצ'יינה תקבל מניות של אדמה לפי שווי שיקבעו מעריכים חיצוניים לחברות הנרכשות ולאדמה. במקרה זה אחזקות אי.די.בי באדמה יידללו לטובת הסינים. לאי.די.בי זכות וטו על מהלך כזה, אך הפעלה שלה תגרום לירידה דרמטית ברמת שיתוף הפעולה עמם.