בדיקת כלכליסט

הגידור חתך 0.4% מתשואות התעודות של פסגות ותכלית

תעודות הסל מנוטרלות המטבע של תכלית ופסגות גלגלו את העלויות של גידור החשיפה ליורו על המשקיעים, בעוד שחברת תעודות הסל קסם של אקסלנס ספגה את העלויות של גידור המטבע האירופי והתשואה ללקוחותיה גדלה

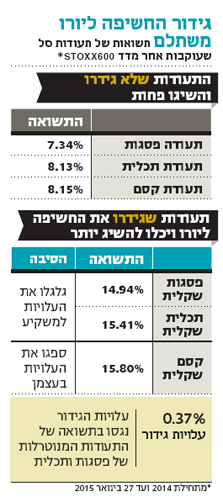

בתשואות של תעודות הסל הישראליות מנוטרלות המטבע, שעוקבות אחרי מדדים מובילים במניות אירופה, יש פער של כמעט 0.4%. כך עולה מבדיקת "כלכליסט" של ביצועי התעודות מתחילת 2014 ועד היום. התשואה שהשיגה התעודה המנוטרלת מטבע של חברת תעודות הסל קסם על מדד יורוסטוקס 600, הכולל את מניות החברות האירופיות המובילות, מתחילת 2014 עמדה על 15.8%. זאת בעוד התעודה המתחרה של חברת תעודות הסל תכלית השיגה 15.41%. תעודה מקבילה של פסגות השיגה תשואה של 14.94%.

- רשות ני"ע מקדמת הגבלת העלאת דמי ניהול בקרנות ובתעודות סל לפעם בשנה

- רייצ'ל לורד: "ההשקעה בתעודות סל הפכה פופולרית מאוד בעשור האחרון"

- קסם ממשיכה להיות התורמת המרכזית לרווחיות אקסלנס

מדובר בתשואה שהושגה אחרי ניכוי דמי הניהול, אלא שבעוד דמי הניהול השפיעו בשוליים על פערי התשואות, החלק העיקרי של הפער מקורו בעלויות גידור המטבע — שהסתכמו ב־0.37% בתקופה זו. העלויות בקסם נספגו על ידי חברת תעודות הסל, אך בתכלית ובפסגות, עלויות הגידור, שבעגה המקצועית נקראות קוואנטו, גולגלו על הלקוחות.

קורלציה שלילית בין היורו למדדים באירופה ב־2014

כיצד נוצרות עלויות הגידור? הן עלולות להיווצר כשנוצרת קורלציה שלילית ברמה יומית בין מחיר המדד שאחריו עוקבת התעודה לשער המטבע הרלבנטי. זה בדיוק מה שהתרחש החל מתחילת 2014 ביחס בין מדדי המניות האירופיים המובילים למטבע היורו: בימי מסחר רבים נוצרו מצבים שבהם היורו צנח בזמן שהמדדים עלו.

כך, למשל, קרה כשהבנק המרכזי האירופי הכריז על פתיחה במהלך של הרחבה כמותית בשבוע שעבר. ההודעה הובילה לזינוק במדדי המניות באירופה אך במקביל לצניחה במחיר היורו. במצב כזה, בתעודות שבהן החשיפה המטבעית מנוטרלת, נוצרות עלויות גידור כבדות.

תכלית היא הראשונה לגלגל את עלויות הגידור

עד 2013 תעודות הסל השקליות המספקות הגנה מהחשיפה המטבעית ספגו על עצמן את עלויות הגידור. בתמורה לכך הן גבו דמי ניהול גבוהים יותר לעומת תעודות שאינן מנטרלות את החשיפה. דמי הניהול, אגב, שולשלו גם בזמן שעלויות הגידור כלל לא היו ודאיות, מאחר שכל זמן שנוצרת קורלציה חיובית בין התנהגות המטבע למדד הרלבנטי, אין עלויות גידור ואפילו יכולים להיווצר רווחי גידור. אלא שהעלות העודפת בדמי הניהול הוסברה בהגנה האפשרית על המשקיע ממצבים דוגמת אלו שהתרחשו בשנה החולפת.

אלא שבספטמבר 2013 חברת תעודות הסל תכלית, שבניהולו של אייל סגל ובבעלות בית ההשקעות מיטב דש, שינתה את המצב. החברה הנפיקה תעודת סל על מדד יורוסטוקס 600 האירופי, שבה עלויות הגידור גולגלו על המשקיע. בתכלית הסבירו את המהלך בכך שבמסגרת תיקון 21 לחוק השקעות משותפות בנאמנות שיזמה רשות ני"ע, שאמור להכפיף את תעודות הסל למשטר של פיקוח, נקבע ממילא כי תעודות הסל יידרשו לגלגל את עלויות הגידור על הלקוחות.

אלא שעד היום תיקון 21 לא נכנס לתוקף, וספק אם ייכנס גם ב־2015, ואילו תכלית בחרה מיוזמתה לאמץ חלק מהוראותיו לפני הזמן.

בעת שתכלית השיקה את המהלך מול מערך הייעוץ הבנקאי הממליץ ללקוחות באיזו תעודת סל לבחור, חברת תעודות הסל הציגה בפני היועצים בדיקה שלפיה לו היתה מבוצעת הגנה מטבעית בחמש השנים עד להשקת התעודה של תכלית, לא היו נוצרות עלויות קוואנטו, אלא היו נוצרים רווחים של כ־0.1% לשנה (או 0.45% בחמש שנים במצטבר), כך שלכאורה הלקוח אמור אפילו להרוויח מהמהלך. אך 2014 הוכיחה אחרת. כך, לקוח שקנה את התעודה המנוטרלת של תכלית כדי לנטרל את החשש משחיקת היורו, בעצם קיבל מהדלת האחורית חשיפה מסוימת בדמות עלויות גידור שהושתו עליו.

צילום: בלומברג

צילום: בלומברג

מפסגות תעודות סל נמסר בתגובה: סך האחזקות של הציבור בתעודות שקליות באירופה בפסגות סל הם 1.15 מיליארד שקל לערך. הרוב המכריע (1 מיליארד) מושקע בסטוקס 600 שקלי ודקס שקלי. במדדים אלו עלות הקוואנטו היא על פסגות.

מתכלית תעודות סל נמסר: "לעיתים הקוואנטו מיטיב עם הלקוח ולעיתים לא, ולרוב מדובר בהפרשים זניחים יחסית. הדבר נכון גם לדוגמא גם למשקיע בארה"ב שרוכש ETF מנוטרל מטבע על".