רשות ני"ע לא מחכה: מקדמת רפורמה בקרנות המחקות

הקרנות המחקות אמורות להיסחר באופן רציף לאורך כל היום, אך יישום התיקון שיאפשר זאת מתעכב בכנסת כבר ארבע שנים. ברשות החליטו לקדם רגולציה שניתנת ליישום מהיר יותר

רשות ני"ע מנסה לעקוף את הבירוקרטיה של הליך החקיקה. אתמול פרסמה הרשות, בניהולו של שמואל האוזר, הצעה להסדר שוק קרנות הסל בישראל.

- רשות ני"ע תהדק פיקוח על ניגוד עניינים בהערכות שווי

- האוזר לסלינגר: "עצרי שיווק פוליסות חיסכון"

- מחוקקים סוף סוף את הברור מאליו

קרנות סל הוא מוצר שלא קיים היום בשוק המקומי אך מדובר במוצר זהה ל־ETF, מוצר פיננסי עוקב מדד הרווח במדינות מפותחות בעולם. על פי התיקון של הרשות, קרנות מחקות יהפכו לקרנות סל ויוכלו להיסחר לאורך כל שעות המסחר.

הסדרת שוק קרנות סל נכללה במקור במסגרת תיקון 21 לחוק השקעות משותפות בנאמנות. מדובר בתיקון שכפוף לאישור הכנסת וכולל מספר רב של נדבכים, בהם הסדרת הפיקוח על תעודות הסל ושינוי מודל ההפצה בהן, ולכן יישומו מתעכב במשך כארבע שנים.

על פי הערכות, בשל פיזור הכנסת לקראת הבחירות, התיקון לא יאושר גם בשנים הקרובות. משכך, בחרה הרשות להחריג את הסדרת קרנות הסל מתיקון 21, ולהשית עליהן רגולציה שניתנת ליישום מהיר יותר.

היקף נכסים של 26.1 מיליארד שקל

כיום בישראל קיימים שני מוצרים עוקבי מדד בניהול פסיבי המציעים למשקיעים את תשואת המדד שאחריו הם עוקבים: תעודות סל וקרנות מחקות. תעודות סל הן מוצר המתחייב להשיג ללקוח המשקיע בו את תשואת המדד הרלבנטי (למשל, מדד ת"א־25) בניכוי דמי ניהול. הקרנות המחקות, שרובן לא גובות דמי ניהול, מתיימרות לעשות אותו דבר, אך בניגוד לתעודות הסל לא מתחייבות להשיג את תשואת המדד אלא רק "להתאמץ" להשיגו.

כך שהסיכון לגופים המשווקים את הקרנות המחקות נמוך מזה של הגופים המשווקים את תעודות הסל. זאת מאחר שתעודות הסל עוקבות באדיקות אחר נכסי הבסיס של המדד, ואם הן לא מצליחות לרכוש או למכור את המניות בזמן ולא משיגות את תשואת המדד, הן צריכות להשלים את הפער מההון העצמי שלהן.

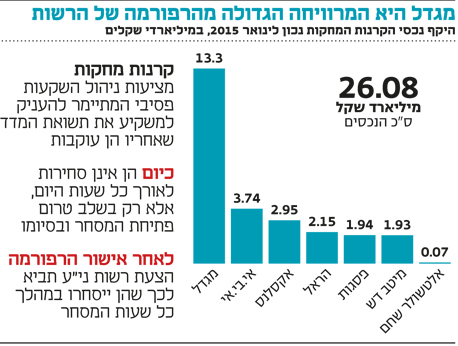

ההבדל המרכזי בין קרנות הסל לקרנות המחקות הוא שקרנות סל ייסחרו באופן רציף בכל שעות המסחר ולא רק בשלב טרום פתיחת המסחר וסיומו. הפיכת הקרנות המחקות לקרנות סל תעניק להן, אם כן, יתרון מהותי ותקטין את הפער שלהן מול תעודות הסל, שכבר היום נסחרות לאורך כל שעות המסחר. תעשיית הקרנות המחקות מנהלת כיום 26.08 מיליארד שקל, ואילו ענף תעודות הסל מנהל 117 מיליארד שקל.

דמי ניהול אפס בקרנות המחקות עד סוף 2015

בהצעה של הרשות נכתב כי "תיקון 21 הוא רפורמה רחבת היקף, ובשלב זה לא ידוע מתי תקודם. הכוונה להסדיר את קרנות הסל במסגרת הצעת החוק נבעה מהרצון לבצע מהלך שלם להסדרתן יחד עם תעודות הסל, תוך השוואת הרגולציה ביניהן. לאור הקושי בלוחות הזמנים לקידום הצעת החוק ועל רקע הצורך לקדם תחרות בתחום בהקדם האפשרי, מוצע לפעול לפיתוח השוק על ידי הכשרת הצעת קרנות סל כבר עתה".

הרשות מציעה להסדיר באופן מיידי (בכפוף לאישור נפרד של ועדת הכספים) את הפיכתן של הקרנות המחקות לקרנות סל. "מוצע להכשירן באופן שימצב אותן תחרותית מול תעודות הסל", כתבה הרשות בהצעה.

השחקנים המובילים בתחום הקרנות המחקות הם גופים כמו מגדל שוקי הון, אי.בי.אי ואקסלנס. רק באחרונה אקסלנס התחייב לדמי ניהול אפסיים עד סוף 2015. בשלוש השנים האחרונות תעשיית הקרנות המחקות מתנהלת בדמי ניהול אפסיים.

שמואל האוזר. יו"ר רשות ני"ע צילום: אוראל כהן

שמואל האוזר. יו"ר רשות ני"ע צילום: אוראל כהן