בלעדי לכלכליסט

רשות ני"ע תאפשר מסלול להסבת תעודות סל לקרנות סל

הרשות מעוניינת לקדם את קרנות הסל, על חשבון תעודות הסל שסובלות מחוסר שקיפות. בכירים בחברות התעודות משדרים עסקים כרגיל: "החקיקה תיקח שנים, והיא לא תבוא על חשבון תעודות הסל אלא תגדיל את העוגה"

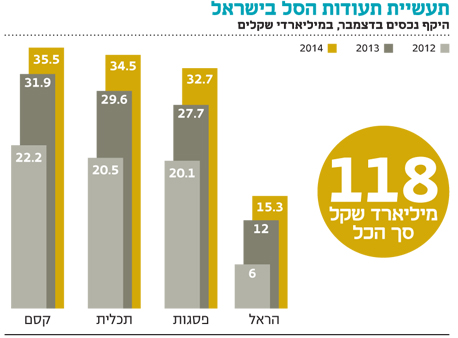

רשות ניירות ערך תייצר מסלול שיאפשר לתעודות סל להפוך לקרנות סל, במסגרת החקיקה המתגבשת ליצירת שוק קרנות סל בישראל, כך נודע ל"כלכליסט". תעודות הסל מנהלות נכסים בהיקף של 117 מיליארד שקל.

- יו"ר רשות ני"ע: "מינוי שריג ליו"ר מגדל החזקות - חוקי"

- האוזר מתלבט לגבי הצעת הבורסה למסחר בניירות ערך זרים בישראל ללא רישום

- אגף שוק ההון שוקל לדרוש מחברות הגמל לשלוח צ'קים לבעלי חשבונות רדומים גם ללא פנייה שלהם

סיכון לאיתנות המנפיק

בשיחות סגורות בין מנהלי תעודות סל וקרנות נאמנות לבין נציגי רשות ני"ע, הרשות מודה כי היא מסתייגת משוק תעודות הסל בגלל הסיכון הגדול למנפיקה, חברת תעודות הסל — סיכון הנובע מהתחייבותה להשיג ללקוח את תשואת המדד. אם החברה לא מצליחה להתכסות באופן מלא, למשל בגלל מחסור בנזילות בשוק של נייר ערך מסוים, היא צריכה להשלים את הפער מכיסה, דבר המהווה סיכון תפעולי שיכול לפגוע באיתנותה, וכפועל יוצא במשקיעיה.

סיבה נוספת שמניעה את הרשות להעדיף קרנות סל היא שבניגוד לתעודות, קרנות אינן יכולות לשמור חלק מהרווחים שהן מייצרות לעצמן, וכל רווח או הפסד עקיף שנוצר מועבר ישירות ללקוח. ברשות מעוניינים במוצרים שקופים ככל הניתן, שבהם הלקוח יודע כי מעבר לדמי הניהול שהוא משלם כל ההכנסות שתייצר קרן הסל יהיו לחלוטין שלו.

המנהלים בתעשיית תעודות הסל החלו לדאוג ממימוש האיום שעליו מדובר כבר כמה שנים ועלול לאתגר את מודל הרווחיות שלהם.

רק כדי לסבר את האוזן, כיום הרווח של חברת תעודות הסל קסם, הגדולה בישראל שבבעלות בית ההשקעות קסם, מגלם שולי רווחיות גבוהים מאוד. הרווח לפני מס שרשמה קסם ב־2014 עמד על 52.5 מיליון שקל, המגלם שולי רווח של 48% מסך ההכנסות של החברה באותה שנה (108 מיליון שקל). מדובר בשולי רווח גבוהים מאוד, שחלקם מגיע לא רק מדמי ניהול אלא מאותם רווחים עקיפים שהרשות מנסה לאיין.

הרווחים של קסם מהווים היום כמחצית מהרווחים של בית ההשקעות אקסלנס כולו, ובקרב חברות תעודות הסל קיים חשש כי אם קרנות הסל יצברו תאוצה, אותו מנוע רווחיות עקיף יישחק מאוד. יתרה מכך, גם בקרב שחקנים פחות חזקים בתעודות הסל ישנו חשש מכניסת התיקון לתוקף, שכן ההנחה היא כי גופים שצברו היקף נכסים משמעותי בקרנות המחקות יהיו בעלי יתרון על פני אלה שלא החזיקו בפעילות קרנות מחקות.

"האיום האמיתי שלנו הן קרנות הנאמנות"

אך בזמן שמאחורי הקלעים התעשייה כמרקחה, הרי שבשיחות עם בכירי הענף הם משדרים עסקים כרגיל, בטענה כי הרשות מדברת כבר שנים על כניסת קרנות הסל לתוקף, ודבר לא קורה בינתיים. "האיום האמיתי שלנו הן קרנות הנאמנות המציעות ניהול השקעות אקטיבי ולא קרנות הסל. הלוא כבר עכשיו אנחנו מתחרים עם הקרנות המחקות, ומה יקרה כשיהיו קרנות סל? פשוט כל השחקנים ייכנסו לשוק הזה, כולל אנחנו. להערכתי, השוק רק יגדל וזה לא יבוא על חשבון תעודות הסל אלא יגדיל את העוגה לכולם", טוען בכיר בענף תעודות הסל.

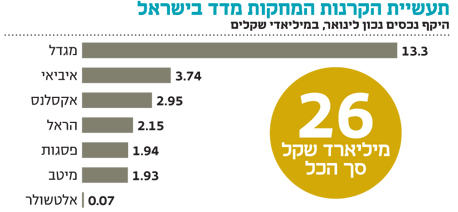

כיום השחקנים הבולטים בתחום קרנות המחקות הם מגדל שוקי הון (13.3 מיליארד שקל מנוהלים בקרנות המחקות) ואחריה בפער גדול אי.בי.אי (3.7 מיליארד שקל בקרנות המחקות), ומדובר בשני גופים ללא פעילות תעודות סל.

בשבוע שעבר הוציאה הרשות טיוטת חקיקה שהפרידה את הרפורמה המתוכננת להקים שוק קרנות סל בישראל מתוך תיקון 21 לחוק קרנות הנאמנות, במטרה להאיץ אותה. קרנות סל הן מוצר השקעות פסיבי, שאמור להתחרות בתעודות הסל הרווחות היום בשוק המקומי. קרנות הסל נפוצות בשוקי המערב (נקראות ETF), וההבדל בינן לבין תעודות הסל הוא שהראשונות הן קרנות נאמנות המתחייבות לעשות מאמץ להשיג למשקיע את תשואת המדד שאחריו הן עוקבות, בעוד תעודות הסל מתחייבות להשיג לו את תשואת המדד. כיום קיים, אמנם, מוצר דומה בשוק שנקרא קרנות מחקות, אך בשונה מקרנות סל, הקרנות המחקות סחירות רק בשעות טרום המסחר

ולפני סגירתו.

ברשות הבינו כי תיקון 21 לא יאושר בקרוב, על רקע ריבוי נדבכיו וריבוי הדיונים הצפויים בו בוועדת הכספים, ולפיכך החליטו לפצל את החקיקה על קרנות הסל מהתיקון במטרה להעבירה בהקדם מיד לאחר כינון הכנסת. הרעיון הוא שהקרנות המחקות יהפכו עם כניסת החקיקה לתוקף לקרנות סל, מה שיעודד משקיעים להעדיף אותן על פני תעודות הסל שכבר היום נהנות מיתרון הסחירות הרציפה.

צילום: אוראל כהן

צילום: אוראל כהן