שוק הנפקות המניות בת"א מתחיל להתעורר

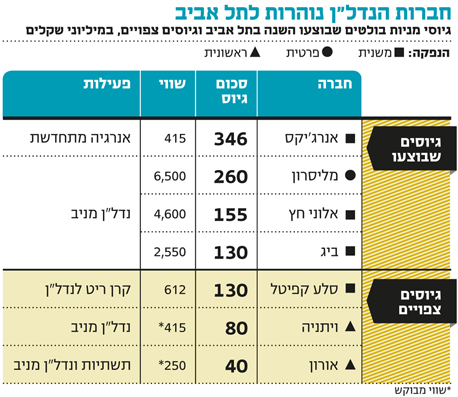

גיוסי המניות בבורסה בתל אביב הכפילו את עצמם ברבעון הראשון לעומת התקופה המקבילה אשתקד והסתכמו ב־1.2 מיליארד שקל. מליסרון, ביג ואנרג'יקס כבר גייסו, ויתניה ואורון בדרך

הבורסה בתל אביב מתמודדת עם קושי: היעדר הנפקות של חברות חדשות לצד מחיקה של חברות גדולות כמו מלאנוקס וגיוון אימג'ינג. התופעה מכווצת את היקף המסחר ופוגעת באטרקטיביות של הבורסה בעולם. נוכח עלייה מרשימה של 15% במדדי המניות המובילים בתל אביב מתחילת השנה וסביבת ריבית אפסית, שהורידה דרמטית את התשואות בשוק האג"ח הישראליות — התמונה הזו מתחילה להשתנות.

- 4 הנפקות מוצלחות, ועוד היד נטויה

- גל של הנפקות: הגיוסים מתחילת 2015 בבורסה - כפול מהתקופה המקבילה

- גל חוב שלישי של חברות נדל"ן אמריקאיות בדרך לתל אביב

המשקיעים הישראליים, פרטיים ומוסדיים כאחד, מתחילים לפזול לעבר גיוסי המניות בתל אביב. המטרה: לקחת חלק בראלי של 40% שנרשם במדד ת"א־100 בשלוש השנים האחרונות. מגמה זו באה לידי ביטוי במחזורי המסחר היומיים במניות, שעלו מרמה ממוצעת של 1.2 מיליארד שקל ב־2014 ל־1.7 מיליארד שקל בחודש מרץ האחרון. כך מעידים גם גיוסי המניות, שהסתכמו ברבעון הראשון של 2015 ב־1.2 מיליארד שקל — פי שניים לעומת התקופה המקבילה אשתקד.

מליסרון וביג ניצלו את המומנטום החיובי

ברבעון הראשון של השנה נרשמו גיוסים שגרתיים, המתבצעים מדי שנה, כמו הגיוס של חברת הנדל"ן המניב אלוני חץ, שגייסה 155 מיליון שקל, והגיוס המתוכנן של קרן הריט סלע קפיטל, שמתכננת לגייס 150 מיליון שקל. אולם, כמה גיוסי הון חריגים מעידים על התעוררות בשוק.

בראש ניצבות חברות הנדל"ן המניב מליסרון וביג, שהציגו עלייה של עשרות אחוזים מתחילת השנה בעקבות הריבית הנמוכה. אלה ניצלו את המומנטום החיובי לגיוסי הון מוצלחים: ביג גייסה 130 מיליון שקל בהנפקת מניות משנית וזכתה לביקושים גבוהים של 250 מיליון שקל, ומליסרון ביצעה הנפקה פרטית של מניות בהיקף 260 מיליון שקל עבור אלטשולר שחם, עמיתים וילין לפידות.

גם ההנפקה של אנרג'יקס, חברת האנרגיה המתחדשת שהשלימה בשבוע שעבר גיוס הון מוצלח של 346 מיליון שקל לפרויקט אנרגיית רוח חדש בפולין, מעידה על רעב המשקיעים למניות חדשות.

שתי חברות נוספות, ויתניה ואורון, מנהלות מגעים מתקדמים להנפקת מניות ראשונית (IPO) בתל אביב. אם אלה יצליחו, הן עשויות לפתוח את השוק הישראלי להנפקות ראשוניות נוספות, כל עוד המומנטום בשוק הישראלי יישאר חיובי.

שי נבו, משנה למנכ"ל לאומי פרטנרס חתמים, מזהה את ההתעוררות בשוק. "יש היום יותר עסקאות במניות לעומת התקופה המקבילה בשנה שעברה, וניכרת התעוררות בעקבות המניות החזקות שרשמו עליות מתחילת השנה. אפשר להסביר זאת בחוזק ברמות המכפילים של החברות והביקושים להנפקות משניות במסחר, שנובעים מסביבת הריבית האפסית באג"ח. המשקיעים מיצו את האג"ח וישנו מעבר למניות. עם זאת, עדיין אין חברות גדולות שממתינות עם תשקיף לקראת הנפקה ראשונית". בכיר אחר בתחום החיתום אמר ל"כלכליסט" כי "עם התשואות שיש היום באג"ח, אין ברירה אלא להתחיל להשתתף בגיוסי המניות. נראה פה יותר ויותר גיוסי אקוויטי בחודשים הקרובים".

ויתניה לקראת הנפקה לפי שווי של 415 מיליון שקל.

חברה נוספת שנמצאת במגעים לקראת הנפקת מניות ראשונית (IPO) בתל אביב היא ויתניה. חברת הנדל"ן המניב מצויה בבעלות פעילים בולטים במשק, בהם גד ודן פרופר, משפחת חממה, האחים אבי ודני רייק, מודי כידון ומשה ועירית תאומים.

הצורך של ויתניה להפוך להיות ציבורית נובע מהרכב הבעלות בחברה, שאינו כולל שחקנים עסקיים בתחום הנדל"ן אלא בעלי הון מתחומים אחרים, שבחרו להשקיע יחד בנדל"ן תחת חברת ויתניה. המבנה הציבורי יאפשר לבעלי המניות לממש מניות במסחר מבלי לערב את שאר השותפים בחברה.

ויתניה מוכרת היטב בשוק ההון הישראלי בעקבות הנפקות של שלוש סדרות אג"ח בהיקף של 165 מיליון שקל, הנסחרות היום בתשואות יציבות של 2%–2.5%. עוד בתחילת 2014 דיווחה ויתניה לבורסה כי היא שוקלת הנפקת מניות בתל אביב, אולם ל"כלכליסט" נודע כי ההנפקה הזו צוברת תאוצה וצפויה לצאת לפועל לקראת חודש יולי, על בסיס דו"חות הרבעון הראשון של 2015.

עוד נודע כי ויתניה כבר בחרה בגוף החיתום לאומי פרטנרס לביצוע ההנפקה וכי בעלי המניות שלה דורשים שווי מינימלי של 415 מיליון שקל, שהנו ההון העצמי של החברה נכון לסוף 2014.

חברת ויתניה, המנוהלת על ידי אהוד סמסונוב כיו"ר פעיל של החברה ועפר זיו כמנכ"ל, פועלת בישראל ובחו"ל בייזום ואחזקה של נדל"ן מניב. לקבוצה כ־90 אלף מ"ר נכסים מניבים, בהם בנייני משרדים, מסחר, מחסנים וחניות. לאחרונה נחשף ב"כלכליסט" כי היא השלימה עסקת מכירה של 50% מהמרכז המסחרי טרמינל פארק לחברת הביטוח מגדל. ויתניה תקבל ממגדל תשלום נטו של 193 מיליון שקל התמורה למחצית מהזכויות בקרקעות ובשני הבניינים במתחם.

בורסת ת"א צילום: בלומברג

בורסת ת"א צילום: בלומברג