אפקט פלוג: המוסדיים הפסידו עד 2.7% על אג"ח הנדל"ן הטריות

האג"ח של עזריאלי, אמות ושיכון ובינוי, נפלו מיד לאחר ההנפקה. חתם גדול: "אין לי ספק שאג"ח לא מדורגות שתכננו להגיע לשוק יעצרו ויעשו חושבים"

ההודעה הדרמטית של בנק ישראל ביום שני שעבר על מועד העלאת הריבית הצפויה במשק ב־2016 הפתיעה לא רק את האזרחים הקטנים, אלא גם את מנהלי ההשקעות הוותיקים בגופים המוסדיים הגדולים ביותר בישראל.

- רגע לפני קריסת האג"ח אמות ועזריאלי גייסו מיליארד שקל

- השמועה על החוב הזול בתל אביב הגיעה גם לקנדה

- קבוצת עזריאלי גייסה 600 מיליון שקל בריבית צמודה של 0.6%

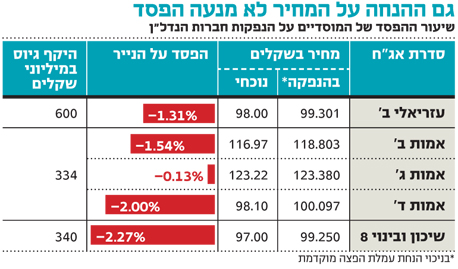

רגע לפני ההודעה, שהביאה למפולת בשוק האג"ח הישראלי, השתתפו המוסדיים בגיוסי חוב של עזריאלי, אמות ושיכון ובינוי בהיקף כולל של 1.2 מיליארד שקל. מאז רשמו המוסדיים על השקעתם הפסד על הנייר של עד 2%.

את ההפסד הגדול ביותר ספגו בית ההשקעות ילין לפידות וחברות הביטוח הראל ומגדל שרכשו את האג"ח החדשה (סדרה 8) של שיכון ובינוי ביום חמישי לפני שבוע וחצי. מאז ועד היום רשמה אג"ח זו ירידת ערך של 3% והיא נסחרת היום בתשואה לפדיון של 4.12%. למוסדיים ניתנה הנחת עמלת התחייבות מוקדמת של 0.75%, שנועדה להגן עליהם בדיוק ממקרים כאלו. אולם המפולת בשוק האג"ח היתה כה חדה, וההפסד שלהם על הנייר עומד נכון להיום על 2.25%.

גם המוסדיים שרכשו את האג"ח בהנפקה של עזריאלי, בהם בין היתר מנורה מבטחים וילין לפידות, מופסדים על הנייר נכון להיום בכ־1.3%. עזריאלי גייסה מהמוסדיים 600 מיליון שקל באמצעות הרחבת סדרה ב' יומיים לפני ההודעה על העלאת הריבית. המשקיעים באג"ח זו מופסדים כיום על הנייר בכ־2%, כשהתשואה לפדיון על האג"ח של עזריאלי עלתה לראשונה מעל ל־1% ועומדת היום על 1.1%.

אמות גייסה ביום ראשון בשבוע שעבר 334 מיליון שקל מהמוסדיים, בהם ילין לפידות, מור קרנות נאמנות ואיילון, וההפסד למשקיעים נע בין 0.13% ועד ל־2%, תלוי בסדרה שנרכשה. אג"ח ג' של אמות, במח"מ של 2.9 שנים, גרמה להפסד של 0.13% בלבד, בעוד סדרות ב' וד', במח"מ של 5.3 ו־8.94 שנים בהתאמה, הסבו הפסד של 1.5% ו־2% בהתאמה.

האג"ח הממשלתיות לעשר שנים נפלו במהלך השבוע שעבר בשיעור חד של 2.7% והתשואה לפדיון עליהן עלתה לשיעור של 2.67%. גם מדדי התל בונד השונים רשמו נפילות של עד 1.5%. אך זה לא עוצר את רכבת הגיוסים בתל אביב.

אחת החברות שגייסה חוב בשבוע שעבר למרות הנפילות החדות, היא אדגר השקעות, חברת הנדל"ן שבשליטת ביטוח ישיר מקבוצת צור של משפחת שנידמן. אדגר השקעות ביצעה את ההנפקה שלה יום לאחר החלטת הריבית, ביום שבו האג"ח הממשלתיות קרסו בכ־1.2%. חרף זאת, הצליחה אדגר להשלים בהצלחה את ההנפקה. החברה ביקשה לגייס 180 מיליון שקל באג"ח מדורגות A3 על ידי מידרוג וזכתה לביקושים של 220 מיליון שקל. הריבית במכרז נקבעה ברמה של 4.65%, כשריבית המקסימום עמדה של 4.9%.

הגיוס הגדול הבא בשוק ההון הוא של בנק לאומי, שמתכנן לגייס בשבועות הקרובים עד 2.5 מיליארד שקל בשלוש סדרות חדשות (סדרות 177,178,179) המדורגות AAA על ידי מעלות. נכון להיום, בלאומי לא מתכוונים לדחות את ההנפקה לאור דירוג האשראי הגבוה והמוניטין שלו. עם זאת, נראה שחברות קטנות יותר יתקשו להגיע לשוק במצב הנוכחי.

"בינתיים עוד לא התחילו ביטולים אבל אין לי ספק שכל האג"ח הלא מדורגות שתכננו להגיע לשוק יעצרו ויעשו חושבים", אומר אחד החתמים הגדולים ל"כלכליסט". מנגד, חתם אחר אמר: "לא בטוח שכדאי לדחות הנפקות, מכיוון שאין לדעת לאן השוק ילך. יכול להיות שהמצב יהיה הרבה יותר גרוע, ולכן הנפקה בתנאים כמו של היום יכולה להתברר לימים כמוצלחת".

עופר קוטלר, מנכ"ל שיכון ובינוי צילום: אבשלום ששוני

עופר קוטלר, מנכ"ל שיכון ובינוי צילום: אבשלום ששוני