בלעדי לכלכליסט

עסקה ראשונה מסוגה: דיסקונט מעביר את הסיכון בנדל"ן למבטחות זרות

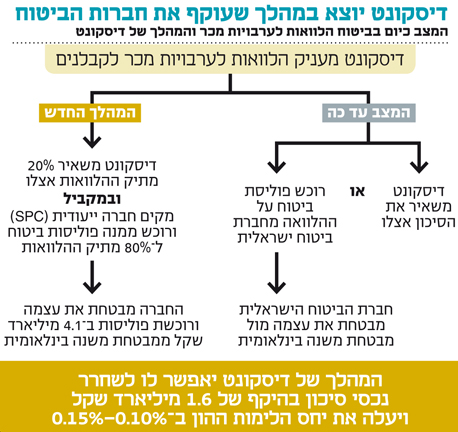

דיסקונט רכש פוליסת ביטוח בהיקף של 4 מיליארד שקל על אשראי לערבויות מכר שנתן לקבלנים. העסקה, שנכנסה לתוקף באוגוסט האחרון, תאפשר לבנק לשחרר הון של 1.6 מיליארד שקל ולשפר את יחס הלימות ההון ב־0.15%

בנק דיסקונט השלים בחודש שעבר עסקת ענק עם מבטחי משנה בינלאומיים. במסגרת העסקה הבנק יבטח את תיק האשראי לערבויות לרוכשי דירות בהיקף ביטוח של 4.1 מיליארד שקל ובכך יוכל לשחרר כ־1.6 מיליארד שקל של נכסי סיכון.

- פרשת תיאום העמלות בין הבנקים: 35 מיליון שקל מחכים לציבור

- דיסקונט מסיים רבעון עם קפיצה בשורת הרווח הנקי

- בנק דיסקונט יעניק מימון של 350 מיליון שקל לחברת דן

מדובר בעסקה חדשנית בשוק הבנקאות הישראלי, כאשר דיסקונט מבטח לראשונה סגמנט שלם של אשראי, שניתן לצורך ערבויות מכר במימון פרויקטי נדל"ן למגורים באמצעות מבטחי משנה בינלאומיים בראשות סוויס רי (Swiss Re) ומיוניק ריי (Mumich Re) .

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

על פי מתווה העסקה, החברות יבטחו כ־80% מהתיק, כלומר יחזיקו בסיכון של 80% מהתיק, בעוד דיסקונט ישאיר אצלו את ה־20% הנותרים. היקף ההלוואות לערבויות מכר ומסגרות האשראי באותו תחום עמד בדיסקונט, נכון ליוני 2015, על 5.1 מיליארד שקל.

מאחר שמדובר בחברות בינלאומיות עם דירוג גלובלי גבוה של -AA ומעלה, על פי תקנות באזל 3, פוליסת הביטוח מאפשרת לבנק לשחרר נכסי סיכון בהיקף של 80% מהיקף התיק המבוטח – 1.6 מיליארד שקל.

בנוסף המהלך צפוי להעלות את יחס הלימות ההון של דיסקונט ב־0.1%–0.15%. יחס הלימות ההון (רובד 1) של הבנק עמד, נכון לסוף הרבעון השני של השנה, על 9.5%, והעלאה נוספת שלו מאפשרת לבנק לגבש אסטרטגיה לצורכי צמיחה.

זאת בשונה מהשנים האחרונות שבהן דיסקונט היה במצוקת הון אמיתית, דבר שהקפיא את פעילותו במשך שנים.

דיסוקנט נכנס לעסקה לטווח ארוך

דיסקונט הקים חברה ייעודית (SPC) לצורך העסקה. על פי המנגנון, החברה הייעודית, שבבעלות מלאה של דיסקונט, תנפיק פוליסת ביטוח על חלק מערבויות המכר של הבנק, ובמקביל תקנה פוליסת ביטוח מחברות הביטוח הבינלאומיות, כך שבסופו של דבר החברות הבינלאומיות יחזיקו במרבית הסיכון.

העסקה של דיסקונט לא תהיה חד־פעמית אלא עסקה מתגלגלת, כלומר 80% מערבויות המכר שייתן הבנק בעתיד יבוטחו על ידי החברות הבינלאומיות. בעולם רגולטורי שדורש מהבנקים להגדיל את שיעור ההון העצמי, מדובר במכשיר אפקטיבי ויעיל לניהול ההון של הבנק שיוצר גם מודל הכנסות מעט שונה בתחום ערבויות המכר.

כעת הבנק למעשה משמש כצינור שיודע להעניק את האשראי ולהעביר את מרבית הסיכון שבו לחברות בינלאומיות תמורת פרמיה שהוא משלם להן. הרווח במודל כזה מגיע, מצד אחד, מהעמלות והריבית שגובה הבנק מהיזם או מהקבלן בעת מתן האשראי בניכוי הפרמיה שהוא משלם לחברת הביטוח ומצד שני מכך שבעזרת ההון שמשתחרר, דיסקונט יכול להעניק הלוואות נוספות.

המנכ"לית לילך אשר טופילסקי צילום: רון קדמי

המנכ"לית לילך אשר טופילסקי צילום: רון קדמי

בדיסקונט, בניהולה של לילך אשר־טופילסקי, עמלו על העסקה במשך כמעט שנה, כאשר יועצים ישראליים של חברות ביטוח המשנה הבינלאומיות, אסתי פרידמן ואיציק קליין, בכירים לשעבר בכלל ביטוח, העלו את הרעיון בשיחות עם הנהלת הבנק. אשר־טופילסקי הטילה את קידום הנושא על אוריין דגן, מנהלת הסינדיקציה של דיסקונט, מיכל כספי שפירא, ראש אגף נדל"ן ותשתיות בבנק, וגולן כחלון ממערך החשבות.

נציגי הבנק טסו לציריך לקדם את המו"מ ונציגים של חברות הביטוח הבינלאומיות הגיעו כמה פעמים למשרדי הבנק ועשו בדיקת נאותות לבנק ולתיק האשראי הנדל"ני לפני שהסכימו לבטח אותו.

דיסקונט נוגס בפעילות של חברות הביטוח

העסקה קיבלה בסוף יוני האחרון גם את ברכתו של בנק ישראל ושל דודו זקן, המפקח על הבנקים לשעבר.

זקן התווה את המסלול הרגולטורי כך שהעסקה תעמוד בתקנות באזל 3 ותאפשר את שחרור נכסי הסיכון, שהוא המטרה העיקרית של המהלך. על פי ההערכות, בבנק ישראל ראו את רעיון בעין יפה שכן המהלך מעביר חלק מסיכון האשראי שטמון בשוק הנדל"ן הישראלי לחברות זרות.

בפיקוח על הבנקים התריעו בשנה האחרונה כמה פעמים כי החשיפה של המערכת הבנקאית לשוק הנדל"ן גבוהה מאוד ומהווה איום ישיר על המערכת. תחום ערבויות המכר הוא תחום חוץ־מאזני שאליו המערכת הבנקאית חשופה בהיקף של יותר מ־50 מיליארד שקל.

כיום חברות ביטוח ישראליות מבטחות חלק מערבויות המכר של הבנקים. מנורה היתה הראשונה שנכנסה לתחום עוד ב־1998 ואחריה נכנסו לתחום גם כלל והראל.

לאחר שחברות הביטוח היו מנפיקות פוליסות ביטוח לבנקים, הן היו מבטחות את עצמן מול מבטחות משנה בינלאומיות כך שבעצם על ידי הקמת ה־SPC דיסקונט עוקף את חברות הביטוח הישראליות.