שחקני הנוסטרו השתלטו על גיוס הקוקו של בנק לאומי

ההנפקה של לאומי זכתה לביקושים של 1.6 מיליארד שקל בשלב המוסדי. אף שרשות ני"ע שללה את זכותם להנחה, הנוסטרואיסטים כיכבו בה לאחר שנכנסו בדלת האחורית — דרך הזרמת ביקושים מחברות ניהול תיקים. במשתתפים: חברת קוסקוס מזון וארגון יד שרה

אם בוחנים ממבט ראשון את תוצאות גיוס אג"ח הקוקו של בנק לאומיביום חמישי האחרון, אפשר לטעות ולחשוב שאזהרותיה של המפקחת על הביטוח דורית סלינגר לא ממש הועילו. המפקחת פנתה ערב הגיוס לגופים המוסדיים שהשקיעו שבועיים קודם לכן באג"ח הקוקו של בנק מזרחי טפחות, בדרישה לקבל הסברים על תהליך קבלת ההחלטות שקדם להשקעה. אג"ח קוקו כוללות מנגנון מחיקת החוב למשקיעים במקרה שבו הבנק נקלע למשבר.

- לאומי השלים את הנפקת הקוקו: גייס 926 מיליון שקל

- מי יגן על גב' כהן מחדרה מהקוקו?

- סלינגר תוקפת את המוסדיים בהנפקת הקוקו הפרטית של מזרחי טפחות

בלאומי חששו כי הרמזים ששיגרה סלינגר, בדגש על תמחור חסר של הסיכון בגיוס, יקשו את סגירת ההנפקה. הגיוס שתוכנן לעמוד על מיליארד שקל, כולל השלב הציבורי, נהנה מביקושים של 1.6 מיליארד שקל בשלב המוסדי בלבד. לאומי בחר להיענות להזמנות בהיקף 750 מיליון שקל. הריבית שנקבעה במכרז מגלמת מרווח תשואה של 2.18% מעל אג"ח ממשלתית מקבילה. גם השלב הציבורי נערך בחמישי ובו גוייסו 150 מיליון שקל נוספים.

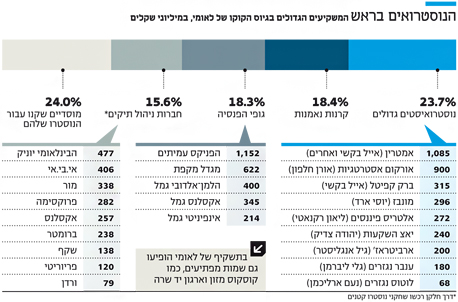

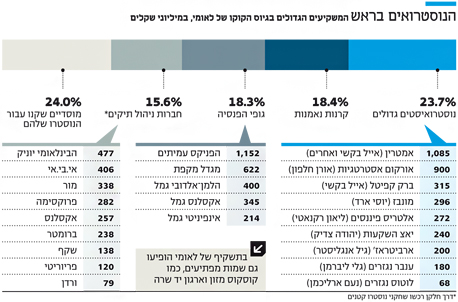

אלא שאם בוחנים את זהות המשקיעים המוסדיים בהנפקה, בולטים דווקא שחקני הנוסטרו. זאת למרות תיקון חקיקה שהכניסה רשות ני"ע בנובמבר האחרון אשר הגביל את יכולת השחקנים הקטנים להשתתף בשלב המוסדי. מתשקיף הגיוס עולה כי הגופים המוסדיים (מנהלי קרנות נאמנות וגופי גמל ופנסיה) הזמינו רק 37% מהגיוס. אם מנטרלים את חברות קרנות הנאמנות ומשאירים רק את הגופים שתחת פיקוחה של סלינגר, הזמינו אלה ביקושים שהיוו רק 18% מההזמנות בשלב המוסדי. מדובר למעשה בחמישה גופים: הלמן־אלדובי והפניקס, שניהם השתתפו גם בגיוס הקוקו של מזרחי טפחות וקיבלו פנייה מסלינגר, קרן הפנסיה מקפת של מגדל, אקסלנס גמל ואינפיניטי גמל. המוסדיים הזרימו ביקושים נוספים לתיקי הנוסטרו שלהם ולא לכספי העמיתים.

יתר ההזמנות הגיעו משחקנים כמו אייל בקשי, מידד דבש, יהודה צדיק, גיל אנגליסטר, אורן חלפון ויוסי ארד, שביצעו את ההזמנות דרך חברות הנוסטרו שלהם, והביקושים שהזמינו היוו כ־24% מהשלב המוסדי. במפתיע התנוסס על התשקיף השם חברת קוסקוס מזון — מפעל קוסקוס מיפו בבעלות אדם בשם דוד שריקי — שהזמינה 1 מיליון שקל בהנפקה. עוד חריגה בתשקיף היא אגודת יד שרה, שהזמינה אף היא 1 מיליון שקל בהנפקה.

הצליחו לעקוף את המגבלה של רשות ני"ע

הצליחו לעקוף את המגבלה של רשות ני"ע

התיקון החקיקתי מנובמבר אשתקד נועד לדחוק החוצה את שחקני הנוסטרו הקטנים. זאת כיוון שדרש מהם הון עצמי מינימלי של 50 מיליון שקל כדי לקחת חלק בשלב המוסדי. אלא שאותם שחקנים מצאו דרך לעקוף את המגבלה: לפתע הופיעו על גבי התשקיף שמות של חברות ניהול תיקים מוכרות יותר ופחות. דרכן, כך על פי חתמים שהיו קשורים להנפקה, ביצעו שחקני הנוסטרו חלק מההזמנות. זאת כדי לעקוף את המגבלה החקיקתית.

כך, למשל, מופיע בתשקיף שמו של גוף בשם ורדן בית השקעות, שלפי האתר שלו נוסד ב־2003 ומנוהל על ידי עו"ד רועי דנאל. בתי השקעות נוספים כוללים את פריוריטי, שמנוהל על ידי בחור בשם אבי ויטס, את ברמוטר שמנהל אלי צחור ואת יוניק של הבנק הבינלאומי. עוד בית השקעות לא מוכר שלקח חלק בהנפקה הוא עציוני ניהול תיקים שבניהול איתן עציוני. אחד ממנהלי התיקים שלו, אורי תובל, היה בעברו סוחר בחברת הנוסטרו של אייל בקשי, ברק קפיטל. נוסף על כך ישנה חברת ניהול התיקים פרוקסימה שבניהול חיים ונציה. בסך הכל נרשמו הזמנות דרך חברות ניהול תיקים בהיקף כ־16% מהגיוס בשלב המוסדי.

שחקני הנוסטרו עובדים על בסיס שיטה פשוטה: הם מחפשים הנפקות אג"ח של חברות טובות שיוצאות בגיוסים בדירוגים גבוהים, מזרימים ביקושים של עשרות מיליוני שקלים בשלב המוסדי — ומוכרים את הסחורה בשוק לאחריו. כך הם גוזרים קופון על הפער בין מחיר האג"ח בשוק למחיר בהנפקה, שכולל הנחת התחייבות מוקדמת שממנה נהנים רק מי שיכולים לקחת חלק בשלב המוסדי — גופים מוסדיים, חתמים ושחקני נוסטרו עם הון עצמי של 50 מיליון שקל לפחות.

התיקון לא הצליח לשנות את התמונה

עד נובמבר האחרון יכלו גם שחקני נוסטרו קטנים יותר ליהנות מההנחה בשלב המוסדי. משהודרו החוצה במסגרת תיקון החקיקה, חלקם מצאו דרך חזרה פנימה — תוך ביצוע ההזמנות דרך חברות ניהול תיקים שמוגדרות כגוף מוסדי. נוכחות שחקני הנוסטרו בהנפקות יוצרת עיוות בשוק הנפקות האג"ח, בגלל הראייה קצרת הטווח שלהם. בעוד מנהלי כספי ציבור, גופי פנסיה ומנהלי קרנות נאמנות מתמחרים את הריבית בהנפקה על בסיס רמת הסיכון ויכולת הפירעון, שחקן הנוסטרו מחפש לעשות סיבוב מהיר בהנפקה. לכן הוא עשוי להזרים ביקושים בריבית נמוכה כדי לזכות בסחורה בזמן שהוא דוחק החוצה את מנהלי כספי הציבור. כך נוצר תמחור בעייתי של הסיכון.