"סלינגר נלחמת בשלמה אליהו על הגב של כולנו"

המפקחת על הביטוח הודיעה כי תאסור על בעלי שליטה לכהן בתפקיד ביצועי בחברות ביטוח, גמל ופנסיה שבשליטתם. הנפגע העיקרי מהמהלך צפוי להיות שלמה אליהו ממגדל, שבינו לבין סלינגר עבר חתול שחור. אבל על הדרך צפויים להיפגע אולי גם ה"גורואים" של עולם ההשקעות - גילעד אלטשולר ודב ילין – שלא צפויים לוותר על הממלכה שלהם ללא מלחמה

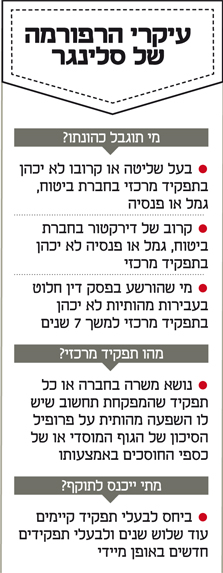

המפקחת על הביטוח דורית סלינגר החליטה לעשות סדר בממשל התאגידי של חברות הביטוח וחברות הגמל והפנסיה. שלשום פרסמה סלינגר טיוטת הוראה מהפכנית שנועדה ליישר קו בין כללי הממשל התאגידי החלים על המערכת הבנקאית – המפוקחת בידי בנק ישראל – לאלו החלים על הגופים המוסדיים המפוקחים על ידיה. סלינגר מבקשת לאסור על בעלי שליטה וקרוביהם בגופים מוסדיים, חברות ביטוח, גמל ופנסיה, לכהן בתפקיד ביצועי בחברה שבשליטתם.

סלינגר קובעת בחוזר כי בעל שליטה או קרובו לא יוכלו לכהן כנושא משרה בחברה או בכל תפקיד אחר שלדעת המפקחת הוא בעל השפעה מהותית על פרופיל הסיכון של הגוף המוסדי או של כספי החוסכים באמצעותו. עוד היא קובעת כי לא יכהן בתפקיד ביצועי בגוף מוסדי מי שהוא קרוב של דירקטור באותו גוף. זאת כדי למנוע מצב שדירקטור או יו"ר דירקטוריון יפקחו על בעלי תפקיד שהם קרוביהם.

עד כאן מדובר בכללים שכבר קיימים במערכת הבנקאית, כך שסלינגר מיישרת קו ואף נותנת הנחה מסויימת למוסדיים שכן היא מתירה לבעלי שליטה לכהן בתפקיד יו"ר דירקטוריון, בעוד בבנקים בעלי השליטה יכולים לכהן רק כדירקטורים.

הסיבה שסלינגר ויתרה על האיסור על כהונה כיו"ר היא שבעיני הפיקוח אין באמת הבדל בין דירקטור ליו"ר דירקטוריון, ואם בעל שליטה יכול לכהן כדירקטור אין סיבה שלא יוכל לכהן כיו"ר. סלינגר נותנת לגופים המוסדיים שלוש שנים להתאים את עצמם להוראה שצפויה לשנות סדרי עולם, בעיקר בחברות שנמצאות בבעלות משפחתית ובחברות שבהן בעלי השליטה מזוהים עם הגוף בצורה חזקה.

1. החוזר נתפר למידה של שלמה אליהו

כאשר החוזר של סלינגר הופץ בקרב הגופים המוסדיים, התבדחו פעילים בענף הביטוח כי סלינגר פרסמה חוזר בשביל אדם אחד – שלמה אליהו, בעל השליטה בחברת הביטוח מגדל. עופר אליהו, בנו של בעל השליטה שמכהן כמנכ"ל מגדל, יצטרך לפי ההוראות החדשות להתפטר מתפקידו תוך שלוש שנים. בנו השני של שלמה אליהו, ישראל מכהן בתפקיד יו"ר ועדת השקעות הנוסטרו של מגדל.

כעת מתעוררת השאלה אם תפקיד זה חוסה תחת ההגדרה הרחבה בחוזר של "כל תפקיד שלפעילותו עשויה להיות השפעה משמעותית על פרופיל הסיכון של הגוף המוסדי או של כספי חוסכים באמצעותו". לכאורה ליו"ר ועדת השקעות השפעה מהותית על פרופיל הסיכון של הגוף המוסדי, כך שגם ישראל אליהו עלול להידרש לוותר על הפוזיציה, אך ככל הנראה האוצר לא יתערב פה מכיוון שלא מדובר בניהול כספי חוסכים.

לסלינגר ואליהו היסטוריה לא נעימה שהחלה כאשר האחרון ביקש למנות לתפקיד יו"ר חברת הביטוח את פרופ' עודד שריג, מי שכיהן עד לפני שנה קודם לכן כמפקח על הביטוח והעניק בעצמו לאליהו את היתר השליטה במגדל. סלינגר ואליהו החלו להתגושש כאשר סלינגר ביקשה לטרפד את מינויו של שריג מסיבות של ניראות.

אליהו עמד על הרגליים האחוריות כדי להכשיר את המינוי ולבסוף עקף את סלינגר כשמינה את שריג ליו"ר חברת ההחזקות של מגדל, שלא מפוקחת על ידי סלינגר. החוזר של סלינגר ישפיע באופן הכי דרמטי על מגדל שכן בחברות הביטוח המתחרות מכהנים מנכ"לים שכירים. לכאורה יש מי שיכול להסתכל על ההוראות החדשות של סלינגר כעל סגירת חשבון עם שלמה אליהו. ואכן, יש שטוענים בקרב המוסדיים כי "סלינגר מענישה את השוק כולו במסגרת מלחמה אישית מול אליהו"

אבל אם מסתכלים בפרספקטיבה רחבה יותר, סלינגר לא ממציאה כאן את הגלגל. חקיקה מקבילה (נוהל בנקאי תקין סעיף 301) קיימת בענף הבנקאות ואוסרת על בעלי השליטה לא רק שלא לכהן בתפקיד ביצועי בתאגיד הבנקאי, אלא אף מונעת מהם לכהן בתפקיד יו"ר דירקטוריון הבנק. במובן זה סלינגר אף היתה, כאמור, 'רחמנית' כשהתירה לבעלי השליטה בגופים המוסדיים לשבת על כיסא יו"ר הדירקטוריון.

הרציונל בבסיס ההוראה מאד פשוט – בעלי השליטה יושבים בדירקטוריונים של הגופים המוסדיים ואמורים לפקח על התנהלות תקינה של ההנהלה ויישום של האסטרטגיה שמכתיב הדירקטוריון. מדובר ביסודות של כללי ממשל תאגידי, במיוחד כאשר מדובר בגוף מוסדי המנהל כספי ציבור בנאמנות ויש להבטיח כי ההנהלה תדאג ליציבות הגוף המוסדי ולניהול נאות של כספי הציבור.

ברגע שבעל שליטה או קרובו מכהנים בתפקיד ביצועי, לדירקטוריון יש יכולת מוגבלת מאד לפקח עליו. ראשית, כיוון שלרוב בעל השליטה כאמור יהיה חבר בדירקטוריון ויפקח על אותו קרוב המכהן בתפקיד ביצועי בכיר, ושנית, גם במצב שבעל השליטה לא יושב בדירקטוריון, הדירקטורים מתמנים מטעמו ויכולת הפיקוח שלהם על התנהלות בעל השליטה המכהן בתפקיד ביצועי (למשל מנכ"ל) היא מוגבלת מתוך הידיעה שאותו בעל שליטה יכול לפטר אותם.

בחברת הביטוח מגדל, לשם הדוגמה, נוצר מצב אבסורדי שבו גם כאשר שלמה אליהו מינה יו"ר שכיר מטעמו, דוגמת ענת לוין שכיהנה כיו"ר חברת הביטוח לתקופה קצרה לפני סאגת מינוי של עודד שריג, היא היתה אמורה לפקח על התנהלות הבן של הבעלים המכהן בתפקיד המנכ"ל – עופר אליהו, זאת בזמן שלצידה בדירקטוריון ישבו האב – שלמה אליהו והבן השני ישראל אליהו. בשורה התחתונה סלינגר מעבירה מסר ברור לבעלי השליטה – התכבדו ותפקחו כדירקטורים על המנהלים השכירים שתבחרו ואל תתיימרו לנהל בעצמכם את כספי הציבור.

2. השפעת ההוראה על חברות הביטוח

בראש ובראשונה ההוראה תשפיע אך ורק על גופים המפוקחים על ידי אגף שוק ההון באוצר. כלומר, ההשפעה תהיה רק על נושאי תפקידים בכירים בחברות ביטוח, חברות גמל ופנסיה ולא תחול על חברות־אם של חברות הביטוח, חברות ההחזקה וכן לא על מנכ"לים של בתי השקעות, שבשלב זה אינם מפוקחים על ידי הפיקוח.

באגף שוק ההון מעוניינים לפקח גם על בתי ההשקעות, ומנכ"לית משרד האוצר לשעבר יעל אנדורן אף עמדה בראש ועדה שגיבשה המלצות לרגולציה שתאפשר לפקח על פעילות אותם גופים פיננסיים גדולים, שכיום אינם נתונים לפיקוח של שום רשות ציבורית, אף שהחברות־הבנות שהם מחזיקים מפוקחות. ההשפעה הדרמטית ביותר, כאמור, תהיה ביחס למגדל כאשר עופר אליהו, המנכ"ל יידרש להתפטר מתפקידו תוך שלוש שנים. הבן השני של בעל השליטה, ישראל אליהו לא יצטרך, ככל הנראה, להתפטר מתפקיד יו"ר ועדת השקעות הנוסטרו מכיוון שלא מעורב בניהול כספי החוסכים.

בחברת הביטוח הראל למשל לא צפויה להיות השפעה בשלב זה שכן בעלי השליטה – משפחת המבורגר – לא מכהנים בתפקידים ביצועיים בכירים. יאיר המבורגר מכהן כיו"ר, אחיו גדעון וגיסו יואב מנור מכהנים רק כדירקטורים. עם זאת, אם משפחת המבורגר ציפתה בעתיד להציב את בנו של גדעון – בן המבורגר – כיורש בתפקיד ביצועי היא תצטרך לחשב מסלול מחדש.

גם הפניקס וחברת הביטוח כלל לא יושפעו מהחוזר. במנורה לעומת זאת כן צפויה להיות השפעה, שכן מיכאל קלמן, בנו של היו"ר ארי קלמן, מכהן כסמנכ"ל, ותוך שלוש שנים אחד מהם יצטרך להתפטר מתפקידו. גם בחברת הביטוח איילון לא צפויה להיות השפעה בשלב זה שכן היו"ר יונל כהן, שנמנה על הבעלים לצד משפחת רחמני, אך הקרובים שלהם לא מכהנים בשלב זה בתפקידים ביצועיים באיילון. המגבלה תהיה אם לוי רחמני, בעל השליטה יבקש למנות בעתיד את בנו נגה לתפקיד ביצועי, אם כי בשלב זה העניין אינו על הפרק.

צילומים: תומי הרפז, עמית שעל, אוראל כהן

צילומים: תומי הרפז, עמית שעל, אוראל כהן

3. השפעת ההוראה על בתי השקעות

בשלב זה, כאמור, אין לפיקוח על הביטוח סמכות לפסול נושאי משרה ברמת בית ההשקעות אלא רק תחת החברות־הבנות המפוקחות – חברות הגמל והפנסיה. כך, למשל, יאיר לוינשטיין שמכהן כמנכ"ל חברת הגמל של אלטשולר שחם ונמנה על בעלי השליטה בחברת הגמל יצטרך להתפטר מתפקידו. ברוב חברות הגמל האחרות מנהלים מנכ"לים שכירים כך שלא צפויה להיות בעיה.

אלא שכאן סלינגר נוגעת, אולי שלא בכוונה, בנקודה רגישה שיכולה לשנות את פני ענף הגמל. ההנחיות של סלינגר מונעות מבעלי שליטה בבתי השקעות שעוסקים בניהול השקעות, לנהל את כספי החוסכים בקופות הגמל שלהם. גופים שנולדו וצמחו על בסיס יכולות ניהול ההשקעות של הבעלים יצטרכו להתמודד עם יציאה מהמשחק של בעל השליטה מתפקיד של מנהל השקעות בפועל, והבעלים יצטרכו להסתפק בהכתבת אסטרטגיית ניהול ההשקעות מלמעלה דרך הכיסא שלהם בדירקטוריון.

מי שצפוי להיפגע מכך הם הגופים שמככבים בטבלאות הגיוסים בשוק הגמל בשנים האחרונות, ואשר הפכו לסוג של אימפריות פיננסיות בזכות ביצועי ההשקעות שהובילו הבעלים שלהם. מדובר באלטשולר שחם ובילין לפידות.

גילעד אלטשולר מבעלי בית ההשקעות הוא גם מנהל השקעות ראשי שמכתיב, בין היתר, את מדיניות ההשקעות בחברת הגמל של בית ההשקעות. גם דב ילין ויאיר לפידות מעורבים בניהול ההשקעות של קופות הגמל שלהם. השפעה דומה תהיה גם על אנליסט שבו שמואל לב, מבעלי בית ההשקעות, מנהל את בחלק מקופות הגמל שלו. לכאורה, ניתן יהיה לעקוף את המגבלה של סלינגר כאשר אותם בעלים ימשיכו להכתיב את מדיניות ניהול ההשקעות דרך הדירקטוריון.

אלא שהחוזר כולל הוראה ברורה שלפיה "לא ימלא אדם תפקיד מתפקידיו של בעל תפקיד מרכזי בגוף מוסדי, אלא אם כן מונה לתפקיד כדין, ולא יפגע אדם בשיקול הדעת העצמאי של בעל תפקיד מרכזי" – במילים אחרות סלינגר נערכה לאפשרות הזו של נושא תפקיד "צללים" והיא מונעת אותה בסעיף בחוזר.

4. סלינגר הלכה צעד אחד רחוק מידי

הדרישה של סלינגר מדמויות כמו אלטשולר וילין לקחת צעד אחורה היא הגיונית לכאורה. היא עשויה למנוע מצב שבו, לדוגמה, אם לבית ההשקעות יש תיק השקעות נוסטרו, מנהל השקעות כספי עמיתים שהוא גם בעל שליטה עלול למצוא את עצמו בניגוד עניינים. עם זאת, מדובר כאן בצעד מרחיק לכת. עשרות מיליארדי השקלים שזרמו בשנים האחרונות לקופות הגמל של ילין לפידות ולאלטשולר שחם הגיעו מצד חוסכים שבחרו במודע לנהל את חסכונותיהם בבתי השקעות אלה, בגלל המוניטין והתשואות שבעלי השליטה השיגו לאורך זמן. חוסכים אלה בוודאי מבינים את פוטנציאל ניגוד העניינים, והסינדול של סלינגר שולל מהם את היכולת לבחור בניהול ההשקעות והאנליזות שמציעים ילין ואלטשולר.

צילומים: תומי הרפז, עמית שעל, אוראל כהן

צילומים: תומי הרפז, עמית שעל, אוראל כהן

ילין, אלטשולר וגם שמואל לב הוכיחו שהם מנהלי השקעות אקטיביים שלא הולכים עם העדר, לוקחים פוזיציות שבהן הם מאמינים ולא מסתפקים בביצועי השוק. זה כמובן לא מתאים לכל חוסך, והחוסכים שלהם ידעו כמה זעזועים לאורך הדרך אבל בטווח הארוך הם הוכיחו את עצמם. החוזר של סלינגר, אם יתממש, עלול להפוך את עולם ניהול כספי הפנסיה לבינוני. סלינגר משדרת ולא רק בחוזר הזה, שלא התשואות הן שמעניינות אותה, אלא רק גובה דמי ניהול. מעבר לפגיעה בזכות הבחירה של החוסך, המהלך שלה עלול לפגוע בגופים שבלטו בזכות התשואות, וסביר להניח שאלו לא ייכנעו מבלי להשיב למלחמה.

מאלטשולר שחם נמסר: "קיבלנו את הטיוטה הראשונה של החוזר ואנחנו לומדים את הנושא לקראת הגשת ההתייחסויות לממונה במהלך פברואר". ילין לפידות ואנליסט בחרו שלא להגיב.