ארבע הערות על מחיקת אסם

נסטלה תנסה למחוק את אסם מהבורסה באמצעות מיזוג, מה שיאפשר לה להימנע ממו"מ מתיש עם בעלי מניות המיעוט. הערכת שווי נמוכה ותחזית צמיחה פסימית שצירפה להצעת המיזוג יסייעו לה לשלם פחות לבעלי המניות הקיימים

1. כך מדלגת נסטלה על המתנגדים

הדרך שבה נסטלה מציעה למחוק את אסם מהמסחר בתל־אביב אינה שגרתית. הדרך המקובלת למהלך כזה נעשית באמצעות הצעת רכש שמוגשת על ידי בעל שליטה בחברה ציבורית שמעוניין לרכוש את מניותיה הנמצאות בידי הציבור. אישורה של הצעת רכש דורש היענות של יותר מ־95% ממניות המיעוט, אז ניתן לכפות את ההצעה גם על המתנגדים לה. נסטלה ומשפחות המייסדים מחזיקות ב־70.57% ממניות אסם. לפי נתוני אתר סטוקר, כל הגופים המוסדיים ביחד, כולל חיסכון ארוך טווח ומנהלי קרנות נאמנות, מחזיקים פחות מ־4% ממניות אסם. המשמעות הדבר היא כי רבע ממניות אסם מוחזקות על ידי מנהלי תיקים קטנים ומשקיעים פרטיים קטנים. זה פיזור רחב יחסית, ובדרך של הצעת רכש רגילה נסטלה תתקשה להשיג את הרוב הדרוש.

- אסם שנכנסה לבורסה ב-92' בשווי של 430 מיליון שקל - יוצאת ב-9.13 מיליארד שקל

- נסטלה רוצה לרכוש את אסם ולהפוך אותה לפרטית; פרופר: "נמשיך להיות חברה ישראלית"

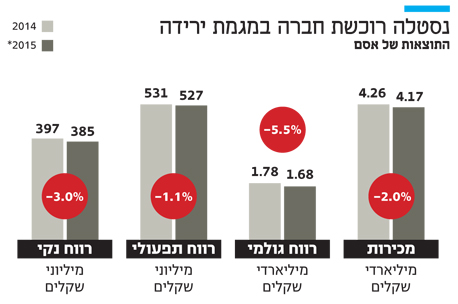

- בעקבות הצעת הרכש של נסטלה: ביצועי אסם לשנת 2015 נחשפים - ירידה בכל המדדים

כדי לדלג על תהליך הצעת הרכש מציעה נסטלה למזג את אסם עם אודיסיי (100%) שאותה הקימה לצורך המיזוג ובכך תהפוך החברה הממוזגת, המכילה את אסם, לחברה פרטית בבעלות מלאה של נסטלה. לא מדובר רק בשינוי הליך משפטי טכני. עבור נסטלה זה הבדל מהותי וחשוב. וכך, במקום רוב של יותר מ־95% מבעלי המניות, תהליך המיזוג שמציעה נסטלה דורש כינוס אסיפת בעלי מניות כללית, ועמידה בשני תנאים: אישור של 75% מבעלי המניות המשתתפים באסיפה, למעט הנמנעים. וכן צריך להתקיים תנאי אחד נוסף, מבין שניים: אישור רוב מכלל בעלי המניות שמשתתפים באסיפה שאינם בעלי עניין אישי או שסך קולות המתנגדים (מאלו שאינם בעלי עניין המשתתפים באסיפה) לא יעלה על 2%. המשקיעים הקטנים לרוב לא משתתפים באסיפות בעלי המניות, ובכך הם ישאירו את הזירה לבעלי השליטה ולמוסדיים. רק התנגדות של לפחות חצי מהגופים המוסדיים יכולה למנוע את המיזוג. במצב זה, בהנחה שאסם־נסטלה יצליחו לשכנע את המוסדיים לפחות לא להתנגד להצעה — הרי המיזוג ייצא אל הדרך.

2. יצרנית חטיפי במבה? יצרנית ערך

אסם היתה אחת מיצרניות הערך הבולטות בשוק ההון. המניה הונפקה במאי 1992, לפי שווי חברה של 430 מיליון שקל. כעת מציעה נסטלה לרכוש את יתרת מניות החברה מידי הציבור לפי שווי של 9.13 מיליארד שקל. בנוסף, אסם חילקה במהלך השנים דיבידנדים בהיקף של 2.63 מיליארד שקל. כלומר הערך המצטבר שיצרה לכלל בעלי המניות במהלך 24 שנה כחברה ציבורית נאמד בפי 27 לעומת שווי החברה ביום ההנפקה. במהלך השנים נהנתה אסם מתזרים חיובי קבוע ולא היה לה צורך בגיוסי הון.

| |||

אם עסקת המיזוג תתממש, מדובר יהיה במכה רצינית עבור ראשי הבורסה בתל אביב. זאת, בדיוק כאשר הבורסה מתכננת להשיק את הרפורמה שבאמצעותה היא מקווה להגדיל את מחזורי המסחר. נכון, אסם היא לא טבע, ומשקלה מהווה 1% בלבד ממדד ת"א־25. מנגד, לאורך השנים אסם היתה מניה יציבה, שמאחוריה עומדת חברה תעשייתית, רווחית וסולידית – מהסוג שכה חסר לנו בבורסה המקומית.

3. העתיד נראה פסימי — העתיד נראה נסטלה

נסטלה רוצה למחוק את אסם מהמסחר במחיר של 82.5 שקל למניה. מחיר זה נקבע בהליך שעליו היתה ממונה "ועדה מיוחדת" לבחינת המיזוג. הוועדה מורכבת מדירקטורים חיצוניים ובלתי תלויים, וחבריה הם ד"ר ליאורה מרידור, יקי ירושלמי ויוסף אלשייך.

המחיר בהצעה נגזר מהערכת השווי שהכינו בפירמת דלויט. שם מציינים כי המחיר גבוה ב־36% ממחיר השוק ערב הצעת המיזוג – אך עם זאת ראוי לציין כי מניית אסם רשמה בחודשים האחרונים ירידה חדה, ולא מדובר בפרמיה יוצאת דופן. מניית אסם נסחרה ביולי האחרון במחיר גבוה מהמחיר המוצע, ולכן לא מדובר בהצעה שאי אפשר לסרב לה. באסם לא הסתפקו בהערכת השווי של דלויט, וצירפו להצעה את חוות דעתו של פרופ' צבי וינר, שכתב כי "מחיר העסקה הנו הוגן וסביר מנקודת המבט של בעלי מניות מן הציבור שאינם מקרב בעלת השליטה של החברה". עם זאת, עיון בהערכת השווי מעלה רוח פסימית למדי לגבי עתידה של אסם.

דן פרופר צילום: שאול גולן, אילן ספירא

דן פרופר צילום: שאול גולן, אילן ספירא הערכת השווי מניחה לאסם שיעור צמיחה נמוך מאוד של 3% בלבד בהכנסות בין השנים 2015-2019, כאשר שיעור הצמיחה בהכנסות של אסם בשנים 2005-2014 עמד על כ־6.2%. לפי דו"ח הרגישות, המחיר מניח צמיחה אפסית בעתיד ברווחיות של אסם. אין לדעת מה יקרה במציאות, אך נראה שנתונים אלו מעט פסימיים, לנוכח צמיחתה של אסם בעבר, והצלחתה בתחום מוצרי הטבעול והחומוס בעולם. הצלחה שיכולה להפוך אותה לחברה בינלאומית, ולהגדיל את שיעורי הצמיחה שלה. הנחות פסימיות אלו משרתות את נסטלה, כמובן. זאת מאחר שככל שהצפי פסימי — כך המחיר הנגזר מהערכת השווי נמוך, ונסטלה תשלם פחות לבעלי המניות הקיימים.

4. דן פרופר קיבל יותר מאשר יקבל הציבור

בנובמבר 2013 מכר יו"ר אסם דן פרופר כ־5% ממניות החברה לנסטלה, בעסקה מחוץ לבורסה. פרופר, שהיה מנכ"ל אסם עד 2005, מכר את המניות במחיר של 92.6 שקל למניה, מחיר הגבוה מהמחיר המוצע כעת לציבור, שעומד על 82.5 שקל למניה. במסגרת הצעה זו מוכרים גם דירקטורים באסם — יצחק ירקוני ואברהם פינקלשטיין — מניות בהיקף של 620 מיליון שקל.

נסטלה השקיעה באסם לראשונה ב־1995, ואז הוענקה לה אופציה לרכישת 10% מאסם, שבמקביל החלה לייבא מוצרים מתוצרת נסטלה. ב־1996 נסטלה מימשה את האופציה ורכשה 10% ממניות אסם. ב־1998 נסטלה הגדילה אחזקותיה באסם ל־47% וחתמה עם אסם על הסכם להעברת ידע בנושאי מחקר ופיתוח של מוצרים, מערכות מידע וטכנולוגיות מזון, וב־2000 נסטלה הפכה לבעלת השליטה כשהגדילה את אחזקותיה ל־50.1% מאסם. ב־2005 רכשה נסטלה חלק ממניותיהן של משפחות המייסדים של אסם מידי אורית ויצחק ירקוני, נעמי קולן ומשפחת פרופר. בסך הכל מחזיקה נסטלה כיום 63.68% ממניות אסם. אגב, נסטלה העולמית הקדישה למחיקה הצפויה של אסם שלוש פסקאות באתר האינטרנט שלה. זאת לעומת הודעה אחרת שלה מתחילת החודש, כמו מכירת פעילות הגלידה בדרום אפריקה שמעסיקה 200 עובדים, שלה הקדישה נסטלה הודעה ארוכה ומפורטת יותר.