אג'יו: מהבורסה תיפתח הרעה

במחקר שובר מוסכמות פיצח פרופ' רוג'ר פארמר את המנגנון שדרכו ירידות בבורסה מובילות לקריסת הכלכלה. בראיון בלעדי ל"כלכליסט" הוא מסביר איך ההתעלמות מהשוק מעוורת את הכלכלנים, מתריע ממיתון שעלול להגיע בקרוב, וגם מציע פתרון חדשני למשבר הבא: צ'ק של אלף דולר לכל אזרח

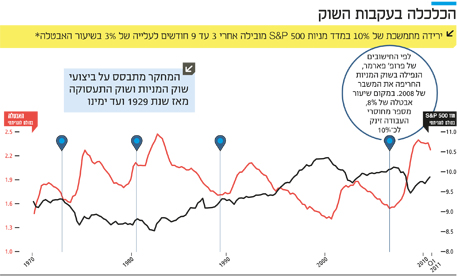

אם פרופ' רוג'ר פארמר צודק, בחודשים הקרובים שיעור האבטלה בארה"ב יתחיל לעלות בחדות, התפתחות שגלי ההדף שלה יורגשו הרחק מאמריקה. את הסיבה לכך הוא מוצא במקום לא צפוי: הבורסה. מחודש נובמבר ועד היום מדד S&P 500 בבורסה האמריקאית ירד בכ־9%.

- אג'יו: כרטיסיית הזהב של פרופ' פולק

- "היינו אנשים די נוראיים שעשו דברים די נוראיים. אבל אין לי חרטות"

- "אנחנו ניצבים בפני צמיחה אפסית. הפתרון הוא מחיקת חובות"

לפי פארמר, המשמעות ברורה, ואפשר לדבר עליה במספרים מדויקים. אם המגמה הזאת תימשך ולא יהיה תיקון חד כלפי מעלה במחירי המניות, אנחנו צפויים לראות בחודשים הקרובים גידול של לא פחות מ־3% בשיעור האבטלה בארה"ב.

להתפתחות כזו יהיו השלכות מרחיקות לכת על הכלכלה העולמית כולה, ולא רק על מיליוני האמריקאים שיאבדו את מקום עבודתם. גידול כזה באבטלה, למשל, יחייב את הפדרל ריזרב, הבנק המרכזי המשפיע בתבל, לעשות סיבוב פרסה מנתיב העלאת הריבית שלו, ליישר קו עם אירופה ולהוריד את הריבית, אולי אפילו לריבית שלילית. הניסיון של הכלכלה הגדולה בעולם לחזור לשגרה יתברר ככושל.

"אם לא נראה שינוי בקרוב, אז מקבלי ההחלטות צריכים להתחיל לדאוג", אומר פארמר בראיון בלעדי ל"כלכליסט". "הממצאים שלי מראים שבין שלושה לתשעה חודשים אחרי רבעון שלם של ירידות בבורסה, האבטלה מתחילה לעלות. צריך לומר שקשה למצוא בשלב הזה סימנים למיתון בארה"ב, ושיעור האבטלה עדיין נמצא ברמה מאוד נמוכה יחסית. ובכל זאת, הבורסה ירדה בכ־20% מאז השיא של יולי". לפי פארמר, זה סימן אזהרה מובהק.

| |||

הניתוח של פארמר, מהכלכלנים המובילים בארה"ב, לא רק מטריד. הוא גם פורץ דרך. פארמר בעצם לוקח את התיאוריה המקובלת בכלכלה על הקשר בין שוק ההון לכלכלה הריאלית - בין הבורסה לבין המפעלים, החנויות והמשרדים - והופך אותה על ראשה. כי להבדיל מרוב עמיתיו למקצוע, פארמר טוען שהבורסה לא רק משקפת את "ציפיות המשקיעים" לגבי הכיוון שאליו המשק צועד.

התנהגות שוק המניות, הוא טוען, יכולה גם להשפיע על עתיד המשק ועל שיעור האבטלה, ולכן הירידות בבורסה כואבות לא רק למשקיעים. במחקר האחרון שלו, שכבר הספיק לעורר לא מעט הדים, פארמר מצליח לבנות מודלים שמתארים את המנגנון הזה, וגם מתעד אותו בפעולה, לאורך עשרות שנים. עכשיו, כשהבורסה בארה"ב שוב מיטלטלת, המחקר הזה רלבנטי מאין כמוהו. כלכלת ארה"ב עלולה להימצא ערב האטה משמעותית, והפעם, פארמר מתעקש, כלל לא ברור אם למקבלי ההחלטות יש כלים להילחם בה.

הפיננסים נעלמו מהמשוואה

פרופ' רוג'ר פארמר (61), כלכלן בריטי שהיגר לארה"ב, הוא מסוג הכלכלנים שנטועים עמוק בלב המיינסטרים של מקצוע הכלכלה אבל לא מפחדים לאתגר ולבקר אותו כל פעם מחדש. הוא מלמד כלכלה באוניברסיטת UCLA בקליפורניה ובאוניברסיטת וורוויק הבריטית, משמש עמית בכיר בבנק אוף אינגלנד, הבנק המרכזי הבריטי, והספיק גם לייעץ לבנק המרכזי האירופי ולבנק המרכזי של אוסטרליה.

לאורך השנים פארמר הצליח להטיל ספק בלא מעט הנחות מקובלות של הכלכלנים, כמו למשל על הקשר בין האבטלה לאינפלציה או ההיגיון שבהשקעות ממשלתיות, וגם הצליח להיקלע לסכסוכים מתוקשרים. ב־2013, למשל, הוא האשים את פול קרוגמן, הכלכלן זוכה הנובל, בכך שגנב ממנו רעיונות לטובת הטורים שלו ב"ניו יורק טיימס". קרוגמן לא נשאר חייב, והשיב שגם אם היה רוצה לעשות את זה, הוא לא היה מצליח, כי הוא לא מבין את סגנון הכתיבה של פארמר.

מעבר לכותרות הללו, המומחיות של פארמר יכולה להיות מנוסחת כך: הוא נכנס לתחומים שלכאורה נשמעים מובנים מאליהם ללא כלכלנים, מראה שהם בכלל לא מובנים מאליהם לכלכלנים, ואז מסביר למה הלא כלכלנים צודקים.

ג'נט ילן, יו"ר הפד. ההקלה הכמותית הבאה בדרך צילום: אי פי איי

ג'נט ילן, יו"ר הפד. ההקלה הכמותית הבאה בדרך צילום: אי פי איי כך, למשל, המחקר שבו אנחנו מתמקדים, שמתחיל בנקודה שעשויה להישמע מוזרה, על גבול האבסורדית, לאוזניים של לא כלכלנים. אבל זו המציאות: עד המשבר של 2008 המערכת הפיננסית הושמטה מהמודלים המאקרו־כלכליים ששימשו את קובעי המדיניות כדי לבצע תחזיות. התפיסה של הכלכלנים היתה שבתמונה הכוללת, ובוודאי בטווח הארוך, קיימת מחיצה ברורה בין מה שקורה במערכת הפיננסית לבין מה שקורה במגזר התעשייה והמסחר, בין מה שקורה בוול סטריט למה שקורה במיין סטריט.

"אין ספק שלא היתה התייחסות משמעותית למערכת הפיננסית לפני 2008, והסיבה לכך היא שהכלכלנים הניחו שזה פשוט לא משנה", מסביר פארמר. "הם זנחו את התובנות של הכלכלן ג'ון מיינרד קיינס (מתקופת השפל הגדול), שלפיהן הכל בכלכלה עובר דרך הכנסה וצריכה. ורמת הצריכה שלנו הרי תלויה בעושר שלנו: המחקרים הראו את זה כבר בשנות החמישים. אבל מאז שכחנו את חשיבות העושר, ורק עכשיו אנחנו מתחילים לחזור ולהבין אותה".

בשביל להבין טוב יותר למה המסר של פארמר חריג, צריך להתעכב בקצרה על הקשר בין הבורסה לכלכלה הריאלית. בתיאוריה המקובלת, המחירים של המניות והאג"ח בבורסה מייצגים את ההערכות של המשקיעים לגבי עתיד החברות שנסחרות בה. לאורך זמן, השינויים במדד המניות מייצגים שינויים במרכיבים הבסיסיים של הכלכלה, דברים כמו שיפורים טכנולוגיים, רגולציה טובה יותר או גידול בפריון העבודה. לפי ההסבר הזה, כאשר הבורסה עולה או יורדת, זה נובע מהערכות המשקיעים לגבי שינויים אפשריים בכלכלה, כולל בשוק העבודה. אבל, וזו הנקודה הקריטית, התנהגות הבורסה לא משפיעה על הכלכלה הריאלית, אלא להפך: הכלכלה הריאלית היא שמשפיעה על התנהגות הבורסה.

הטענה הזו חוזרת בימים אלה ממש בכל מיני צורות. היא נשמעת, למשל, מכיוון הכלכלנים והמשקיעים שטוענים שהתנודתיות החדה בבורסות העולם בחודשים האחרונים היא תוצאה של בלבול ומצב רוח פסימי, היות ששום דבר בסיסי במבנה של כלכלות המערב לא השתנה - לא לטובה ולא לרעה. מנגד, אחרים טוענים שהנפילות בבורסה משקפות חששות משינויים מבניים בכלכלה, למשל האטה בסחר העולמי או הידרדרות כלכלית בעקבות התפוצצות בועת חוב בסין. בכל מקרה, הטענה היא שהכלכלה היא שמשפיעה על הבורסה, באופן חד־סטרי. ובוודאי שלבורסה אין מקום במודלים מאקרו־כלכליים.

זו הפסיכולוגיה, טמבל

התפיסה שלפיה המערכת הפיננסית מנותקת מהכלכלה ספגה מכה ניצחת במשבר הכלכלי של 2008, שבו הנפילות בבורסה ובמערכת הבנקאות התגלגלו למיתון שרוב מדינות המערב מתקשות להתאושש ממנו. אחריו, ברור היה שהקשר בין וול סטריט למיין סטריט מורכב ממה שחשבו. אפילו הכלכלן הראשי לשעבר של קרן המטבע הבינלאומית אוליבייה בלנשרד, שחודש לפני קריסת בנק ההשקעות ליהמן ברדרס עוד טען כי המצב המאקרו־כלכלי טוב, הודה בדיעבד שהשווקים הפיננסיים מאוד חשובים להבנת הכלכלה.

אבל מה בדיוק הקשר בין השווקים לכלכלה? פארמר לא הסתפק באמירה שהשווקים הפיננסיים יכולים להשפיע על המשק כולו, אלא יצא לבדוק ומצא תשובה שמכילה קשר כמותי ברור עם לוחות זמנים, כזה שמספק לפיננסיירים וגם לקובעי המדיניות דרך לחזות טוב יותר אפשרות של מיתון ולהתכונן בהתאם. גרסה ראשונה של הממצאים של פארמר התפרסמה כבר ב־2012, והוא פירט אותה בהרחבה במחקר מדובר שפרסם בסוף השנה שעברה.

התובנה שעומדת בבסיס המחקר, אומר פארמר, היא שכלכלה היא גם עניין של פסיכולוגיה, ולא רק של מספרים. כאמור, זו תובנה שנשכחה. "קיינס לימד אותנו שמה שמניע את סך כל הביקוש בבמשק הוא השפעת תחושת העושר. במובן מסוים, אנחנו עשירים אם אנחנו מרגישים עשירים. כי כשאנחנו מרגישים עשירים אנחנו מוציאים יותר כסף, מה שגורם לבעלי עסקים לגייס עובדים וכך גורם למשק לצמוח. זו בעצם נבואה שמגשימה את עצמה. לעומת זאת, תחשוב על זוג פנסיונרים אמריקאי שמתכנן שיט בקיץ. זמן מה לפני שהם קונים את הכרטיס הם שומעים שהבורסה ירדה משמעותית, ועכשיו יש להם פחות כסף בתיק המניות. אז מה הם יעשו? הם יקצצו בהוצאות ולא ייסעו לשיט. אם עוד נוסעים יעשו את אותו הדבר, אז חברת הספנות תיאלץ לפטר עובדים, ומכאן שיהיה גידול בשיעור האבטלה".

זו בדיוק גם השתלשלות האירועים שפארמר מוצא במשבר הפיננסי. לפני ספטמבר 2008 שום דבר מהותי במבנה של הכלכלה לטווח הארוך לא השתנה. אבל בשוק ההון ציפו שיגיע מיתון, בין השאר בשל תחושת השחקנים בשוק שהסיכון גדל עקב משבר משכנתאות הסאב־פריים. הפחד חלחל, והמשקיעים החלו למכור מניות: מדד S&P 500 ירד 38.49% בשנה כולה, והמשיך לרדת עד למרץ 2009. "בשלב הבא המשפחות שמעו בחדשות על הירידה בשווי תיק המניות, הרגישו פחות עשירות, ובתגובה קיצצו בצריכה ומשם הדרך קצרה לפיטורי עובדים וגידול באבטלה. גם זו היתה מעין נבואה שהגשימה את עצמה". וכך היה. ברבעון הרביעי של 2009 שיעור האבטלה בארה"ב עלה לכ־10% לעומת 6.9% לפני המשבר.

כלומר מיתון כזה הוא תופעה פסיכולוגית?

"בדיוק. יש ציטטה מפורסמת של הכלכלן זוכה הנובל פול סמואלסון, שאמר בציניות ששוק המניות חזה תשעה מתוך חמשת המיתונים האחרונים. אני חושב שהציניות הזו נכנסה לתודעה של הכלכלנים בצורה מטעה", אומר פארמר ומסביר שהטעות נעוצה בהתמקדות בתנועות המניות בטווח הקצר, ולא בהתנהגות השוק לאורך זמן. "נכון ששוק המניות תנודתי מאוד. לדוגמה, ביום שני השחור ב־1987 נרשמו הירידות החדות ביותר אי פעם בוול סטריט, אבל זה לא גרם למיתון כי כמה חודשים לאחר מכן השוק חזר לרמה שלפני ההתרסקות. אותו זוג פנסיונרים כנראה אפילו לא הסתכל על המצב בשוק באותם שבועות, ולכן לא ביטל את השיט שלו. הקשר שבין צריכה לתחושת עושר נקבע במגמה לאורך זמן, ולא בשינויים מיום ליום".

למנוע את השריפה הבאה

המחקר של פארמר חורג הרבה מעבר למשבר האחרון. הוא בדק את ביצועי המניות ושיעור האבטלה מאז שנת 1929 ועד ימינו, עיבד אותם, ובדק מתמטית את הקשר הסיבתי ביניהם. אחרי כל המתמטיקה, הוא מצא שאם כלכלן שמשתמש בתיאוריה הרגילה לחיזוי שיעור האבטלה היה עומד ברבעון האחרון של 2008 ומסתכל קדימה, הוא היה רואה גידול לא דרמטי, מ־6.9% לכ־8% ברבעון האחרון של 2009. אבל אם מכניסים למודל את ההשפעה של שוק המניות, מגלים ששיעור האבטלה הצפוי עומד על כ־10%, שזה כבר דומה מאוד למה שקרה בפועל. במילים אחרות, אם רוצים לחזות שינויים בשיעור האבטלה, כדאי מאוד להסתכל על שוק המניות.

פרופ' רוג'ר פארמר. "אם לא נראה שינוי בבורסה בקרוב, אז מקבלי ההחלטות צריכים להתחיל לדאוג"

פרופ' רוג'ר פארמר. "אם לא נראה שינוי בבורסה בקרוב, אז מקבלי ההחלטות צריכים להתחיל לדאוג" "אלה ממצאים חזקים במיוחד", אומר פארמר, "כי הקשר ברור מאוד. למעשה, מצאתי שאם היינו משתמשים במודל רק לפי נתונים מלפני 1980, עדיין ניתן היה לחזות את העלייה באבטלה החל מסוף 2008".

בימים אלה, פארמר מספר, מתבצע מחקר בבנק אוף אינגלנד וגם בגרמניה במטרה לגלות אם האפקט שאותו גילה קיים גם באירופה. אפשר לצפות, הוא אומר, שקשר כזה יהיה קיים, אבל עם פער זמנים ארוך יותר בין הירידות בבורסה לעלייה באבטלה, ולו משום שההשקעה של הציבור האמריקאי במניות ישירה יותר מאשר זו של הציבור באירופה. אם בארה"ב לכמחצית מהמשפחות יש השקעה ישירה כלשהי במניות, בגרמניה מדובר ב־15% בלבד. בכל מקרה, אומר פארמר, "נראה שלחוקרים בבנק אוף אינגלנד ובגרמניה יש ממצאים דומים לשלי".

אתה מתאר מנגנון סיבתי. אולי מה שמצאת זה רק מתאם בין שני משתנים שלא בהכרח קשורים אחד לשני: שיעור האבטלה ומחיר המניות?

"נגיד שאתה רואה את תחזית מזג האוויר כל ערב. התחזית עוזרת לך לדעת מה יקרה מחר, ואם אתה צריך לקחת מטרייה, אבל היא לא תעזור לך אם מה שתרצה זה לשנות את מזג האוויר. זה המצב בו יש מתאם סטטיסטי בין שוק המניות ושיעור האבטלה, אבל אין מנגנון סיבתי ברור שמחבר ביניהם". בהסבר הזה, השוק רק מספק לנו תחזית על מצב הכלכלה, ולא משפיע עליה".

"להבדיל", ממשיך פארמר, "דמיין שאתה צועד ביער בקליפורניה בזמן בצורת, זורק בדל סיגריה וגורם לשריפת יער. במקרה הזה האירוע של זריקת הבדל הוא שגרם לשריפת היער, כלומר במקרה כזה אפשר לדבר על שרשרת סיבתית ברורה, ואם אתה רוצה למנוע את השריפה, אז צריך למנוע את זריקת הבדל. העבודה שלי מצביעה על כך שזה סוג הקשר שבין שוק המניות לשיעור האבטלה".

צ'ק ביד מג'נט ילן

הממצאים האלה, פארמר משוכנע, מספקים כלי רב־עוצמה למקבלי ההחלטות. הרי אם הם היו יודעים שעוד שלושה חודשים או חצי שנה יש סיכוי מאוד גבוה לעלייה בשיעור האבטלה, והיו יודעים גם מה הגורם לעלייה בשיעור האבטלה, אז הם היו יכולים לנסות ולמנוע מאותו גורם להתממש. אם לחזור לדוגמה שפארמר נתן קודם, הם יוכלו למנוע את זריקת הבדל או לכבות אותו רגע אחרי שנזרק.

איך למשל? בעדות שנתן פארמר לפרלמנט הבריטי ב־2013, הוא הציע שהמדינה תקים קרן עושר לאומית שתמומן על ידי אג"ח, שתפקידה יהיה להפחית את התנודתיות בשוק ניירות הערך, ותמנע ירידות חדות מדי לאורך זמן שעלולות לגרום לאבטלה. במילים אחרות, כדי למנוע משברים בשוק העבודה, המדינה צריכה להפוך לשחקן משמעותי בשוק המניות.

בימים אלה, של ירידות וטלטלה בשוקי המניות, ההצעה הזאת נשמעת פתאום רלבנטית. אבל פארמר לא רואה אפשרות ריאלית שג'נט ילן, יו"ר הפד, תקנה מניות כדי למנוע מיתון, "כי אין לה סמכות חוקית לעשות את זה. לכן אני חושב שיגבר הלחץ על ילן והפד להוריד את הריבית לסביבה שלילית, כפי שנעשה בשבדיה ובמדינות אחרות באירופה. צעד כזה יהיה טעות גדולה, שתוביל אותנו למצב של סטגנציה כמו שקורה ביפן".

לדעת פארמר, הבעיה עם הטיעון של התומכים בריבית שלילית היא שהם עדיין מסתמכים על מסגרות חשיבה ישנות ולא רלבנטיות, משנות החמישים של המאה הקודמת. הורדת הריבית הרי אמורה להמריץ אנשים להוציא כסף - כי הם יקבלו ריבית נמוכה יותר על כסף ששוכב סתם כך בפק"מ - וכך מגבירה את הצריכה במשק, ומכאן את הפעילות הכלכלית. אבל ריבית שלילית זו כבר טריטוריה אחרת לחלוטין, ולדברי פארמר, היא פשוט לא תעבוד, ולו משום שאין ערובה שאנשים לא פשוט יאגרו כסף מזומן ולא יבזבזו אותו. ואם הם יוציאו אותו, זה יהיה על כספות ומאבטחים.

אם לא ריבית שלילית, מה עוד נותר על השולחן? אחת האפשרויות המתבקשות היא שהפד ישוב לתוכנית ההקלה הכמותית (QE), שבמסגרתה רכש אג"ח בטריליוני דולרים בשווקים בשלושה סבבים.

אתה חושב שנראה את QE4 בקרוב?

"בגדול, כן, אבל אני לא יודע מתי. אני חושב שכשהמיתון הבא יכה, אנשים יהיה מאוד מבולבלים לגבי הדרך הנכונה להתמודד איתו. הדרך המקובלת, שהיא הורדה של ריביות, כבר לא נמצאת על השולחן. הקלה כמותית היא צעד נכון, בוודאי יותר נכון מאשר לשבת ולא לעשות כלום, אבל כדי שזה יהיה אפקטיבי באמת, צריכים להיות מושקעים סכומים משמעותיים מאוד".

אז אולי במקרה כזה הממשלה היא שצריכה להמריץ את הכלכלה, באמצעות הרחבת התקציב?

"זה בוודאי לא יכול להזיק, אבל השאלה הגדולה היא איך ההרחבה הזו תמומן. רוב האנשים שתומכים בהרחבה תקציבית אומרים 'בואו נבנה כבישים וגשרים על ידי הנפקה של חוב לטווח ארוך בריבית נמוכה', וזה נראה לכאורה כמו עסקה טובה. אבל הם שוכחים שיש גם חברות פרטיות שמנפיקות אג"ח בריביות דומות, ואם הממשלה תיכנס ותתחרה איתן, היא תדחוף אותן מחוץ לשוק. לכן אני טוען שאם וכאשר המיתון יגיע, ונמצא את עצמנו נדרשים לפתרונות מצד הממשלה, אז כדאי שהמימון להוצאות הממשלה יגיע מהבנק המרכזי. ולמען האמת, אני אישית מעדיף שפשוט ישלחו צ'ק של 1,000 דולר לכל אזרח. זה יגדיל את הצריכה וימנע או יקטין את השפעות המיתון".

צעד כזה אפשרי פוליטית?

"בבריטניה כבר מדברים על זה אנשים כמו הלורד אדייר טרנר (לשעבר המפקח על המערכת הפיננסית) וגם מנהיג מפלגת הלייבור ג'רמי קורבין. זה רעיון שמרחף באוויר. כל הרעיונות האלה הם לא קונבנציונליים כרגע, ועוד יהיה דיון ציבורי ער שיכריע לכאן או לכאן. אבל מה שברור הוא שאם וכאשר המיתון הבא יכה, נראה הרבה אנשים מתרוצצים ומחפשים רעיונות לא קונבנציונליים".