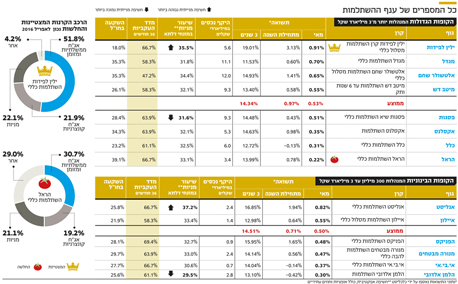

קרן ההשתלמות של ילין לפידות פותחת פער על כולם

התאוששות בשוק המניות המקומי סייעה לקרנות לסכם את מאי בנימה חיובית. כלל, אי.בי.איי והלמן אלדובי עדיין עם תשואה שלילית מתחילת השנה

חודש מאי היה חיובי לקרנות ההשתלמות הישראליות. אחרי רבעון ראשון של ירידות שערים, מסתמן כי הרבעון השני של 2016 מציג תמונה הפוכה. קרנות ההשתלמות הניבו תשואה ממוצעת של 0.5% במאי והתשואה מתחילת שנה עומדת על 0.9%. העלייה היא תולדה של המשך ההתאוששות בשוק המניות בישראל, במיוחד במניות הנדל"ן המניב והנפט.

- האוזר התקפל: לא יאפשר להציע קרנות חו"ל בשקלים

- בשורות מתוקות: מחיר הנפט התאושש וקרנות הגידור התנפלו על הסוכר

- "כדי לקבל הלוואה של 40 אלף שקל צריך לתרום 40 שקל בכל חודש"

מי שרשמה את התשואה הטובה ביותר במאי היא קרן ההשתלמות הכללית של ילין לפידות, עם תשואה של 0.91%. ילין לפידות מעמיקה את הפער מול המתחרות וגם בטבלת התשואות מתחילת שנה ולשלוש שנים תופס בית ההשקעות את המקום הראשון עם תשואה של 3.13% ו־19.01% בהתאמה.

יאיר לפידות, מייסד ומנכ"ל משותף בילין לפידות, הסביר ל"כלכליסט" כיצד הושגו התוצאות הללו. "יש לנו סגמנט של נכסים אחרים - קרנות גידור, קרנות השקעה פרטיות או כל נכס לא סחיר - במשקלים נמוכים יותר לעומת המתחרים.

כל המספרים של ענף ההשתלמות

כל המספרים של ענף ההשתלמות

ייתכן שבמקום להחזיק בנכס מניב ישירות, אנחנו מעדיפים להחזיק מניה של מליסרון או של כל חברת נדל"ן אחרת", ציין. "אמרו לנו שאנחנו מפספסים הרבה מאוד הזדמנויות בשוק הנכסים הלא סחירים. היום רואים שזה לא נכון. הם הניבו תשואות טובות, אבל מניות הנדל"ן עשו תשואות טובות יותר".

לפידות הדגיש כי "במיוחד אנחנו לא מאמינים בנדל"ן לא סחיר". לדבריו, התשואות של בית ההשקעות נובעות "מבחירות פרטניות בשלל האפשרויות באקוויטי. מלבד ישראל, ארה"ב היתה תמיד שוק עיקרי שלנו וזה תרם לנו מאוד. ההשקעות ביתר המדינות הן במינונים נמוכים משמעותית. אנחנו לא מתמקדים באזור מסוים או במגזר אלא בבחירה קשה ופרטנית של ני"ע".

קרן נוספת שבלטה לטובה במאי היא קרן השתלמות כללית של אנליסט. זו הניבה תשואה של 0.82% בחודש, שציבה אותה במקום השני, ותשואה של 1.94% מתחילת השנה. גם נועם רוקח, סמנכ"ל השקעות באנליסט, ציין כי "התשואה הושגה באמצעות בחירה של מניות". לדבריו, "תיק המניות שלנו הניב תשואה עודפת נאה על המדדים. כך למשל, היתה לנו אחזקת יתר במניות הנדל"ן המניב והגז, שעלו בחדות בחודש זה. הצטיינו גם בבחירה פרטנית של אג"ח קונצרניות, שהכתה את מדדי התל בונד".

רוקח הוסיף כי "אנו לא נצמדים רק למדדים. בחירת הנכסים הפרטנית במניות ובאג"ח חברות, משקל חסר באירופה והגדלת רכיב אג"ח חו"ל לאור ההערכה שלנו שהעקום האמריקאי גילם בתחילת השנה העלאות ריבית גבוהות מדי - כל אלה סייעו לתוצאותינו".

צילום: שי סלינס

צילום: שי סלינס

מדד העקביות של קבוצת קלי

מדד העקביות של קבוצת קלי רוקח הסביר כי "התשואה הפנימית באפיקים לא גבוהה, ובמצב כזה לא מעט רעשים מזמנים תנודתיות. הסיכון לשווקים יכול לבוא מסין או מפרישת בריטניה מהאיחוד האירופי. אלא שאם יהיו מימושים כבדים בשווקים, כפי שהיו בתחילת השנה, הם דווקא יהוו הזדמנות לרכישה.

עולם ריבית האפס לא עומד להשתנות כל כך מהר, וגם יו"ר הפדרל ריזרב כבר די מודה בזה. לפיכך נדרשת עבודה רבה בצד האנליזה של חברות כדי להוציא מים מן הסלע ולייצר תשואה עודפת. לדוגמה, אחרי הירידות במגזר הפארמה מתחילת השנה, אנו מעריכים שתוחלת הסיכון־סיכוי בו כיום היא לא רעה".

התשואה הגרועה ביותר במאי, 0.22% בלבד, היתה של קרן ההשתלמות של הראל. אלא שמתחילת שנה הראל הצליחה להניב תשואה חיובית של 0.78% עבור המשקיעים.

מי שלא הצליחו להציג תשואה חיובית הם כלל, הלמן אלדובי, ואי.בי.איי. את המקום האחרון בטבלת התשואות מתחילת שנה תופסת הלמן אלדובי עם תשואה שלילית של 0.42%. מעליה אי.בי.איי עם תשואה שלילית של 0.14% וקצת מעליה כלל עם תשואה שלילית של 0.13%.