בלעדי לכלכליסט

שנידמן ינפיק את מימון ישיר ב־500 מיליון שקל

קבוצת ביטוח ישיר של מוקי שנידמן השלימה שלשום גיוס אג"ח שמטרתו רכישת מניות הציבור של חברת צור או ביטוח ישיר ומחיקת אחת משכבות אלו בפרמידה. המהלך יאפשר הפיכת מימון ישיר לציבורית

קבוצת ביטוח ישירשבשליטת משפחת שנידמן נערכת להנפקת חברת מימון ישיר שבשליטתה, כבר במחצית הראשונה של 2017. ל"כלכליסט" נודע כי זוהי אחת הסיבות לגיוס האג"ח הפרטיות של החברה שלשום (ב'), בהיקף של 700 מיליון שקל.

- ביטוח ישיר: בכירי החברה מימשו אופציות בסך 46 מיליון שקל

- דרמה בשוק ביטוחי הבריאות: ביטוח ישיר תציע פוליסה זולה ב-30% מהמתחרות - שלא ישארו חייבות

- עלייה של 5% ברווח של איי.די.איי ביטוח - ההכנסות טיפסו ב-12%

ניסו למחוק גם ב־2014

הנסיון להנפיק בבורסת תל אביב את מימון ישיר, שנמצאת בצמיחה חדה, צפוי להיעשות לפי שווי של כחצי מיליארד שקל. ביטוח ישיר מחזיקה ב־60% ממניות החברה. זרוע ההשקעות של בנק לאומי, לאומי פרטנרס, ובית ההשקעות אלטשולר שחם מחזיקים ב־20% כל אחד.

ביטוח ישיר סיימה בהצלחה גיוס אג"ח פרטיות בהיקף 700 מיליון שקל שלשום, עם ביקושים של 1.1 מיליארד שקל. האג"ח בעלות מח"מ של כ־6 שנים, הן שקליות (לא צמודות מדד) והריבית השנתית שיישאו תעמוד על 4.6%. המשקיעים שרכשו את האג"ח יקבלו ביטחונות בשווי של 400–500 מיליון שקל, הכוללים 50% מהחברות־הבנות אדגר השקעות ומימון ישיר. את גיוס האג"ח של ביטוח ישיר הובילה לאומי פרטנרס חתמים, זרוע החיתום של הגוף ששותף במימון ישיר.

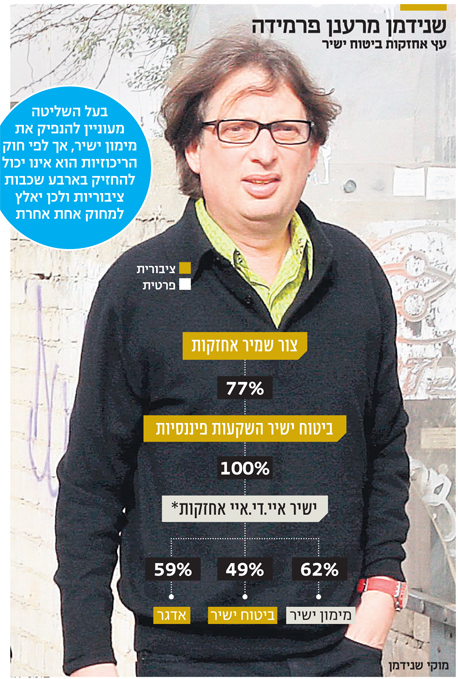

משפחת שנידמן מחזיקה כיום בשליטה בחברת צור שמיר הציבורית. לצור עוד שתי שכבות: שכבה שנייה אחזקה (77%) בביטוח ישיר השקעות פיננסיות; שכבה שלישית של איי.די.איי ביטוח (50%), אדגר (59%) הפועלת בתחום הנדל"ן המניב ומימון ישיר (62%) המעניקה אשראי צרכני. לפני שנתיים ניסתה משפחת שנידמן למחוק את ביטוח ישיר מהבורסה בהצעת רכש חליפין למניות החברות הבנות, אך נכשלה.

גיוס האג"ח הפרטיות יאפשר למשפחת שנידמן לבצע את אחת משתי הפעולות כדי למחוק את אחת החברות הציבוריות מהבורסה: צור או ביטוח ישיר השקעות פיננסיות. האפשרות הראשונה היא לרכוש את אחזקות הציבור בביטוח ישיר בהיקף של 320 מיליון שקל (לפי שווי שוק נוכחי) ופירעון חוב ציבורי של 254 מיליון שקל באג"ח. לחילופין הגיוס יאפשר חלוקת דיבידנד של ביטוח ישיר בהיקף שיאפשר לצור לרכוש את המניות שבידי הציבור ולהפוך לפרטית.

כל אחד משני המהלכים ישאיר חברה ציבורית אחת שמחזיקה למעשה בשתי חברות ציבוריות נוכחיות – ישיר איי.די.איי, ואדגר – ובאחת פרטית, מימון ישיר. שתי הראשונות היו ציבוריות עוד לפני כניסת חוק הריכוזיות, ואילו מימון ישיר היא פרטית ולא ניתן להנפיקה כשמעליה פירמידה של שתי חברות ציבוריות.

צפי לרווחי הון גבוהים

כבר בשנת 2012 בחנה ביטוח ישיר את הנפקת מימון ישיר אך החליטה לצמוח באמצעות הכנסת שותפים ולדחות את ההנפקה. מימון ישיר עוסקת במתן אשראי צרכני למטרות שונות, ובין השאר לרכישת כלי רכב, המגובה בשעבוד על כלי הרכב עצמם, וכן במתן הלוואות צרכניות לכל מטרה. החברה פועלת באמצעות תיק אשראי של 600 מיליון שקל מבנק הפועלים, 100 מיליון שקל מאגוד ומסדרות אג"ח שהנפיקה. נכון להיום, היקף האשראי שהיא מעניקה הוא 500 מיליון שקל. החברה מנוהלת בידי ערן וולף.

לאומי פרטנרס היתה הגוף הראשון שנכנס להשקעה בחברה ב־2013 כשרכש 20% מהמניות תמורת 30 מיליון שקל. ב־2015 נכנס אלטשולר שחם להשקעה של 60 מיליון שקל בחברה תמורתן קיבל 20% מהמניות גם כן. ההשקעה שיקפה למימון ישיר שווי של 300 מיליון שקל אחרי הכסף. במסגרת עסקה זו הזרים לאומי פרטנרס 12 מיליון שקל נוספים כדי לא לדלל את חלקו בחברה.

ההסכם מול אלטשולר שחם קובע כי מימון ישיר תונפק עד תום 2019. בביטוח ישיר מתכוונים לבצע את ההנפקה מיד לאחר פישוט מבנה האחזקות. אלטשולר שחם ולאומי פרטנרס צפויות לרשום רווחי הון גבוהים בהנפקת החברה, אך לא לממש את ההשקעה.