האקזיט מבית ההשקעות: הוציאו המיטב מהמיזוג עם דש?

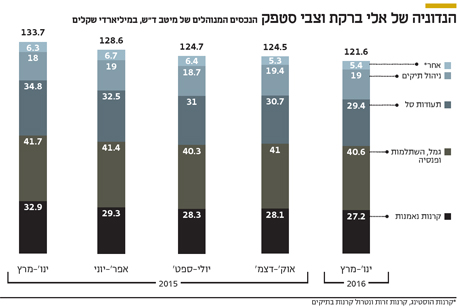

אלי ברקת שהשקיע 600 מיליון שקל ברכישת דש ב־2009, צפוי לרשום רווח של כ־200 מיליון שקל על ההשקעה בצירוף דיבידנדים שמשך. מנגד, צבי סטפק נהנה מדיבידנדים רבים ממיטב, אך לקח הלוואות משמעותיות כדי לממן את עסקת המיזוג

בעלי השליטה במיטב דש, צבי סטפק ואלי ברקת אותתו ביום חמישי האחרון כי בתמורה למחיר הנכון, האחזקות שלהם לגמרי על המדף. בית ההשקעות אישר את חשיפת "כלכליסט" בדיווח בורסאי, לפיו קרן ההשקעות XIO מנהלת מגעים לרכישת בית ההשקעות הציבורי לפי שווי של כ־1.4 מיליארד שקל. עבור ברקת שרכש את השליטה (60%) בדש לפי שווי של כמיליארד שקל ב־2009, יהיה מדובר באקזיט של סביב 200 מיליון שקל, זאת בהמשך ל־62 מיליון השקל שקיבל מסטפק בעת המיזוג עם מיטב ב־2013, לאחר שמכר להם כ־7% מאחזקותיו ובהמשך נשאר עם כ־30% מבית ההשקעות הממוזג. לכן, אם העסקה תצא לפועל, הוא אמור לקבל כ־400 מיליון שקל עבור אחזקותיו.

- רכישת מיטב דש: מנהלי קרן XIO כבר פגשו את סלינגר

- XIO - היא קרן ההשקעות שמנהלת מגעים לרכישת מיטב דש

- אלי ברקת וצבי סטפק במו"מ למכירת השליטה במיטב דש

ברקת השקיע 600 מיליון שקל במקור ומאז בית ההשקעות חילק דיבידנדים שמתוכם קיבל ברקת כ־350 מיליון שקל שכעת מצטרפים ל־400 מיליון שקל שהוא עשוי לקבל מהמכירה. קשה להכריע אם 150 מיליון שקל הם עסקה טובה למול השקעה שבוצעה לפני 7 שנים, והתשובה תלויה במידה רבה בשיעור המימון שהביא ברקת למול ההון העצמי שהשקיע.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

המקרה של הסטפקים כבר יותר מורכב לניתוח שכן צבי סטפק ייסד את מיטב לפני שנים רבות ונהנה ברבות השנים מדיבידנדים רבים, ובכדי לממן את עסקת המיזוג לקח הלוואות משמעותיות מהבנקים. עם זאת, עבור שניהם מדובר בעסקה לא רעה, גם עבור ברקת שלא יכול היה לדעת ב־2009 כי דמי הניהול בענף הגמל יחתכו מ־2% מהסכום הצבור ל־1.05% ב־2013.

מוצר הגמל החדש ויתרון הגודל של מיטב דש

עבור קרן XIO, שבחנה בעבר את רכישת כלל ביטוח והפניקס, מדובר בהחלט בעסקה מעניינת בהשוואה לרכישת חברת ביטוח. בניגוד לחברות הביטוח, בתי ההשקעות לא נדרשים לרתק הון בהיקפים גבוהים. חברות הביטוח מתמודדות בשנים האחרונות עם קושי לחלק דיבידנדים על רקע דרישות הון מחמירות שצפויות לחול עליהם בשנים הקרובות (סולבנסי 2) מצד הרגולטור והן נדרשות לחזק את כרית ההון. רק בשבוע שעבר התברר בדו"חות מגדל כי זו תצטרך לצבור רווחים של 6 מיליארד שקל לפני שתוכל לחשוב בכלל על חלוקת דיבידנד לבעלי המניות שלה.

לצד זאת, למיטב דש יש מנוע צמיחה בדמות מוצר גמל חדש שעתיד לצאת ב־2017 ויעורר את הענף חיים. מיטב דש מנהל כ־40 מיליארד שקל בגמל (עוד לפני המיזוג עם חברת הגמל והפנסיה של איילון שצפויה להוסיף לו עוד כ־3.5 מיליארד שקל) וצפוי ליהנות מיתרון לגודל בניהול הגמל החדש שאמור להיות מוצר השקעה פיננסי נזיל עם הטבות מס.

עסקת המיזוג השנויה במחלוקת עם איילון

באחרונה חתם מיטב דש על עסקה שנויה במחלוקת מול חברת הביטוח איילון למיזוג חברות הגמל והפנסיה של שני הגופים בתמורה להקצאה של 20% ממניות החברה הממוזגת לאיילון. חברת הגמל והפנסיה של איילון היא חברה הפסדית (הפסד של כ־10 מיליון שקל לפני מס ב־2015). לכן, עבורה מיזוג 3.5 מיליארד שקל של פעילות גמל לתוך 40 מיליארד שקל המנוהלים בגמל של מיטב דש, שמייצרים רווח שנתי של כ־60 מיליון שקל, מדובר בעסקה שנראת כפנסטסית. בשוק, לעומת זאת, תוהים האם 3.5 מיליארד השקל בגמל של איילון מצדיקים קבלת 20% מהרווחים של חברת הגמל והפנסיה של מיטב דש.

במיטב דש מסתכלים כמובן על כ־3.5 מיליארד השקל הנוספים שניהלה איילון בפנסיה שמצטרפים ל-2.2 מיליארד שקל שניהלה מיטב דש בפנסיה שלה כיתרון חשוב לגודל. אלא שכבר בעת העסקה היה ברור שמיטב דש תתמודד על פנסיית ברירת המחדל של משרד האוצר – מכרז שבו אמנם זכתה לבסוף חברת הפנסיה של בית ההשקעות לאחר שהתחייבה לדמי ניהול אפסיים של 0.01% מהצבירה ו־1.31% מההפקדות לכל מי שיחפוץ להצטרף לפנסיית ברירת המחדל בשנתיים הקרובות.

כלומר, ספק אם פעילות הפנסיה, עם או ללא המיזוג עם איילון תהיה רווחית בקרוב. כאן המקום לשאול אם מיטב דש יוכל למנף את הזכייה כדי לרשום צמיחה אמיתית בפנסיה ואף להציע לחוסכים המצטרפים מוצרים נוספים של בית ההשקעות. בהינתן שקרנות הפנסיה של חברות הביטוח עתידות לתת פייט רציני למאמצי הגיוס של מיטב דש, אם דרך הפחתת דמי ניהול ואם דרך מסע הפחדות מהצטרפות לקרן פנסיה קטנה, מדובר באתגר לא פשוט לבית ההשקעות למנף את הזכייה לשורת הרווח.

צבי סטפק צילום: אריאל שרוסטר

צבי סטפק צילום: אריאל שרוסטר

סלינגר ומכרז הפנסיה יכריעו את גורל העסקה

קרן פנסיית ברירת המחדל עשויה גם להוות את המכשול המשמעותי להצלחת העסקה, שכן כבר בסוף השבוע החלו קרנות הפנסיה הגדולות, שרפורמת ברירת המחדל מזיקה להן, לתקוף את העסקה. הקרנות טוענות כי אם המפקחת על הביטוח דורית סלינגר תאשר את העסקה היא תפקיר את חוסכי הפנסיה 'בקרן שבחרה המדינה', לידי קרן השקעות זרה הכוללת משקיעים סינים. עד כה, סלינגר לא פסלה משקיעים זרים מרכישת שליטה בגוף פיננסי ישראלי. לחץ כזה עלול להשפיע על החלטתה של סלינגר בקשר למתן היתר שליטה לקרן ולהקשות על ביצוע העסקה. כישלון המו"מ בין הצדדים יפגע במיטב דש, כפי שפסילת משקיעים שניסו בשנים האחרונות לרכוש שליטה בחברות הביטוח כלל והפניקס, פגע בשווי הבורסאי של חברות אלו.

כניסת התחרות מצד קרנות הנאמנות הזרות

עבור XIO נראה שהפעילויות המשמעותיות שמצדיקות את המחיר שהציעה לרכישת השליטה במיטב דש הן הגמל, חברת קרנות הנאמנות וחברת תעודות הסל. שלושה תחומים שנהנים מיתרון לגודל בעידן של תחרות קשה. חברת תעודות הסל עומדת בפני רפורמה משמעותית של רשות ני"ע, שתהפוך את התעודות ממוצר מתחייב לקרן סל (ETF) בדומה לנהוג במדינות המערב. הדבר צפוי לפגוע ברווחים של ענף תעודות הסל, בדגש על רווחים עקיפים שנסתרים מעיני הלקוחות. גם חברת הקרנות עומדת מול אתגר של כניסת תחרות מצד קרנות נאמנות זרות לישראל החל מ־2017, אם כי מיטב דש דווקא מגיע מוכן לאתגר זה, והוא צפוי להשתתף בשיווק הקרנות הזרות ולגזור קופון מהצלחתן, גם אם זו תפגע בהכנסות מרווחי חברת הקרנות של הבית. בנוסף, הקרנות הזרות צפויות גם ללחוץ כלפי מטה את דמי הניהול בתעודות הסל המשקיעות במדדים בחו"ל.

תג המחיר שיאתגר את האקזיט של זהבית כהן

מיטב דש הוא בית ההשקעות השני בגודלו בישראל, עם 122 מיליארד שקל נכסים מנוהלים, אחרי פסגות, שנשלט בידי קרן אייפקס, ומנהל כ־190 מיליארד שקל. השבוע צפוי ברק סורני להיכנס לתפקיד מנכ"ל פסגות החדש שיצטרך להוביל את בית ההשקעות למכירה. אייפקס, בנהולה של זהבית כהן, רכשה את השליטה בפסגות בסוף 2010 לפי שווי של 2.75 מיליארד שקל. פסגות נחשב בית השקעות "איכותי" יותר ממיטב דש, בעיקר בגלל פעילות גמל גדולה יותר (כ־60 מיליארד שקל מנוהלים) וחברת קרנות נאמנות רווחית יותר.

זהבית כהן צילום: אוראל כהן

זהבית כהן צילום: אוראל כהן

חרף זאת, יהיה קשה להצדיק מכירתו בשווי כפול מזה שמוצע כעת למיטב דש. עם זאת, כדי שקרן אייפקס תצא מורווחת על ההשקעה היא לא חייבת למכור ב־2.75 מיליארד שקל או יותר. זאת, מכיוון שהקרן רכשה את השליטה בבית ההשקעות במינוף משמעותי שהיא צפויה לסגור את רובו כבר בסוף השנה בזכות דיבידנדים שמשכה לאורך השנים. לפי הערכות, למול ההון העצמי שהקרן השקיעה בעסקה, גם אם תמכור את השליטה בפסגות לפי שווי של 2-1.7 מיליארד שקל, היא צפויה לרשום רווח נאה על ההשקעה. אבל הבעיה של אייפקס היא מול המשקיעים שלה.

כיום פסגות משוערך בדו"חות הקרן לפי שווי של 2.8 מיליארד שקל, ועל בסיס שערוך זה מחושבת התשואה הפנימית על ההשקעה (IRR). אם פסגות ימכר לפי שווי נמוך יותר, הקרן תצטרך לשערך את השווי לפי עסקת המכירה והמשקיעים ייפגעו. כדי להצדיק שווי כמעט כפול מזה של מיטב דש, כהן תצטרך לייצר מנוף צמיחה משמעותי בדמות חיזוק זרוע הביטוח של פסגות דרך עסקת מיזוג או רכישה וכן כניסה חזקה יותר לתחום; למגרש ביטוחי המנהלים למשל, או לפעילות בתחום הגיל השלישי – תחרות על קצבאות פורשים.