איך בהשקעה קטנה יצרו לעצמם מחזיקי השותף הכללי ברציו ערך עצום

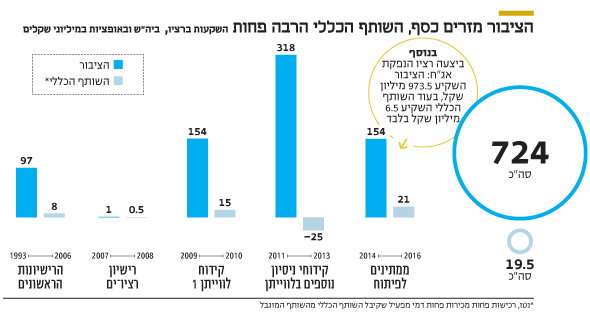

המחזיקים בשותף הכללי ברציו, בראשות משפחות לנדאו ורוטלוי, יכולים ללמד שיעור בהימנעות מסיכונים: בעוד השקעתם ביה"ש ובאופציות היתה 20 מיליון שקל בלבד, הציבור הזרים לאפיק מסוכן זה 724 מיליון שקל. כשרציו הנפיקה אג"ח, הציבור השקיע כמעט מיליארד שקל, בעוד השותף הכללי הסתפק בפחות מ־1% מהסכום. עיקר ההכנסות, של עשרות מיליונים בשנה, יישאר בידיו

נובל אנרג'י, שרוצה להשלים את פיתוח לווייתן עד סוף 2019, מזרימה כסף למאגר. בשבוע שעבר הודיעה חברת האנרגיה על כוונתה להשקיע השנה כחצי מיליארד דולר למטרה זו. נובל העריכה שהתשואה שתשיג על ההשקעה בלווייתן גבוהה, בדומה לזו שמושגת בשדות נפט רווחיים מאוד בארה"ב.

לפיתוח לווייתן השפעה חיובית עצומה על הכלכלה הישראלית — הן בזכות הגז שהוא יזרים לשוק המקומי וכנראה גם ליצוא, והן בזכות ההכנסות העתידיות למדינה ממסים. השותפה הקטנה יותר בלווייתן, רציו, היא הראשונה שקיבלה רישיון לקדוח במקום. נראה שההשקעה נטו של היזמים ברציו היתה נמוכה ביחס להשקעה הגדולה של הציבור בשותפות זו. כך, הציבור לקח על עצמו את הסיכון, והיזמים יגרפו חלק ניכר מהרווח.

- מנכ"ל נובל אנרג'י מאשר: פיתוח לווייתן יחל בעוד מספר שבועות, עד סוף 2019 הגז יתחיל לזרום

- השותפות בלווייתן: האסדה בדרך והקידוח יחל החודש

- שעון החול הולך ואוזל: בתוך כשבוע ייקבע עתיד לווייתן

המשקיעים ברציו נחלו הצלחה גדולה: רציו מחזיקה ב־15% מלווייתן, מאגר הגז הגדול ביותר בשטח הימי של ישראל. שותפות רציו בנויה משותף כללי — היזם ובעל האחריות להתחייבויותיה; ומשותף מוגבל — המשקיעים, שמסכנים רק את הסכום שהשקיעו.

המחזיקים בשותף הכללי של רציו — משפחות לנדאו ורוטלוי — מנסים לשכפל את המודל העסקי ואת ההצלחה במקומות נוספים, באמצעות פעילות חיפוש נפט וגז טבעי שתבצע השותפות־האחות, רציו פטרוליום. למודל העסקי, הן של רציו והן של רציו פטרוליום, יש חיסרון מבחינת הציבור. המבנה החוקי שלהן מאפשר לבעלי השליטה בשותף הכללי לבצע השקעה מועטה יחסית, ובמקרה של תגלית שראויה לפיתוח — ליהנות מזרם הכנסות ענק, ללא קשר לרווחיות הפרויקט.

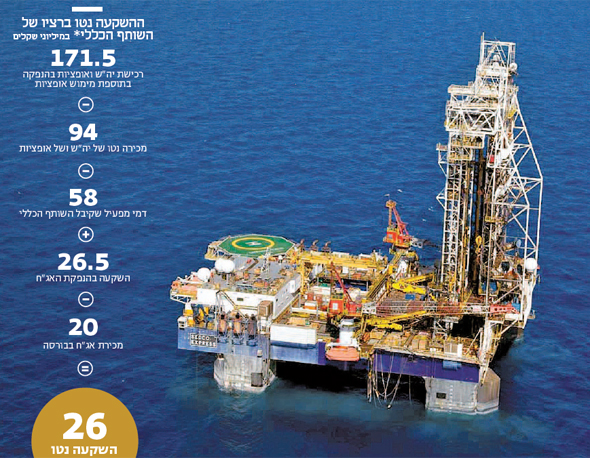

מאז תחילת הפעילות של שותפות רציו, ב־1993, עמדה ההשקעה נטו של השותף הכללי ברציו ביה"ש (יחידות השתתפות הנסחרות בבורסה) ובאופציות להמרה ליה"ש על 20 מיליון שקל בלבד. זאת בזמן שהציבור השקיע ברכיב מסוכן זה 724 מיליון שקל.

חרף יחס ההשקעה הזה, הנתח הצפוי לשותפים בשותף הכללי של רציו גבוה מאוד. ההשקעה נטו של היזמים כללה את השקעתם בהנפקות יה"ש ובאופציות ליה"ש, תוספות ממימוש האופציות ועלות היה"ש שנרכשו בבורסה. מכל אלה יש להפחית את התמורה ממכירת יה"ש בבורסה ואת דמי המפעיל. הסכום המתקבל נמוך מהותית מהכסף שהזרימו היזמים במסגרת ההנפקות, כי הוא משקלל גם מימושים שבוצעו לאורך הזמן.

המבנה החוקי של שותפויות בישראל מאפשר לשותף הכללי לשלוט בשותף המוגבל ללא תלות בהיקף האחזקה שלו ביה"ש. המחזיק העיקרי בשותף המוגבל ברציו הוא הציבור, ואילו המחזיקים בשותף הכללי הם ישעיהו לנדאו (34%), ליגד רוטלוי (22.67%), יאיר רוטלוי (11.33%), יונה צפרירי (8.5%) והגיאולוג איתן אייזנברג (8.5%). 15% נוספים מוחזקים בנאמנות עבור המשקיע שלמה שוקרון.

על פי ההסכם ברציו, השותפות תעביר 6% מההכנסות מנפט וגז עד לכיסוי עלויות הפרויקט ו־8% לאחר מכן. סכום זה יועבר שווה בשווה לשותפים בשותף הכללי ולאייזנברג, ממייסדי רציו. עם השלמת חיבור לווייתן לישראל, כשהמאגר יפיק כ־11 BCM גז בשנה, צפויים השותף הכללי ואייזנברג לקבל תמלוג־על כולל של כ־20 מיליון דולר בשנה. לאחר כיסוי עלויות הפיתוח ההכנסה צפויה לעלות ל־26.5 מיליון דולר בשנה.

זרם הכנסות זה ייפגע מעט עם החלת תשלום היטל ששינסקי, המוטל גם על תמלוג־על לשותף הכללי; זה יירד ל־15 מיליון דולר כשההיטל ההדרגתי יהיה בשיאו. אם יפותח שלב ב' של לווייתן והמאגר יניב יצוא מהותי לטורקיה או למצרים, זרם ההכנסות הצפוי לאייזנברג ולשותף הכללי ברציו יזנק.

אז כיצד בהשקעה כספית נמוכה יחסית השיגו השותפים בשותף הכללי של רציו זרם הכנסות עתידי גדול כל כך?

הרישיונות הראשונים: שלב 1, 2006–1993

עד סוף 2006 עיקר הפעילות של רציו היה חיפושים ברישיונות סמוכים לים תטיס בשורת ניסיונות שכשלו. עד אז הזרים השותף המוגבל לשותפות 97.5 מיליון שקל, בעוד השותף הכללי הכניס 9.3 מיליון שקל בלבד. לכן, ההפסד של מחזיקי השותף הכללי היה רק כ־10% מזה שספגו כלל המשקיעים.

סכום זה לא כולל את ההשקעה של שלמה שוקרון ביה"ש רציו שנעשתה כשלא היה לו חלק בשותף הכללי. בהמשך תבע שוקרון לקבל 15% מהשותף הכללי בעקבות הבטחות שלטענתו קיבל. לאחר פשרה בין הצדדים קיבל שוקרון את דרישתו, ו־15% מוחזקים עבורו בנאמנות עד שימכור את אחזקתו. בשנים 2006–2001 קיבל השותף הכללי מהשותף המוגבל דמי מפעיל של 1.1 מיליון שקל. אלה כיווצו מהותית את השקעתו נטו בשותפות.

רישיונות רציו־ים: שלב 2, 2008–2007

רציו קיבלה מהמדינה את רישיונות רציו־ים בפברואר 2007. בדצמבר אותה שנה גייסה השותפות קצת יותר ממיליון שקל באמצעות קרוב ל־5.17 מיליארד כתבי אופציה. כמות היה"ש עמדה אז על 155 מיליון. לפיכך, מימוש מלא של האופציות היה מותיר למחזיקים ביה"ש אז 3% בלבד מהון השותפות. בעלי השליטה הקשורים לשותף הכללי רכשו בהנפקה 590 מיליון אופציות (11.4% מהאופציות שנרכשו בהנפקה) תמורת 120 אלף שקל.

באותה תקופה רציו העבירה 75% מרישיון רציו־ים לנובל אנרג'י, לאבנר ולדלק קידוחים. השוק לא נתן ערך לרישיונות אלו. לצורך מימון הסקרים הסיסמיים גייסה רציו בשלהי 2008 כ־755 אלף שקל במחיר של 0.1 אגורה ליה"ש — המשקף ערך חברה מגוחך של 150 אלף שקל לפני הכסף. בעלי השליטה בשותף הכללי יצרו את עיקר הביקוש בהנפקה, שכללה 755 מיליון מניות ועוד 755 מיליון כתבי אופציה מסדרה 9. הגיוס הנמוך אילץ את רציו להעביר לנובל, לאבנר ולדלק קידוחים 10% נוספים מהרישיונות ללא תמורה.

בהשקעה של פחות ממיליון שקל ב־2007–2008 הגיעו בעלי השליטה בשותף הכללי לאחזקה של קרוב ל־690 מיליון מניות ו־1.32 מיליארד אופציות, שהיוו 29.4% מההון בדילול מלא של השותף המוגבל. עיקר ההשקעה היה בנקודת זמן שבה הציבור לא נתן סיכוי להצלחה של רציו, והשקיע כמיליון שקל ביה"ש ובאופציות. במהלך אותן שנתיים קיבל השותף הכללי מהשותף המוגבל דמי מפעיל של כ־400 אלף שקל.

קידוח לווייתן 1: שלב 3, 2010–2009

הנס של רציו אירע בינואר 2009, כשהשותפות בתמר דיווחו על הצלחת הקידוח ועל איתור כמות גדולה של גז במאגר. השוק החל לתמחר סיכוי טוב לתגלית דומה בלווייתן, מחיר היה"ש של רציו זינק, אופציה 9 נכנסה עמוק לכסף וכמעט כל הסדרה מומשה תמורת 198 מיליון שקל. תוספת מימוש זו הספיקה לרציו כדי לממן את חלקה בקידוח הראשון ברישיון רציו־ים, המכונה לווייתן.

עיקר ההשקעה של השותפים בשותף הכללי ברציו בשלב זה היה מימוש אופציה 9 למניות בשלהי 2009 בתמורה כוללת של 44 מיליון שקל. שבועיים לאחר מכן מכרו בעלי השליטה בשותף הכללי 179 מיליון מניות בתמורה ל־23.25 מיליון שקל. עוד קודם לכן מכר אייזנברג מניות ב־246 אלף שקל. כלומר, ההשקעה נטו של השותפים בשותף הכללי ביה"ש היתה 20.5 מיליון שקל. מזה יש להפחית דמי מפעיל של 5.6 מיליון שקל שקיבל השותף הכללי.

כך, השותפים בשותף הכללי ברציו סיכנו בקידוח לווייתן כ־15 מיליון שקל, פחות מעשירית מההשקעה הכוללת של יתר מחזיקי היה"ש ערב הקידוח. בסוף 2010 דיווחו השותפות בלוויתן שהקידוח הצליח ושזו תגלית הגז הגדולה ביותר בעולם באותה שנה. מכאן היה ברור שההשקעה הקטנה של השותפים בשותף הכללי של רציו יצרה עבורם ערך עצום.

קידוחי ניסיון נוספים: שלב 4, 2013–2011

לאחר ביצוע קידוח לווייתן 1 ביצעו השותפות בלווייתן שלושה קידוחים נוספים, מתוכם קידוח לווייתן 2 כשל מסיבות טכניות. קידוח נוסף בסמוך, דולפין 1, גילה מאגר קטן שאין כדאיות כלכלית בפיתוחו. הקידוחים מומנו באמצעות הנפקות יה"ש ואופציות. המחיר הגבוה של היה"ש לאחר תגלית לווייתן הקל את הגיוסים האלה. מרבית המימון הגיעה מהציבור, והשותפים בשותף הכללי של רציו מימשו יה"ש בהיקף כספי גדול יותר מכפי שהשקיעו בגיוסים.

בינואר 2011, מיד לאחר פרסום תוצאות קידוח לווייתן 1, מכרו השותפים בשותף הכללי יה"ש ב־15 מיליון שקל. במאי אותה שנה גייסה רציו מהציבור 258 מיליון שקל בהנפקת יה"ש ואופציות. חלקם של בעלי השליטה בשותף הכללי בהנפקה היה 63.2 מיליון שקל. במהלך השנה שותפים בשותף הכללי רכשו יה"ש ואופציות ב־800 אלף שקל, אך בשלהי 2011 מכרו יה"ש ב־25 מיליון שקל. במאי 2012 הם ביצעו מכירה נוספת ב־25 מיליון שקל.

בתחילת 2013 ביצעה רציו הנפקת זכויות של קרוב ל־80 מיליון יה"ש, כמעט 160 מיליון כתבי אופציה מסדרות 11 ו־12 וקרוב לחצי מיליארד כתבי אופציה 13. התמורה המיידית בהנפקה היתה 31.6 מיליון שקל, וחלקם של השותפים בשותף הכללי בה —7.7 מיליון שקל.

מימוש אופציה 11 בפברואר הכניס לשותפות 49.3 מיליון שקל. חלקם של בעלי השליטה בשותף הכללי במימוש היה 4 מיליון שקל בלבד, לאחר שמכרו את מרבית האופציות שבידיהם. כמעט כל סדרה 12 של האופציות פקעה באפריל 2013 מחוץ לכסף. ממיעוט האופציות שמומשו הזרים הציבור לחברה 1.5 מיליון שקל. במאי 2013 גייסה רציו עוד 150 מיליון יה"ש ועוד 100 מיליון כתבי אופציה 13 תמורת 56 מיליון שקל. חלקם של בעלי השליטה בשותף הכללי בהנפקה היה 4 מיליון שקל בלבד. בספטמבר 2013 מכרו בעלי השליטה בשותף הכללי יה"ש נוספות תמורת 15 מיליון שקל, ובאוקטובר רכשו מחדש יה"ש ב־12.5 מיליון שקל.

לסיכום, באותן שלוש שנים השותפים בשותף הכללי של רציו השתתפו בהנפקות ובמימוש אופציות בהיקף 79 מיליון שקל. מנגד הם מימשו יה"ש בתמורה ל־67 מיליון שקל. בנוסף בשלוש השנים הללו קיבל השותף הכללי דמי מפעיל של 37 מיליון שקל, ולכן בעוד שהוזרמו לשותפות 396 מיליון שקל, השותף הכללי הזרים לכיסו 25 מיליון שקל.

דמי המפעיל שמקבל השותף הכללי נחשבים לגבוהים. לפי הסכם השותפות, הוא זכאי ל־7.5% מעלויות חלקה של רציו בקידוחים שבהם הוא משמש מפעיל. הקורא הסביר של סעיף זה יחשוב שאם נובל אנרג'י היא המפעילה של לווייתן — ומקבלת עבור זה דמי מפעיל של 1%–4% מהעלויות — השותף הכללי של רציו לא זכאי לדמי מפעיל, כי נשארת בידיו רק פעילות פיננסית. אלא שרציו כותבת בדו"חותיה: "בהתאם להסכם השותפות, מונה השותף הכללי כמפעיל ביחס לכל שטח שבו תערוך השותפות חיפושי נפט או תפיק נפט". בהמשך היא מדגישה: "דמי המפעיל משולמים בנוסף לדמי מפעיל המשולמים למפעילי העסקה המשותפת". כלומר, גם במקרה שבו יש מפעילה אחרת — השותף הכללי של רציו מקבל את הכסף ממחזיקי היה"ש. לא רע.

מימין: ליגד רוטלוי, יאיר רוטלוי וישעיהו לנדאו, מבעלי השליטה בשותפות רציו צילום: אוראל כהן

מימין: ליגד רוטלוי, יאיר רוטלוי וישעיהו לנדאו, מבעלי השליטה בשותפות רציו צילום: אוראל כהן

ממתינים לפיתוח: שלב 5, 2016–2014

מהרבעון השני של 2013 ועד אמצע פברואר 2017 לא ביקרו אסדות קידוח בלווייתן. עיקר ההשקעה במאגר הופנה לתכנון הפיתוח העתידי. בשלב זה רציו מימנה את הפעילות בגיוסי אג"ח, יה"ש ואופציות. מרבית האופציות גויסו במחיר מימוש קרוב למחיר יה"ש, כדי שמימוש האופציות יהווה את עיקר גיוס ההון.

הנפקת האג"ח הראשונה היתה ב־2014. אג"ח אלה הונפקו עם אופציות מסדרה 14 בהנפקה שהיקפה 370 מיליון שקל. השותפים בשותף הכללי רכשו בה אג"ח ואופציות ב־26.5 מיליון שקל, אך כבר מכרו מהן אג"ח ב־20 מיליון שקל. הנפקת האג"ח השנייה, בנובמבר 2016, היתה עיקר המימון של לווייתן. היא אפשרה לרציו לקבל אשראי בנקאי ליתרת חלקה בפיתוח המאגר. ההנפקה כללה אג"ח ואופציות מסדרות 17 ו־18 ותמורתה היתה 630 מיליון שקל. השותפים בשותף הכללי לא השתתפו בה.

ביוני 2016 גייסה רציו הון נוסף באמצעות הנפקת שתי סדרות אופציות של 455 מיליון כל אחת. תמורת הגיוס הראשוני היתה 15.5 מיליון שקל, וחלקם של בעלי השליטה בשותף הכללי בהו היה 3.7 מיליון שקל. אלה מימשו אופציות ב־34.5 מיליון שקל. סך התמורה לשותפות ממימוש האופציות: 177 מיליון שקל.

במהלך אותן שלוש שנים השותפים בשותף הכללי סחרו ביה"ש ובאופציות. בסך הכל המכירות עלו על הרכישות ב־3.5 מיליון שקל. בנוסף, ב־2015–2014 ובתשעת החודשים הראשונים של 2016 שילם השותף המוגבל ברציו לשותף הכללי דמי מפעיל של 14 מיליון שקל. כך, בסיכום שלב זה ההשקעה הכוללת של השותף הכללי היתה 27 מיליון שקל, בעוד ההשקעה הכוללת של כל השותפים ברציו נסקה ל־1.19 מיליארד שקל.

שותפות רציו מינפה את חלקה בתגלית לווייתן כדי לייצר ערך מהותי. אך בולט כי הציבור הוא שנטל את מרבית הסיכון בכל שלבי הפעילות, בעוד בעלי השליטה בשותף הכללי לא סיכנו מעולם סכום מהותי מערך נכסיהם. הנתח שלהם ברווחיות הצפויה מלוויתן בהתחשב בהשקעתם גבוה פי כמה מהרווחיות הצפויה לציבור מחזיקי היה"ש.

הכותב הוא כלכלן בחברת הייטק