בלעדי לכלכליסט

תשובה מבקש אישור למכירת הפניקס בבורסה

סירוב המפקחת על הביטוח לאשר את מכירת הפניקס למשקיעים סיניים דחף את קבוצת דלק לבקש אישור למכירת המניות בשוק

קבוצת דלק נערכת למכירה של מניותיה (52.3%) בהפניקס בבורסה, אחרי שמאמציה למכור אותן לגופים בינלאומיים, בעיקר סיניים, נתקלו בסירוב מצד הפיקוח על הביטוח.

- בוטלה עסקת הפניקס: יאנגו לא רוכשת את החברה

- תמר מתקדמת להנפקה בשווי 1.2 מיליארד דולר

- דלק הרוויחה 220 מיליון שקל ברבעון - תשובה יקבל דיבידנד של 128 מיליון שקל

ל"כלכליסט" נודע כי בימים האחרונים פנתה דלק אל המפקחת על הביטוח דורית סלינגר וביקשה את אישורה למכור את המניות של חברת הביטוח בשוק. אישור כזה נדרש מאחר שלדלק יש היתר שליטה בהפניקס, המחייב אותה לא לרדת מאחזקה של 50% בחברה. מדובר במניות שליטה לכל דבר, מכוח היתר שליטה שקיבל בעל השליטה בדלק יצחק תשובה.

איתות שלילי מסלינגר

במקרה של המתחרה כלל ביטוח לא קיבל אדוארדו אלשטיין, בעל השליטה בקבוצת אי.די.בי פתוח, היתר שליטה בחברה. לפיכך הורתה סלינגר למכור את המניות בנתחים של 5% (ראו מסגרת). על פי הערכות, סלינגר תעניק לדלק את האפשרות למכור את המניות בבורסה, אולם רק במסגרת הסכם המתייחס לסדר המכירה ולאופן התנהלותה.

אתמול דיווחה דלק על הפסקת המגעים עם יאנגו הסינית, שחתמה על הסכם לרכישת השליטה בהפניקס לפני שנה. ההסכם בוטל וכל צד התחייב לא לתבוע את הצד שכנגד. הסיבה היחידה לביטול היא סלינגר, שכבר לפני כמה שבועות נתנה אינדיקציות למעורבים בתהליך כי לא תאשר את המכירה ליאנגו. זאת אף שלדעת עורכי הדין של דלק והחברה הסינית, זו האחרונה עמדה בכל הקריטריונים הנדרשים לקבלת ההיתר.

לפני שבועיים הגיעו נציגי יאנגו לישראל בניסיון אחרון לקדם את השלמת העסקה. בפגישה עם המפקחת הוצגו בפניהם דרישות להצגת נתונים נוספים, שגרמו להם לוותר. בסביבת דלק טענו כי ההתנהלות של סלינגר משדרת יחס מדאיג של הרגולטור כלפי משקיעים זרים.

| |||

יונל כהן היה אופטימי

המועד האחרון לביצוע העסקה חלף זה מכבר, אבל שני הצדדים הסכימו להמשיך לנסות להשיג את האישור מסלינגר. יונל כהן, שאמור היה להיות השותף הישראלי של הסינים לרכישה, הוא שדחף לכיוון המתנה. כהן, שהיה מנכ"ל חברת הביטוח מגדל, האמין שבסופו של דבר סלינגר תשתכנע ותעניק את האישור המיוחל, אולם האינדיקציות שהתקבלו ממנה בימים האחרונים היו שליליות. דוברי יאנגו הכחישו כי כהן היה זה שהוביל את מדיניות ההמתנה.

דלק ציינה בדיווח לבורסה: "החברה קיבלה פניות חדשות מגופים ישראליים וגופים זרים בקשר למכירת אחזקותיה בהפניקס, והיא תמשיך לפעול למכירת אחזקותיה כמתחייב לפי החוק".

יצחק תשובה, בעל השליטה בדלק צילום: עמית שעל

יצחק תשובה, בעל השליטה בדלק צילום: עמית שעל

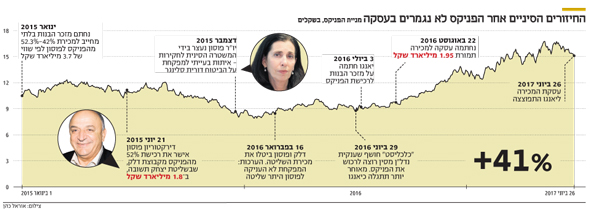

מאז נחתם ההסכם בין הצדדים טיפסה מניית הפניקס ב־%65 לשווי שוק נוכחי של 3.8 מיליארד שקל. על פי העסקה בין דלק ליאנגו, שנחתמה באוגוסט 2016, דלק תמכור את אחזקותיה בחברת הביטוח ליאנגו תמורת 1.95 מיליארד שקל, עסקה ששיקפה להפניקס שווי של 3.7 מיליארד שקל — גבוה בכ־%60 ממחיר השוק באותה עת.

בחודש אפריל סיכמו הצדדים על העלאת שווי העסקה ל־2.15 מיליארד שקל והאריכו פעם נוספת את ההתקשרות ביניהן, בהמתנה לאישור העסקה על ידי המפקחת על הביטוח.

באותו שלב הודיעה יאנגו על צירופו לרכישה של יונל כהן, מבכירי ענף הביטוח המקומי ומי שנחשב לדמות מוערכת בעיני סלינגר. כהן אמור היה להשקיע כ־130 מיליון שקל במניות הפניקס ולהתמנות ליו"ר החברה, שמנוהלת כיום על ידי איל לפידות. זה האחרון נחשב למי שעומד מאחורי העלאת שווי החברה לשווי השיא שבו היא נסחרת כיום.

אין זו הפעם הראשונה שבה נבלמת ענקית סינית שהתעניינה ברכישת הפניקס. חברת פוסון ביקשה לרכוש את השליטה בתחילת 2015, אבל נתקלה אף היא בתגובה צוננת של המפקחת על הביטוח. זו לא העניקה לפוסון היתר שליטה לאחר שהעומד בראשה, גואו גואנגצ'אנג, נעלם לשלושה ימים בשנגחאי. מאוחר יותר דיווחה החברה כי לבקשת משטרת שנגחאי, גואנגצ'אנג סייע לה בחקירה שניהלה.

להפסקת המגעים של דלק ויאנגו יש השלכות גם על עסקה אחרת - רכישת בית ההשקעות מיטב דש על ידי XIO הסינית־בריטית. ככל הנראה, גם עסקה זו צפויה לדעוך.